会社員の給与からは毎月税金や社会保険料が引かれていますので、収入が増えるにつれて節税方法に興味を持ち始める方が多いのではないでしょうか?

所得税を安くする方法には、医療費控除や住宅ローン控除などの所得控除、ふるさと納税やNISA、iDeCoなどの制度、そして副業や個人事業主向けには青色申告や経費の見直しなど、様々な方法があります。

節税方法について考えていると、以下のような疑問が出てくると思います。

- 所得税の仕組みと、安くするための基本的な方法が知りたい

- 自分は利用できる節税方法を全て利用できているの?

- 自分が知らない節税方法があるかもしれない

そこでこの記事では、所得税の仕組みや節税方法について詳しく解説します。会社員や副業をしている人、個人事業主それぞれに役立つ節税方法を紹介していますので、所得税を安くしたいと考えている方はぜひ参考にしてください。

所得税とは

所得税とは、個人の所得に対して課税される税金です。所得(しょとく)とは、簡単に表すとその人が稼いだお金や受け取った収入のことです。

会社員やアルバイト、フリーランス、個人事業主、副業など働き方は様々ですが、年間で一定額以上のお金を稼ぐと、稼いだ金額に応じて所得税が発生します。また、年金の受け取りや株式の配当、保険の払戻金、懸賞の当選金など、労働以外の方法で得た収入にも所得税が課税されます。

このように、何らかの方法でお金を稼いだり収入を得たりすると所得税が発生します。収入が増えるほど所得税の金額も増えますので、自由に使える金額を増やすために節税方法が重要になります。

所得税の計算方法

所得税の計算方法の基本は、以下の計算式の手順となります。

このように、所得から所得控除を差し引いた金額に、税率を掛けて税額を計算します。

所得額は、1年間の収入から、その収入を得るために支出した必要経費を差し引いて計算します。会社員などの給与所得者は経費の計上ができませんが、その代わりに給与所得控除を差し引いて所得額を計算しています。

その年に稼いだ所得から、所得控除を差し引いて残った金額に税率を掛けることで、所得税額が求められます。

所得控除とは

所得控除とは税金の負担を軽減してくれる制度のことです。条件に当てはまる所得控除を年末調整や確定申告で申請することで控除を受けることができます。

控除(こうじょ)とは、所得税や住民税などの税額計算時に一定金額を差し引くことができる仕組みです。税額計算の基本は所得に税率を掛ける計算ですが、上記に記載した計算式のように、所得から一定金額を控除することで税金が安くなります。

所得控除には配偶者控除や扶養控除、医療費控除など様々な種類がありますが、自分で申請を行わなければ適用されません。そこで、自分が利用できる所得控除をもれなく申請することがひとつの節税方法となります。

節税につながる所得控除の代表例はこの記事の後ほどで詳しく紹介しますので、ぜひ参考にしてください。

年収ごとの所得税

日本の所得税の仕組みは累進課税となっています。累進課税では所得が大きいほど税率が高くなっていきますので、年収が大きくなるほど所得税の税率や納税額も高くなっていくという特徴があります。

以下の表は、参考として会社員の年収ごとに、給与から引かれる所得税額を大まかに概算してまとめたものです。

| 給与の年収 | 所得税(おおよその金額) |

| 100万円 | 0円(年収103万円までは所得税0円) |

| 200万円 | 2.8万円 |

| 300万円 | 5.5万円 |

| 400万円 | 8.5万円 |

| 500万円 | 14万円 |

| 700万円 | 31.5万円 |

| 1,000万円 | 85万円 |

このように、年収アップとともに所得税の税額も上がっていきます。特に、年収1,000万円を超えると所得税の税額も急激に上がり、85万円程度となります。年収が上がるほど、節税方法についての知識が重要となります。

上記の表は独身で社会保険に加入している40歳の会社員を想定してまとめたものなので、適用されている所得控除も最低限のものです。この記事で紹介している各種の所得控除や、その他の節税方法を活用できれば、所得税の税額を減らすことができます。

税金の種類

会社員が支払わなければならない税金の種類には、大きく分けて以下の2つがあります。

- 税金

- 社会保険料

それぞれどのようなものなのか、具体的に見ていきましょう。

税金

会社員の給与から引かれている税金は以下の2種類があります。

- 所得税

- 住民税

所得税は、個人が得た所得に応じて課税される税金で、国に収める国税です。所得税の税率は累進課税となり、所得が増えるほど税率が高くなります。

会社員の場合、一般的な新入社員の所得税率は10%ですが、年収が増えるにつれて20%、23%と上がっていき、最大で45%にまで高くなります。収入が増えると所得税の税額も大幅に増えますので、節税の効果が最も大きいのが所得税となります。

住民税は、都道府県や市区町村に納める地方税で、主に地域のインフラ整備や住民サービスのために使われています。住民税の税率は全国一律10%となり、内訳は4%の道府県民税と6%の市町村民税です。住民税についても所得控除やふるさと納税などの制度で節税をすることができます。

住民税は年収いくらから納める?住民税の計算から控除まで徹底解説

社会保険料

会社員の給与から引かれている社会保険料には、以下の3種類があります。

- 健康保険料

- 厚生年金保険料

- 雇用保険料

健康保険料は、病気や怪我をしたときにかかる医療費の負担を軽減し、無理なく医療を受けられるようにしてくれる保険です。健康保険料は都道府県ごとに変わりますが、基本的には収入の10%程度となり、そのうち半額を勤務先の会社が負担しています。

厚生年金保険料は、老後に受け取る年金のために支払う保険料です。保険料率は18.3%ですが、勤務先と折半しますので自己負担は9.15%となります。

雇用保険料は、失業した際に支給される失業手当や育児休業での手当のための保険制度です。一般業種の保険料は1.35%ですが、大部分を勤務先の会社が負担するため自己負担分は0.3%となります。

税金の種類の説明

上記で説明した会社員の毎月の給与から引かれている税金や保険料などをまとめると以下のようになります。

| 税金 | ・所得税 ・住民税 |

| 社会保障料 | ・健康保険料 ・厚生年金保険料 ・雇用保険料 |

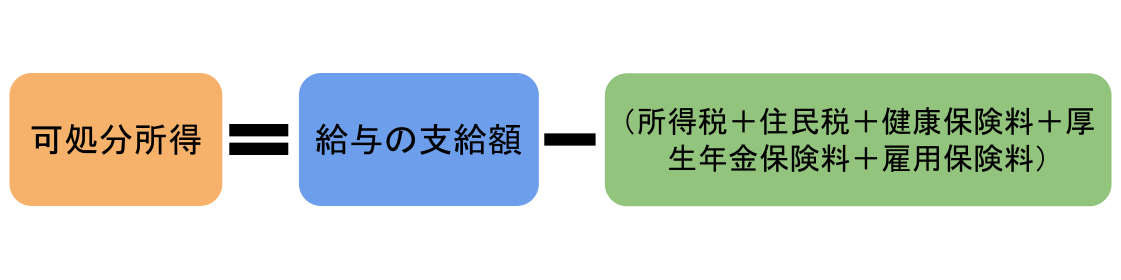

このように、勤務先の会社から支給される基本給や各種手当などから上記の5つを引いた金額を手取りとして受け取っています。税金などを差し引いた手取りのことを可処分所得と呼び、この可処分所得が自由に使えるお金となります。

会社員として年収アップを目指すだけでなく、給与から差し引かれる所得税や住民税の金額を安くすることで、自由に使える可処分所得を増やすことができます。

そのための節税方法を以下で紹介しますので参考にしてください。

所得税を安くする方法

ここからは、所得税の負担を軽減するための方法を見ていきましょう。

会社員であっても個人事業主であっても、多くの人が利用できる10種類の節税方法をまとめて紹介します。

すぐに使える節税方法ばかりなので、自分に合った方法があるか探してみてください。

扶養控除

扶養控除は子供や親などの扶養親族がいる場合に受けられる所得控除です。給与所得者は年末調整で扶養親族の人数を正しく申告することで天引きされる所得税や住民税が安くなります。

ただし、養っている家族が全員対象になるわけではありません。扶養控除の対象となる親族には以下のような条件があります。

- 年齢が16歳以上

- 納税者と生計を一にしている(配偶者は除く)

- 扶養親族の合計所得が48万円以下

- 青色申告者の事業専従者として給与を受け取っていない、白色申告者の事業専従者でない

控除額は一般の扶養親族は38万円ですが、19歳〜23歳の扶養親族は63万円に増えます。また、70歳以上の扶養親族は48万円〜58万円が控除額となります。

医療費控除

医療費控除は、その年に支払った医療費が10万円を超える場合に、確定申告を行うことで受けられる所得控除です。

対象となる医療費は、納税者本人だけでなく同一生計の配偶者や親族の医療費も含めることができます。

医療費控除の控除額は以下のように計算します。

- 控除額 = 実際に支払った医療費 – 保険金などで補てんされる金額 – 10万円

控除額の上限は200万円までなので、入院などで医療費が高くなった場合は節税効果が高くなります。

確定申告の申告期限は毎年3月15日までなので、高額の医療費が発生した際には忘れずに申告しましょう。

セルフメディケーション税制

セルフメディケーション税制は、納税者または同一生計の配偶者や親族のために医薬品を購入した場合に、条件を満たせば医療費控除の特例が受けられる制度です。

対象となる医薬品は薬局やドラッグストアで販売されている一般用医薬品(OTC医薬品)です。年間の購入額が年間12,000円を超える場合に、最大88,000円の控除を受けることができます。

控除額は以下のように計算します。

- 控除額 = 医薬品の購入金額 – 12,000円(最大88,000円)

医療費控除よりも低い金額で控除の適用条件を満たしますので、高額の医療費は発生しなかったものの、ある程度の医薬品購入費を支払った際に使える節税方法です。

生命保険料控除

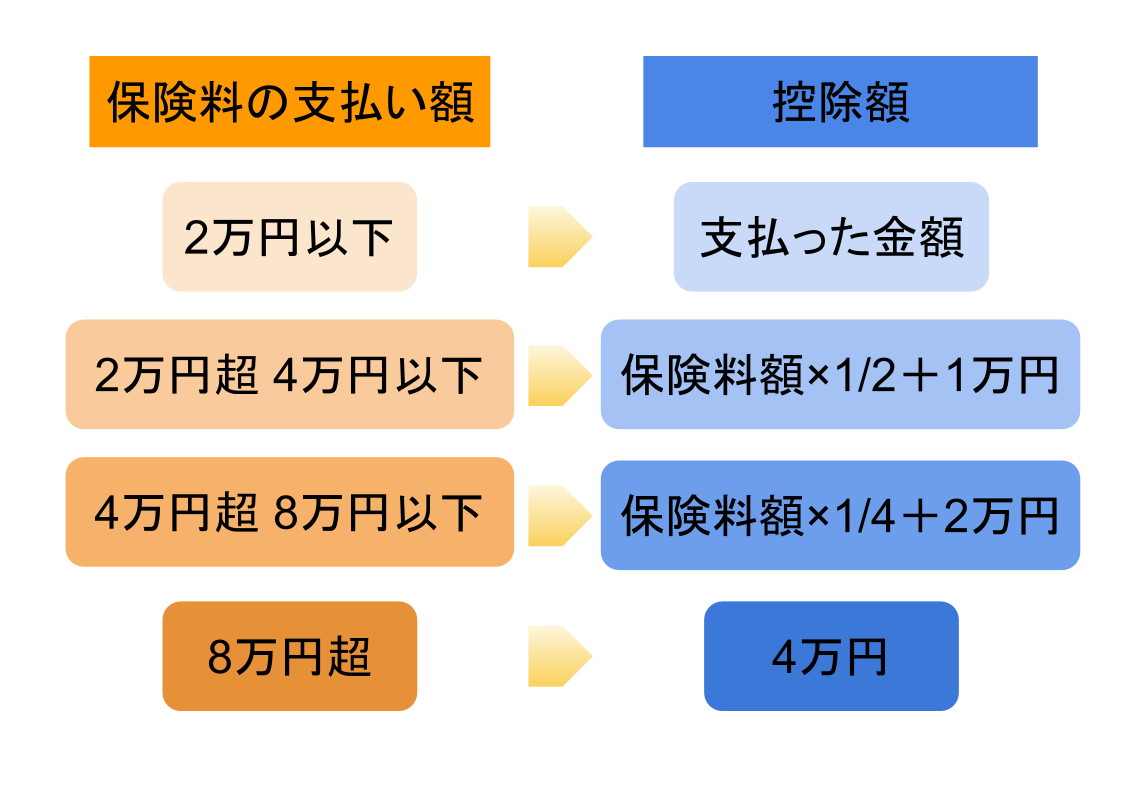

生命保険料控除は、生命保険などの保険料を支払った場合に受けられる所得控除です。

控除の対象となる保険料は以下の3種類があります。

- 生命保険料

- 介護医療保険料

- 個人年金保険料

控除額は保険の種類ごとに以下のように計算します。

3種類の保険のいずれも8万円を超える金額を支払った場合は、控除額は最大の12万円となります。

地震保険料控除

地震保険料控除は、地震保険料を支払ったときに適用される控除です。本人や同一生計の配偶者、親族などが余裕している住宅や建物、家財などを対象とした地震保険料を支払うことで、保険料の一部を控除額として課税所得から引くことができます。

地震保険料の控除額は以下のとおりです。

| 支払った地震保険料 | 地震保険料控除の控除額 |

| 5万円以下 | 支払った保険料の全額 |

| 5万円を超える金額 | 5万円 |

このように、最大で5万円を上限として支払った金額がそのまま控除額になります。通常、地震保険は火災保険とセットで加入しますが、控除の対象となるのは地震保険の部分だけとなります。

特定支出控除

特定支出控除は給与所得者向けの所得控除で、仕事用の出費を自己負担で支払った場合に、確定申告を行えば所得控除が受けられる制度です。

対象となる支出には以下のようなものがあります。

| 通勤費 | 通勤のための費用 |

| 職務上の旅費 | 勤務場所を離れて業務を行う際の旅費 |

| 転居費 | 転勤のために必要となる転居費用 |

| 研修費 | 職務で必要な研修を受けるための費用 |

| 資格取得費 | 職務で必要な資格を取得するための費用 |

| 帰宅旅費 | 単身赴任などから自宅に帰宅するための費用 |

| 勤務必要経費 | 以下のうち職務で必要な費用

|

上記のうち給与の支払者が証明したものが対象となります。

控除額の計算方法は、上記の支出が、その年の納税者の給与所得控除額の2分の1を超えた場合に、超えた部分が控除額となります。

たとえば、給与所得控除額が55万円の人が、対象となる費用を30万円支払った場合は以下のように計算します。

- 控除額 = 30万円 – 55万円 × 1/2 = 2.5万円

業務で必要な支出で自己負担があった場合は、特定支出控除の対象となるか検討してみましょう。

住宅ローン控除

住宅ローン控除は、自宅を新築するための資金を住宅ローンを利用して借入した場合に適用できる控除です。年末時点の住宅ローン借入残高の0.7%に相当する金額を、最大13年間にわたって所得税額から直接控除できます。さらに控除額が所得税額より大きい場合は、残りは住民税から控除されます。

住宅ローン控除は税額控除なので高い節税効果があります。税額控除とは、税率を掛けて計算した後の所得税額から直接引くことができる控除です。たとえば、本来納税する所得税が30万円のときに、住宅ローン控除の控除額が20万円の場合は、控除を適用した結果納税する金額が10万円となります。

このように住宅ローン控除は控除期間が長く、節税効果が高いため、持ち家の取得を考えている人はぜひ検討したい節税方法です。

ふるさと納税

ふるさと納税は、自分が選んだ自治体に寄付を行うことで、寄付した金額に応じて税金の控除が受けられる制度です。自分が応援したい自治体や故郷の自治体を支援しながら、返戻品がもらえることが多いため人気の制度となっています。

ふるさと納税は寄付金控除の対象となり、寄付した金額から自己負担額の2,000円を引いた後の全額が控除されます。

たとえば、ふるさと納税で2万円の寄付を行うと、控除額の計算は以下のようになります。

- 控除額 = 2万円 – 2,000円 = 18,000円

寄付をした金額のほとんどが控除額になり、寄付金額に応じた返礼品が受け取れることから、実質的な節税方法となります。

ふるさと納税の申請手続きは、給与所得者の場合はワンストップ特例制度が利用できます。寄付を行った自治体に特例の申請を行うことで確定申告が不要となり、翌年の住民税から控除を受けることができます。

個人事業主や副業を行っている人などは、確定申告で寄付金控除の申請を行うことで、ふるさと納税の控除を受けることができます。

iDeCo

iDeCo(イデコ)は自分で決めた額の積み立てを行い、60歳以降になってから公的年金にプラスできる私的年金制度です。金融機関を選んでiDeCoに加入し、積立期間に毎月掛金を支払うことで、掛金と運用益を合計した年金資産を60歳以降になってから受け取ることができます。

iDeCoのメリットは、将来の資産を積立しながら、支払った金額の全額が所得から控除できるところです。iDeCoの掛金は小規模企業共済等掛金控除の対象となりますので、その年の所得額から控除される結果、所得税や住民税が安くなります。

iDeCoの運用で利益が出た場合でも非課税となり、積立した金額は将来年金として戻って来ることになります。積立期間中は所得控除で節税が可能で、60歳以降になると通常の国民年金や厚生年金の支給額に上乗せできるのがメリットです。

iDeCoの対象者は国民年金の加入者となり、給与所得者だけでなく個人事業主やフリーランスも制度を利用できます。税金を安くする方法と、将来のための資産形成の両方に興味のある人にとってはメリットの多い節税方法になるでしょう。

NISA(少額投資非課税制度)

投資や資産運用に興味がある人におすすめの節税方法がNISA(ニーサ・少額投資非課税制度)です。証券会社や銀行でNISA口座を開設することで、年間の投資枠の上限範囲内なら投資で得た利益が非課税になるという制度です。

通常の投資用口座では投資の利益に対して約20%の税金が源泉徴収税されます。これがNISA口座なら非課税となりますので、資産運用時に発生する所得税や住民税を安くすることができます。

NISA口座は日本に住んでいる18歳以上の人なら誰でも開設できますので、会社員や個人事業主、フリーランスなど幅広い人が利用できる制度です。難しい手続きは必要ありませんので、これから投資を始める人にはメリットの多い節税方法となるでしょう。

条件に当てはまったらできる節税方法

以下で、経済的に厳しい状況にある場合など、条件に当てはまったら利用できる節税方法を5つ紹介します。

株取引で損をした場合

株取引で損をした場合は、確定申告をすることによって損益通算をすることができます。株取引の損失と利益を相殺することで課税所得が減りますので、税金を安くできる節税方法のひとつとなります。売買の利益と損失だけでなく、株式の配当金と株取引の損失を損益通算することも可能です。

株取引の損失が大きく、その年の利益と損益通算をしても控除しきれない場合は、翌年から数えて3年間にわたって将来の利益と損益通算することもできます。

ただし、株取引の損失と給与所得や事業所得など別の所得との損益通算はできませんので、その点には注意が必要です。

配偶者と離婚または死別した場合

配偶者と離婚したり、死別したりした場合には、寡婦控除の対象となります。寡婦控除は年末調整で申告でき、27万円の控除を受けることができます。

寡婦控除の条件は以下のうちいずれかに当てはまる人です。

- 夫と離婚した後、別の人と結婚をせず、扶養親族がいる人で、所得が500万円以下

- 夫と死別した後、別の人と結婚していない、または夫の生死が明らかでない人で、合計所得が500万円以下

どちらか一方に当てはまれば毎年27万円が控除されます。

なお、結婚をしておらず子供を養っている人は寡婦控除の条件に当てはまりませんが、35万円が控除されるひとり親控除の対象となります。

災害・盗難にあった場合

災害や盗難の被害に遭った場合は税金の負担を軽減してくれる制度がありますので、利用することで節税が可能となります。

以下の2種類があり、どちらの控除を受けるか選択することができます。

- 雑損控除

- 災害減免法による所得税の軽減免除

これらの制度は年末調整では申請できないため、自分で確定申告をする必要があります。

以下でそれぞれの制度について具体的に紹介します。

雑損控除

雑損控除は、災害や盗難の被害に遭って資産に損害を受けたときに、所得控除を受けられる制度です。

雑損控除の対象となる資産や損害の原因は以下のとおりです。

| 対象となる資産 | ・納税者本人、または同一生計の配偶者や親族の所有物 ・棚卸資産や事業用固定資産に該当しない ・「生活に通常必要でない資産」に該当しない |

| 対象となる損害の原因 | ・地震、風害、水害、冷害、雪害、落雷など自然現象の災害 ・火災や火薬類の爆発などによる災害 ・害虫などによる災害 ・盗難 ・横領 |

雑損控除の控除額は以下のうち大きい方の金額となります。

- (損害額 + 災害関連の支出 – 保険金の額)- (総所得金額)× 10%

- (災害関連の支出 – 保険金の額) – 5万円

損害額が大きいほど控除額が大きくなりますが、1年分の所得額で控除しきれない場合は、以降3年間繰り越して控除することができます。

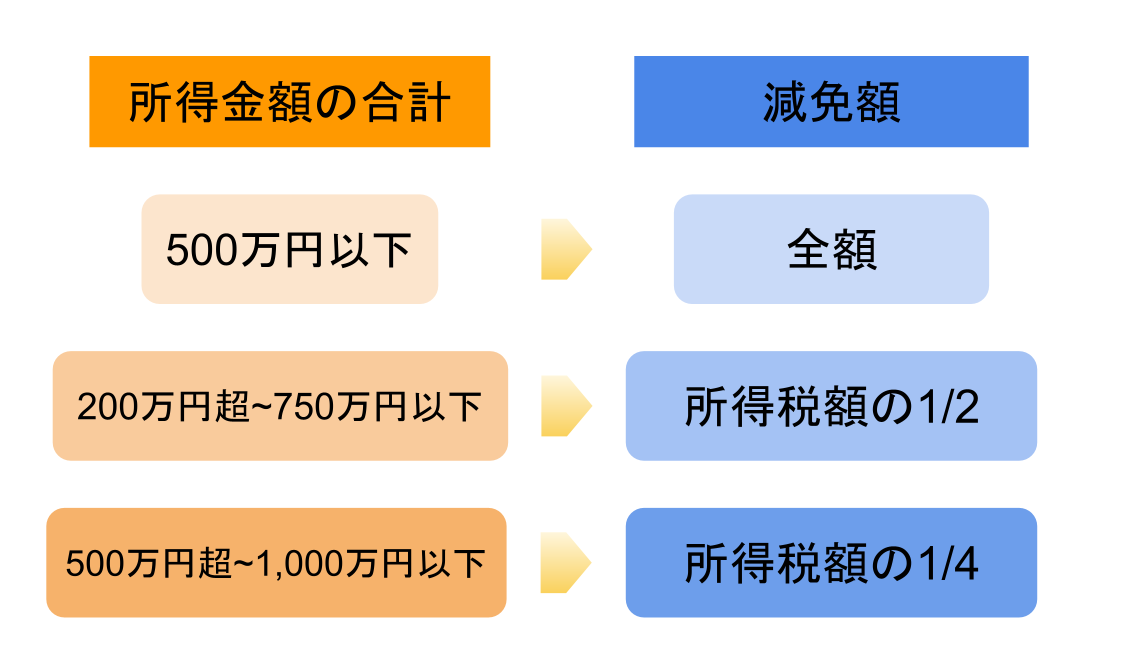

災害減免法による税金の軽減・免除

災害減免法による所得税の軽減免除は、災害で受けた住宅や家財の損失が時価の2分の1以上だった場合に利用できる制度です。

その他の条件は以下のとおりです。

- 納税者の合計所得が1,000万円以下

- 保険金などで補てんされる金額を除いて2分の1以上の損失を受けた場合

- 雑損控除の適用を受けないこと

条件のひとつに雑損控除の適用を受けないことがありますので、どちらか一方しか申請できません。

軽減または免除される税額はその年の所得金額によって以下のようになり、減免額が大きいため節税の効果は高くなります。

副業をしている人向け節税方法

ここでは、副業をしている人向け節税方法を以下で2つ紹介します。

副業で収入が増えると税金も高くなりますので、節税方法をうまく活用して負担を軽減することが大切です。

青色申告特別控除

副業をしていて事業所得や不動産所得が発生している人は、青色申告で確定申告をすることで節税になります。

青色申告特別控除の控除額は以下の3パターンがあります。

| 要件 | 青色申告特別控除の控除額 |

| 簡易簿記で記帳 | 10万円 |

| 複式簿記で記帳 | 55万円 |

| 複式簿記で記帳し、e-Taxで申告 | 65万円 |

このように、複式簿記で記帳を行い、e-Taxで申告を行えば課税所得から65万円を差し引くことができますので、大幅な節税になります。

家事按分による経費計上

副業の収入からは必要経費を差し引くことができますので、経費として認められるものはできるだけ計上することが効果的な節税方法となります。

副業の経費でおすすめなのが、家事按分による経費計上です。家事按分とは、自宅で業務を行うときに、自宅の家賃などの出費のうち仕事で使った割合を経費に計上するというものです。

たとえば、以下のような支出は家事按分で経費計上が可能です。

- 自宅の家賃

- 光熱費

- 電話やインターネットなどの通信費

たとえば、自宅の一室を副業の業務用に使った場合は、その面積に応じて自宅の家賃の一部を経費とすることができます。家庭用のインターネット回線を仕事用としても兼用した場合は、回線料金やプロバイダ料金などのうち、仕事用の割合を経費にできます。

会社員の副業は自宅でパソコンを使って行うものが多いため、家事按分による経費計上で副業の収入に課税される税金を安くすることができます。

個人事業主向けの節税方法

個人事業主は社会保険料が全額自己負担なので負担が大きいと感じることも多いでしょう。

しかし、会社員と同じ所得控除が利用可能で、経費の見直しなど会社員と比べて利用できる節税方法は多くなります。

以下で個人事業主向けの節税方法を4つ紹介しますので参考にしてください。

個人事業主が収める税金の種類は?課税対象となる条件もご紹介!

青色申告をする

個人事業主の節税方法として効果が高いのは青色申告です。青色申告は副業だけでなく個人事業主も対象となりますので、継続的に個人事業主やフリーランスとして収入が発生するなら、青色申告事業者としての登録を検討しましょう。

副業の節税方法でも触れましたが、青色申告を行えば最大65万円の青色申告特別控除を受けることができます。収入から経費を引いて、基礎控除や配偶者控除などを差し引いた後の所得額から、さらに65万円を引くことができますので、所得税と住民税の大幅な節税につながります。

ただし、会社員から個人事業主になるなどで失業保険を受給している人は、開業届を出すと失業保険が終了しますのでタイミングに注意してください。

事業経費を見直す

個人事業主は事業経費を見直すことで節税につなげることができます。所得税や住民税は収入から経費を差し引いた所得に対して課税されますので、経費が増えれば所得が減り、税額も減ることになるからです。

個人事業主が経費にできる支出としては、主に以下のようなものがあります。

| 消耗品費 | 文房具やプリンターのインクなど |

| 交通費、旅費 | 仕事で使用した公共交通機関の運賃 |

| 通信費 | 電話料金、インターネット料金など |

| 広告宣伝費 | 広告費用 |

| 接待・交際費 | 仕事で必要な取引先の接待や食事の費用 |

| 地代家賃 | 店舗などの家賃 |

| 租税公課 | 事業税、固定資産税、自動車税など |

| 保険料 | 仕事用の自動車の保険料など |

事業用の出費の中でこれまで経費に計上していなかったものがあれば可能な限り計上するようにしましょう。レシートや領収書などを保管して、細かい経費もできるだけもれなく計上することが節税につながります。

利用料の年払いで一括経費計上する

仕事で利用するサービスの利用料金を年払いで一括経費計上するという節税方法もおすすめです。たとえば、インターネットの利用料金や仕事で使うソフトやクラウドサービスの料金を、月払いから年払いに変更するという方法です。

年払いにすることで12ヶ月分の利用料金を一度に支払いますので、1年分をまとめて一括で経費計上することができます。年の途中から利用を始めた場合でも1年分が経費になりますので、その分課税所得を減らすことができます。

また、通常は月払いよりも年払いの方が費用が安くなることが多いです。年払いで経費を一括計上しながら、同時に経費の支出額を削減できるというメリットがあります。

最近はオンラインで利用するサブスク型のサービスが増えています。継続的に必要なサービスかの見極めをしたうえで、年払いへの変更を検討してみるとよいでしょう。

法人化する

個人事業主として事業が成功して、売上が大幅に増えた段階で法人化を検討するのも節税方法として有効な方法です。

法人化することが節税につながる理由は、主に所得税と法人税の税率の違いにあります。

個人の所得税の税率は累進課税となっていますので、所得額が大きくなるほど税率が上がります。所得税の最高税率は45%にまでなるため、所得額の半分近くを税金として支払うことになります。

一方で法人税の税率は一律で23.2%です。どれだけ売上が増えても税率は同じままなので、課税所得が増えてくると法人化した方が税金が安くなります。

事業の規模が大きいほど節税効果も大きくなりますので、安定して高い売上が維持できそうなら、法人化を検討してみるとよいでしょう。

個人事業主が法人化するべきタイミングは?法人化のメリット・デメリットもご紹介!

まとめ

この記事では所得税の仕組みや節税をして所得税を安くする方法について詳しく解説しました。

所得税は累進課税なので、年収が増えていくごとに納税額も増えていきます。「年収アップしたはずなのに手取りがあまり増えていない」ということにならないよう、節税についても考えていきましょう。

税金の負担を軽減して節税するには、所得控除を適用することが重要です。この記事で紹介した所得控除は節税効果が高く、よく利用されるものなので、申請漏れがないようにしましょう。

副業をしている会社員や個人事業主は、青色申告で確定申告をすることで最大65万円の特別控除を受けることができます。同時に経費を見直したり、費用の年払いを行うなどで節税効果が期待できます。個人事業主で最近収入が急激に増えている人は、節税のための法人化を検討するのもひとつの方法です。

ぜひこの記事でまとめた内容を参考にしていただき、所得税の仕組みや節税方法の理解に役立ててください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。