納付書による納税がメインだった住民税ですが、自治体でのITシステムの導入に伴い、クレジットカード払いが可能なところも増えてきています。

クレジットカード払いを選択することでいくつかのメリットがありますが、その一方で注意点もあるので利用する際には知識・理解を深めておいたほうがよいでしょう。

本記事では住民税をクレジットカードで納税する方法・メリット・注意点などを解説するので、参考にしてください。

住民税とは?

住民税とは、都道府県や市区町村などに納める地方税のひとつです。

各自治体では福祉・教育・消防・警察・ゴミ処理などの行政サービスや公園・図書館などの公共施設の運営・維持を行っています。しかしこれらを継続して地域住民に提供するためには整備・運用などに経費が必要であり、そのための財源を確保しなければなりません。

このようなサービス・施設を安全かつ継続して提供するための維持費等に利用されているのが住民税です。

その地域で誰もが安全かつ安心して生活できるようにするためには一定の資金が必要であり、住民税は地域社会のいわば会費といえるでしょう。

▼ 住民税の減らし方や控除について詳しく知りたい方はこちら。

住民税はだれが払うの?

住民税は原則として、その地域に住む人または会社・企業が負担します。

|

住民税の種類

|

負担者

|

| 個人住民税 | 地域に住む一定所得額を超える人全員 |

| 法人住民税 | その地域に本社・支店などを構える企業・会社 |

上記のうち個人住民税に注目した場合、以下の条件に該当する人は課税対象です。

・一定額以上の所得がある人

個人住民税は所得割と均等割の2種類から成り立っていますが、所得額に応じて両方の納税を負担するケースと一方のみのケースがあります。基準となる所得額は各自治体によって異なるため、一概にはいえません。

また以下にあげるいずれかの条件を満たす場合は、住民税の支払義務は発生しません。

・生活保護受給者

住民税の計算期間

住民税の計算期間は、前年の1月1日〜12月31日までです。この期間の所得額に応じて翌年の住民税の納税額を決定します。

例えば2022年度分の住民税の納税額を決定する際の基準となる計算期間は、前年2021年1月1日〜12月31日までの所得額であり、2022年分ではありません。

住民税の徴収方法とは?

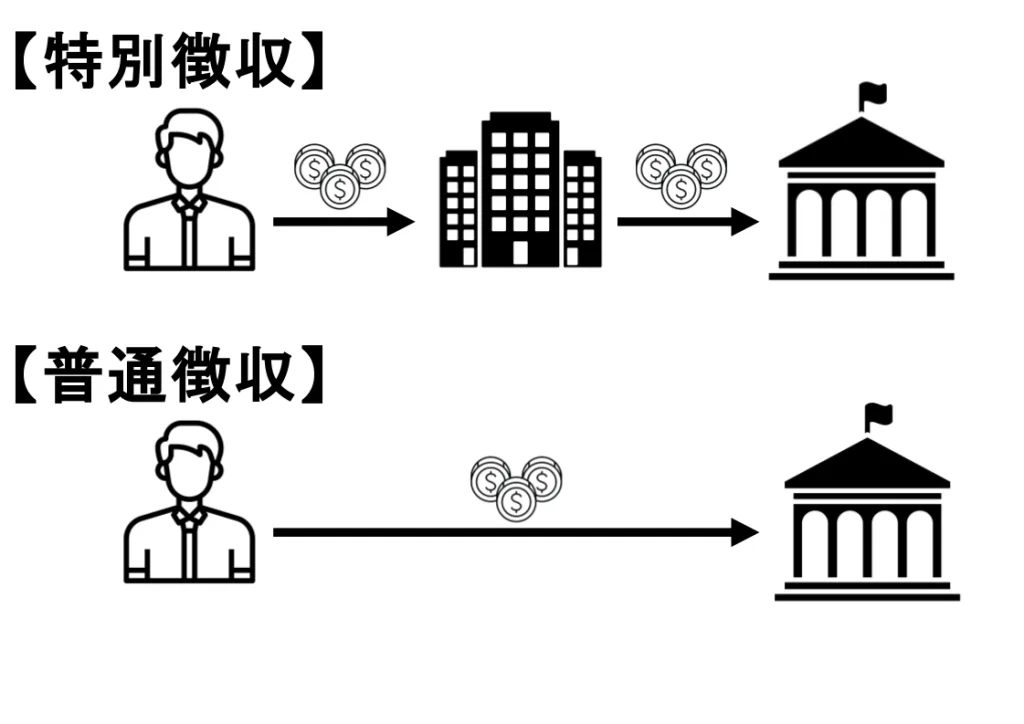

住民税の徴収方法は、以下の2つです。

・普通徴収

それぞれの徴収方法を詳しく確認していきましょう。

特別徴収

特別徴収とは、企業・会社に勤務する給与所得者や年金受給者に適用される方法です。

地方税法と自治体の条例によって特別徴収義務者の指定を受けている事業者は、従業員に給与を支払う際に住民税の特別徴収を実施しなければなりません。対象者は正社員・アルバイト・パートなどを含むすべての従業員であり、怠った場合には罰則が課せられます。

特別徴収の対象者は、自分で住民税を納税する必要はありません。各自治体から決定した納税額を6月〜翌年5月の12カ月分にわけて毎月支払われる給料から天引きされ、会社・企業が従業員に代わって納税します。

年金受給者も給与所得者と同様に、特別徴収の対象です。1年間の納税額を6月〜翌年5月の12カ月分にわけて徴収される点は同じですが、徴収対象は毎月支払われる年金です。

普通徴収

普通徴収とは、納付書に現金を添えて自分で納付する方法です。前項目で紹介した特別徴収の対象外の人はすべて普通徴収が適用されています。例えば、個人事業主・無職の人などがあげられるでしょう。

毎年6〜7月頃に自治体から対象者に対して決定通知書と納付書が送付されるので、同封されている納付書を用いて納期限までに納税を完了します。

送付時期に差があるのは、自治体によって処理方法等が異なるからです。納期限は6月・8月・10月・翌年1月が一般的ですが、自治体によっては7月・9月・10月・1月のところもあるので納付書を確認してください。

なお支払方法は4回の分割または1年分一括払いの2通りの選択が可能であり、それぞれに対応した納付書も同封されています。

特別徴収と普通徴収の違い

特別徴収と普通徴収の違い・メリット・デメリットを比較してみましょう。

|

特別徴収

|

普通徴収

|

|

| 対象 | ・特別徴収義務の指定を受けている事業主が運営する会社や企業に在籍する給与所得者(パート・アルバイト等含む) ・年金受給者 |

特別徴収対象外の人 |

| 納税回数と時期 | ・全12回 ・6月~翌年5月 |

・4回または1回 ・分割の場合は6月、8月、10月、翌年1月(例外あり) |

| 納税方法 | 給料または年休からの天引き | 納付書に現金を添えて自己納付 |

| メリット | ・勤務先が代わりに納税 ・納付忘れのリスクなし ・1回の支払額が少ない |

支払方法の選択が可能(クレジットカード払いなど) |

| デメリット | 支払方法の選択権なし | ・納付忘れのリスクあり ・1回の支払額が大きい |

特別徴収は所属する会社・企業が代わりに納税額を給与から天引きして納付してくれるので、自分で納付する必要性も納付忘れのリスクも発生しません。

一方の普通徴収は自分で納付しなければならないことから納付忘れのリスクがありますが、クレジットカード払いなどの支払方法が選択できる可能性があります。

クレジットカード払いの選択ができる点にピンとこない人もいるかもしれませんが、メリットを次の項目で紹介するのであわせて参考にしてください。

▼ 給与所得者の住民税の計算方法や支払い方法などはこちら。

クレジットカードで住民税を納めるメリット

クレジットカードで住民税を納税する主なメリットは以下の通りです。

・クレジットカードのポイント付与

・手持ちがなくても納税可能

・分割払い可能

それぞれのメリットを詳しく確認していきましょう。

いつでも自宅から納税できる

住民税をクレジットカードで納税する場合、パソコン・スマホ・タブレットなどのデバイスを利用して専用サイトから行うことが前提です。

そのため、インターネットにつながる環境であれば自宅など好きな場所から専用サイトにアクセスして納税できます。

また基本的にクレジットカードの利用が可能な専用サイトは24時間365日アクセスできるような仕組みであることから、金融機関の窓口のような時間に縛られることもありません。

クレジットカードのポイントがたまる

クレジットカードを利用して住民税を納税すると、カードのポイントが貯まる点もメリットといえるでしょう。

クレジットカードには還元率が設定されており、利用金額に応じてポイントが付与されます。カード会社の運営方針や利用カードの種類にもよりますが、税金の支払いにカードを利用した際にもポイントが付与されるところが多くなりました。

どれくらいのポイントが付与されるのかは、カード会社・種類などによって異なるため、一概にはいえません。しかし税金の支払いでもポイントが付与されるカードの場合、最低還元率で付与されることが多いでしょう。

クレジットカード払いを選択する際には、税金支払い時のポイント還元の有無や還元率などを確認することをおすすめします。

手持ちの現金がない時でも納税できる

手持ちの現金がない場合でも、クレジットカード払いなら納税が可能です。

原則として住民税を含む税金には納期限が定められており、期限を延長すると延滞金が課せられます。また納付書・口座振替の場合は納付したタイミングまたは振替が実行されたタイミングで納税額が預貯金等から差し引かれるので、後払いはできません。

クレジットカード払いも手続きをした時点で納税が完了しますが、指定の口座から現金が差し引かれるのは1カ月程度先です。納付時点で経済的に困窮している場合でも実際の引き落としは1カ月ほど先になることから、納期限内の納税ができます。

さらに納付書を利用する場合は、現金を添えて金融機関の窓口やコンビニに自分で行かなければなりません。カード払いを選択するとインターネットで納税の手続きが完了するので、現金を持ち歩く必要がなく、盗難などのリスクが軽減できる点もメリットといえるでしょう。

分割払いもできる

分割払いができる点も、クレジットカード払いを選択した際のメリットです。

住民税は原則として、1年分を一括払いか年4回の分納のいずれかしか選択できません。特別な事情がある場合は各自治体に相談すれば1回の支払額を小さくして分納の回数を増やしてもらえますが、その際は延滞金などが加算されます。

クレジットカード払いも基本的には、納税の手続きを行った時点で納付書の金額での一括払いです。しかしカード側の引き落とし・支払い設定で分割・リボ払いを選択しておけば、納税自体は納付書に記載されている金額で実行されますが、口座からの引き落としは分割・リボ払いが実行されます。

住民税をクレジットカードで支払う手順

住民税をクレジットカードで支払う際の前提として、納税する自治体がクレジットカード払いに対応しているかどうかの確認をしなければなりません。確認方法については後述するので、そちらもあわせて参考にしてください。

自治体がカード払いに対応していた場合、その方法は以下の2通りあります。

・地方税お支払サイト

それぞれの支払い手順を解説するので、参考にしてください。

各自治体の公式サイトから支払う

クレジットカード払いが可能なサイトは、各自治体で運営していることがあります。

各自治体で独自のシステムを構築したり、他サイトと連携して選択可能にしていたりするので、自治体の公式ホームページを確認するとよいでしょう。

なお各自治体の公式サイトで独自サイトに案内している場合は、支払い手順はそのサイトに依存する形になるので同一ではありません。

地方税お支払いサイト(eLTAX)から支払う

カード払いの選択が可能な自治体のなかには、「地方税お支払サイト」へ誘導しているところもあります。

「地方税お支払サイト」とは地方税共同機構が運営する地方税の納付書をパソコンなどのデバイスを利用して支払手続きができるサイトで、2023年4月1日から本格的な運用が始まりました。

住民税をはじめとする地方税のクレジットカード払いは以前から各自治体で独自に運用されていましたが、「地方税お支払サイト」の運用開始とともにこのサイトの利用に切り替えた自治体も多く存在します。

事前登録を行うことでクレジットカードを含む多種多様な支払方法が選択できるだけではなく、複数の納付書のまとめ払いや支払歴の確認なども可能です。

納付書に印刷されているeL-QRを読み取る、またはeL番号を入力することで支払方法を選択して納税手続きができます。

住民税をクレジットカードで納める際の注意点

住民税をクレジットカードで納税する際には、以下の点に注意しなければなりません。

・システム利用料が発生

・2回払いおよびボーナス払いの選択不可

・コンビニでの納付不可

・領収証明書・納税証明書の発行

それぞれの注意点を詳しく確認していきましょう。

クレジットカードでの納付に未対応の自治体が存在する

クレジットカード払いのシステムは各自治体で独自に導入しているケースもあれば、地方税共同機構が運用する「地方税お支払サイト」へ誘導するところもあります。

特に2023年から本格的な運用が開始された「地方税お支払サイト」の影響で、選択肢のひとつとしてカード払いが追加された自治体もありますが、すべてではありません。

未対応の自治体も存在するので、どのような選択肢があるのか事前に確認する必要があります。

確認するには以下のような方法があげられます。

・納付書

各自治体のホームページには地方税の支払方法に関するお知らせ等が掲載されており、選択可能な方法が確認できるのでチェックしてみてください。

またクレジットカード払いに対応している際には、その旨が納付書にも記載されています。納付書の裏側に納税方法が記載されていることもあるので、こちらもあわせて確認するとよいでしょう。

システム利用料が発生する

クレジットカード払いを選択する際には、システム利用料が発生する点に注意してください。

システム利用料とはカード払いを処理するためのシステムを運営する会社・企業等に支払われる手数料であり、各自治体の収入になるわけではありません。

システム手数料の料金は利用するシステム・サイト・納税額によって変動するので、事前に確認が必要です。また手数料は不定期で金額が変更されることもあるので、納税前にも料金の確認をしたほうがよいでしょう。

2回払いやボーナス払いができない

2回払い・ボーナス払いの選択ができない点も注意点としてあげられます。このような特殊な支払方法はクレジットカードの会社・サービスに依存しているからです。

原則として住民税の支払いは各自治体から送付されてくる納付書のとおりであり、一括払いまたは年4回の分納のみしか選択できません。

メリットの項目で「分割・リボ払い」を紹介しましたが、これは納税方法ではなく、利用するカードでの支払い方法です。

コンビニではクレジットカードを使って納付できない

コンビニではクレジットカードでの住民税の納付はできません。住民税を含む地方税のクレジットカード払いは専用サイトを経由するからです。

コンビニで納付書にクレジットカードを添えて持参しても専用サイトを経由した手続きではないため、利用できません。

カード払いで納付したい場合は、必ず各自治体のホームページ等で案内している専用サイトを経由してください。

領収書と納税証明書の発行に注意する

カード払いを選択すると、領収証書は発行されません。

領収証書が発行されるのは原則として納付書を利用した支払方法のみであり、窓口での納付でのみ発行されます。

領収証書の代わりに納税証明書の発行は依頼できますが、口座からの引き落としが確定してから発行の処理が行われるため、少なくても1カ月程度かかるでしょう。

クレジットカード払いができる税金の種類と支払方法

クレジットカード払いができる税金の種類と支払方法を解説します。

クレジットカードで支払うことができる税金とは

税金には国税と地方税の2種類がありますが、それぞれクレジットカード払いができる税金とそうではないものがあり、すべての税金に対応しているわけではありません。

国税と地方税にわけてクレジットカード払いに対応している税金を紹介します。

クレジットカードで支払いできる国税

カード払いに対応している国税は以下の通りです。

|

税金の種類

|

概要

|

| 所得税及び復興特別所得税 | 年間所得額が一定以上の人が支払う税金 |

| 消費税及び地方消費税 | あらゆる商品・サービスに課せられる税金 |

| 法人税 | 所得税の法人版 |

| 地方法人税 | 地域格差の縮小を目的とした国税 |

| 相続税 | 相続した遺産の取得価額に課せられる税金 |

| 贈与税 | 贈与された財産の価額に課せられる税金 |

| 酒税 | 酒税法に基づいた間接税のひとつ |

| 印紙税 | 契約書・領収書などに貼付する印紙に課せられる税金 |

(参考:納付手続きの前に │ F-REGI 公金支払い – 国税 クレジットカードお支払サイト – クレジットカード納付)

上記は対応可能な国税のなかでも一部であり、ほかにも「たばこ税」「石油ガス税」など複数あります。

どのような国税に対応しているのかさらに詳しく知りたい場合は、参考サイトをご確認ください。

クレジットカードで支払いできる地方税

カード払いに対応している地方税の主な種類は、以下の通りです。

|

税金の種類

|

概要

|

| 住民税 | 一定所得がある地域住民に課せられる税金 |

| 自動車税・軽自動車税 | 自動車及び軽自動車に課せられる税金 |

| 固定資産税 | 土地・家屋・固定資産などに課せられる税金 |

| 不動産取得税 | 不動産を取得した場合に課せられる税金 |

| 個人事業税 | 個人事業主・フリーランスなどに課せられる税金 |

地方税の納付書にeL-QRやeL番号が印字されていれば、その税金はカード払いに対応しています。

クレジットカードで国税を支払う方法

国税のカード払いをする際には、国税庁の「G-2-4 クレジットカード納付の手続」から専用サイトへアクセスしてください。

納付受託者が運用する専用サイトへのリンクが掲載されているのでアクセスし、納付手続きを行います。

専用サイトのトップページから確認事項を熟読したうえで「同意して次へ進む」をクリックすると、手続きのページに移行するので案内に沿って必要内容を入力しましょう。

なお「G-2-4 クレジットカード納付の手続」の画面最下部で、「クレジットカード納付手続の流れ」のPDFファイルのダウンロードが可能です。画像付きで詳細な手順が掲載されているので、こちらを確認してください。

クレジットカードで地方税を支払う方法

地方税のカード払いについては本記事でも繰り返し紹介しましたが、各自治体が導入しているシステム・サイトによって異なります。

各自治体のホームページから案内サイトへのリンクが掲載されているので、そちらを確認しましょう。

まとめ

住民税のクレジットカード払いを紹介しました。

クレジットカード払いは便利な反面、自治体が未対応だったりシステム料金が発生したりするので注意が必要です。

本記事を参考にクレジットカード払いのメリット・デメリットなどの知識・理解を深め、ライフスタイルに合った納税方法を選択してください。

副業探しにおすすめのSOKKIN MATCHとは

世の中にはたくさんの副業があるため、自分に合った副業を選ぶのが大変という方も多いのではないでしょうか?副業選びに困っているという方は、副業マッチングサービスのSOKKIN MATCHがおすすめです!ぜひ副業探しにお役立てください。

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか