個人事業主はサラリーマンなどと違い、自分で税金の計算を行って納税をしなければなりません。

個人事業主は主に①所得税、②住民税、③消費税、④個人事業税を納める必要があります。これらの税金の取り扱いについてよく理解できていないという方もいるのではないでしょうか。

そこで今回の記事では、個人事業主が納めらければならない税金の種類について徹底解説していきます。「個人事業主はどんな種類の税金を納めなければいけないの?」「消費税は全ての個人事業主が納めないといけない?」とお悩みになっている方はこの記事を読めば、お悩みが解決するはずです。

【今回の記事でわかること】

・個人事業主が納めるべき税金

①:所得税

②:住民税

③:消費税

④:個人事業税

「フリーランスってそもそもどんな仕事?」「フリーランスと個人事業主の違いは?」「フリーランスになるメリットって?」という疑問を抱えている方は以下の関連記事をご一読ください。

【関連記事】フリーランスとは?メリット・デメリット、向いている人の特徴も徹底解説!

個人事業主が納めるべき税金

個人事業主が、納税を義務付けられている税金の種類は以下の4つです。

①:所得税

②:住民税

③:消費税

④:個人事業税

所得税

所得税とは、会社からもらう給料や、自分で商売をして稼いだお金などにかかる税金のことです。1月〜12月の所得に対して税金がかかります。

所得と収入の違い

所得税を理解する際に必ず知っておきたいのが、「所得」と「収入」という2つの言葉の違いです。2つの言葉の違いを簡単にまとめると以下のようになります。

一般的に1年間に得たすべての金額のこと。

所得

収入から必要経費を差し引いた金額のこと。(収入ー経費=所得)

まず「収入」とは、一般的に1年間に得たすべての金額のことを指します。農業や自営業、不動産業などの事業をおこなっている場合は、売上金額がそのまま収入と捉えられます。

そして「所得」とは、収入から必要経費を差し引いた金額を指します。また、それぞれの所得控除の要件に当てはまる場合、所得から各種所得控除などを差し引くことができます。その金額を「課税所得」といいます。所得税は、この課税所得をもとに算出されています。

所得税額=(所得ー控除)×税率

住民税

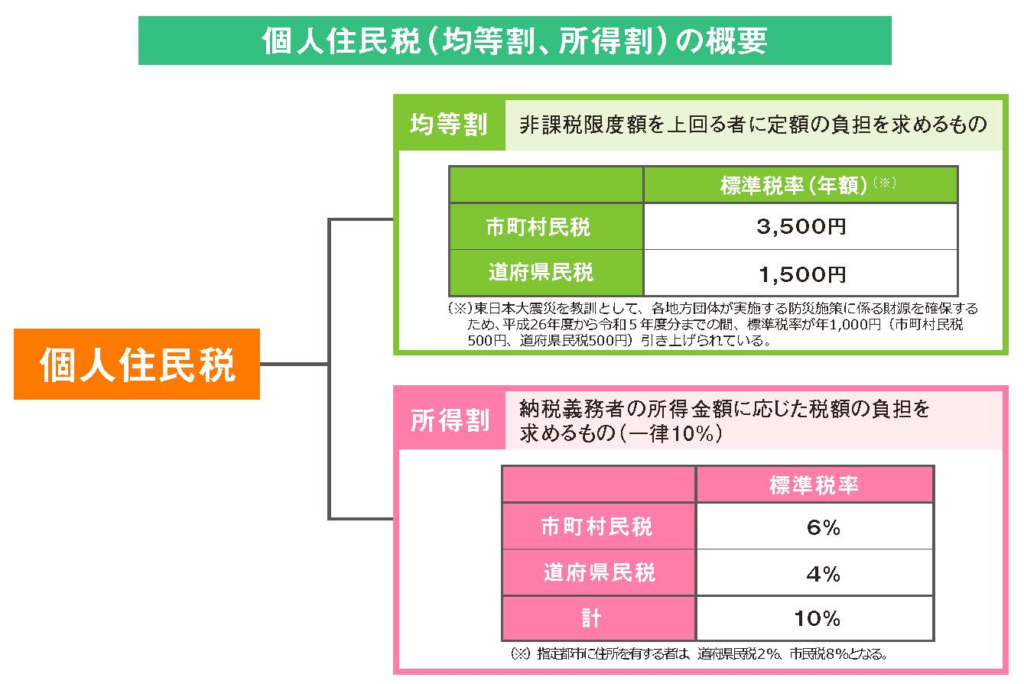

住民税(個人住民税)は、簡単に言うと、都道府県や市区町村が行う行政サービスに必要な経費を住民に分担してもらう制度のことを言います。

行政サービスとは、教育や福祉、ゴミ処理、警察、消防、救急などのことを指します。

住民税は、国に支払う所得税と違い、都道府県と市区町村に支払う税金であることが特徴です。

【出典】財務省HP 「身近な税住民税について教えてください。所得税とはどう違うのですか?そもそも国税と地方税の違いはなんですか?」

表にある通り、住民税は「均等割」と「所得割」という税金で成り立っています。

「均等割」は所得金額の大小に関わらず、非課税限度額を上回る全員が均等に負担する税です。

「所得割」は前年の所得金額に応じて負担する税で、所得金額を基に計算されています。

所得割の税率は、自治体によって異なることがありますが、その差はほとんど無く基本的に税率は10%です。

消費税

消費税は商品やサービスの消費に対して課される税です。個人事業主の場合、売上時に買い手から受け取った消費税分から、仕入れや経費で払った消費を引いた差額を、納税する必要があります。

・前年の1月1日~6月30日(特定期間)の課税売上高、または給与支払額が1,000万円超

個人事業税

個人事業税とは、個人が営む事業のうち、地方税法等で定められた事業に対してかかる税金です。事業の種類によって税率が定められており、3%〜5%と幅があります。

国に対してではなく、地方に納める税金であることが特徴です。東京都の場合、個人事業税の事業別税率は以下の表のようになっています。

| 区分 | 税率 | 事業の種類 | |||

| 第1種事業 (37業種) |

5% | 物品販売業 | 運送取扱業 | 料理店業 | 遊覧所業 |

|---|---|---|---|---|---|

| 保険業 | 船舶定係場業 | 飲食店業 | 商品取引業 | ||

| 金銭貸付業 | 倉庫業 | 周旋業 | 不動産売買業 | ||

| 物品貸付業 | 駐車場業 | 代理業 | 広告業 | ||

| 不動産貸付業 | 請負業 | 仲立業 | 興信所業 | ||

| 製造業 | 印刷業 | 問屋業 | 案内業 | ||

| 電気供給業 | 出版業 | 両替業 | 冠婚葬祭業 | ||

| 土石採取業 | 写真業 | 公衆浴場業(むし風呂等) | - | ||

| 電気通信事業 | 席貸業 | 演劇興行業 | - | ||

| 運送業 | 旅館業 | 遊技場業 | - | ||

| 第2種事業 (3業種) |

4% | 畜産業 | 水産業 | 薪炭製造業 | - |

| 第3種事業 (30業種) |

5% | 医業 | 公証人業 | 設計監督者業 | 公衆浴場業(銭湯) |

| 歯科医業 | 弁理士業 | 不動産鑑定業 | 歯科衛生士業 | ||

| 薬剤師業 | 税理士業 | デザイン業 | 歯科技工士業 | ||

| 獣医業 | 公認会計士業 | 諸芸師匠業 | 測量士業 | ||

| 弁護士業 | 計理士業 | 理容業 | 土地家屋調査士業 | ||

| 司法書士業 | 社会保険労務士業 | 美容業 | 海事代理士業 | ||

| 行政書士業 | コンサルタント業 | クリーニング業 | 印刷製版業 | ||

| 3% | あんま・マッサージ又は指圧・はり・きゅう・柔道整復 その他の医業に類する事業 |

装蹄師業 | |||

所得税の確定申告や住民税の確定申告をした方は、あらためて個人事業税の申告をする必要はありません。ただし、所得税等の確定申告をする際に、申告書の「事業税に関する事項」欄に必要事項を記入する必要があります。

納める時期は、原則として8月と11月の年2回です。

フリーランスの仕事に関する質問

Q.フリーランスと個人事業主の違いは?

フリーランスとは、特定の企業や団体、組織に属しておらず、独立して個人で仕事を請け負う働き方をしている人のことです。根本的な違いとして個人事業主は税務上の言葉であり、フリーランスとは働き方を指す言葉であるという違いがあります。

Q.フリーランスになるのに必要な手続きはある?

フリーランスになるのに必要な手続きは、「開業届」の提出です。この手続きは費用がかからず、税務署に書類を提出することで完了します。提出しなかったからと言ってペナルティはありませんが、開業届を提出することで青色申告ができるようになるので、節税対策につながります。

【参考】国税庁「個人事業の開業届出・廃業届出等手続」(2023年5月11日)

Q.フリーランスになったら確定申告しなければならない?

フリーランスは、給与から税金が特別徴収される会社員に対し、自分で直接税金や社会保険料を納めなければなりません。所得税や住民税、国民年金など様々な税金を納める必要があり、当然年に1回確定申告もしなければなりません。

Q.フリーランスになる前に必要な準備は?

フリーランスはサラリーマンに比べて社会的信用が低いとされています。そのため、会社員のうちにクレジットカードの契約・不動産の賃貸契約・銀行口座の開設などをしておくことをお勧めします。

銀行口座はフリーランスの仕事専用の銀行口座を作っておくと良いでしょう。フリーランスは自分で経理もしなければならないので、私用の銀行と分けて管理した方がわかりやすく、会計ソフトと同期して有効活用できるなどのメリットがあります。また、フリーランスの仕事は収入が不安定であるので最低でも半年分の生活費を貯蓄しておくのがおすすめです。

まとめ

いかがでしたでしょうか。本記事では、個人事業主が納めるべき税金についてご紹介しました。それぞれの税金には納税対象者となる条件がある場合や、書類を提出しなければならない場合などがあるため、しっかりと納税を行えるように各種税金について理解をし、準備を早めに行うようにしましょう。

副業探しにおすすめのSOKKIN MATCHとは

世の中にはたくさんの副業があるため、自分に合った副業を選ぶのが大変という方も多いのではないでしょうか?副業選びに困っているという方は、副業マッチングサービスのSOKKIN MATCHがおすすめです!ぜひ副業探しにお役立てください。

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のトップマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。