親族が故人となったあとに財産を受け継ぐことがありますが、その際に必ず発生するのが相続税です。財産の金額が多くなれば比例して相続税額も高くなりますが、可能な限り低く抑えたいものです。

相続税額を低く抑えるためにはいくつかの節税対策がありますが、方法を誤ると罪に問われるなどデメリットが発生するので注意しなければなりません。

本記事では相続税の効果的な節税対策や注意点などを解説するので、ぜひ参考にしてください。

相続税を節税するために知っておくべきこと

相続税の効果的な節税対策を行うためには、税金そのものの仕組みなどを知っておく必要があります。

そこで最初に税金の仕組みや基礎控除などを解説するとともに、評価額や財産の減らし方を確認していきましょう。

相続税の仕組みを知る

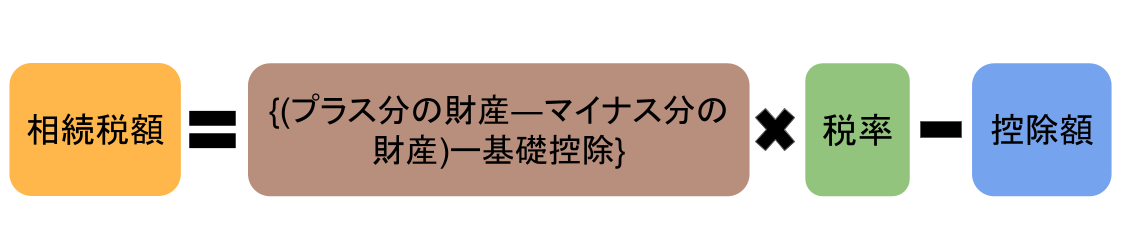

相続税とは被相続人(故人となった人)の一定額以上の財産(遺産)を継承(相続)した場合、継承した人に課せられる税金のことです。

税額を算出する際は上記の計算式を用いますが、「税率」と「控除額」はプラス分からマイナス分を差し引いた取得額によって異なります。

国税庁が取得額別の税率と控除額を公開しており、その速算表は以下の通りです。

| 取得額 | 税率 | 控除額 |

| 1,000万円以上 | 10% | - |

| 1,000万円超3,000万円以下 | 15% | 50万円 |

| 3,000万円超5,000万円以下 | 20% | 200万円 |

| 5,000万円超1億円以下 | 30% | 700万円 |

| 1億円超2億円以下 | 40% | 1,700万円 |

| 2億円超3億円以下 | 45% | 2,700万円 |

| 3億円超6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

計算式の「基礎控除」については次の項目で解説するので、合わせて参考にしてください。

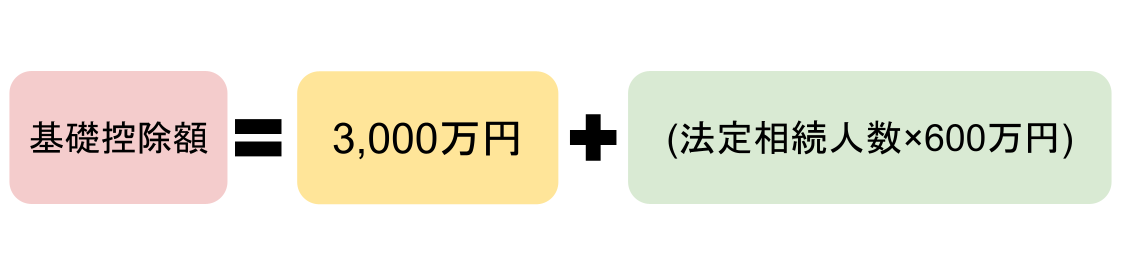

相続税の基礎控除額がいくらになるのかを知る

前述した計算式には基礎控除が含まれていますが、この金額は以下の計算式で計算します。

相続税は基礎控除額を差し引いた課税取得額で算出するので、金額を把握しておくことは重要です。

相続金額を1億円と仮定した場合の2パターンでシミュレーションしてみましょう。

| 法定相続人 | 配偶者1名+子2人 | 配偶者1名+子3人 |

| 基礎控除額 | 3,000万円+(3人×600万円)=4,800万円 | 3,000万円+(4人×600万円)=5,400万円 |

| 課税取得額 | 1億円-4,800万円=5,200万円 | 1億円-5,400万円=4,600万円 |

| 相続税額 | 5,200万円×30%-700万円=860万円 | 4,600万円×20%-200万円=720万円 |

このように法定相続人が1人増えるだけで、税額の違いが140万円もあることがわかります。

相続財産の評価額を下げる方法を知る

税額計算において、基礎控除とあわせて重要な要素が相続財産の評価額です。

評価額が高くなれば相続財産の金額が上がるので、相続税も高額になります。言い換えるなら、評価額が低ければ相続金額も下がるので、相続税も安く抑えることが可能です。

財産には現金・預貯金・不動産などさまざまな種類がありますが、このなかで現金・預貯金は時価評価が原則とされています。

一方の不動産は固定資産評価額や路面価方式・倍率方式などが用いられ、金額の目安は時価の4〜8割です。

例えば生前に預貯金で不動産を購入しておくと、相続時には預貯金で受け取るよりも評価額が低くなるので相続税も抑えられるでしょう。

相続財産の減らし方を知る

相続税は相続する財産にかかる税金であることから、課税対象となる財産を事前に減らしておくことも有効です。

前項目で紹介した財産を評価額の低いものに替えることは、相続財産を減らす方法ともいえるでしょう。財産の減らし方として他にも以下のような方法があげられます。

- 生前贈与

- 非課税特例の活用

例えば先に預貯金を子や孫に贈与したり、絵画などの骨とう品を兄弟姉妹に譲ったりして置くと良いでしょう。

このような方法を「生前贈与」といい、相続税を節税する際の重要なカギです。生前贈与については後述するので、合わせて参考にしてください。

相続税はいくらから発生する?特例や控除、相続税の計算方法も解説

【生前にできる】相続税の節税方法 8選

相続税の効果的な節税は、生前に以下の方法を行っておくことです。

- 暦年贈与

- 相続税特例による一括贈与

- 相続人との同居

- 不動産活用

- 配偶者居住用住宅贈与

- 相続時精算課税制度

- 生命保険

- 生前準備

各節税方法を解説するので、参考にしてください。

1.暦年贈与を行う

暦年贈与とは贈与税の制度のひとつで、1年間の贈与額を110万円以下に抑えると課税されません。年間贈与額の制限は年が変わるとリセットされるので、毎年110万円以下の贈与を行えば相続税だけではなく、贈与税もかけずに財産を譲ることが可能です。

例えば、子2人に1月〜12月の間でそれぞれ100万円の贈与を5年間行ったとしましょう。限度額は毎年リセットされるので、贈与税の納税義務は発生しません。また110万円は1人あたりの金額であるため、子2人にそれぞれ100万円贈与した場合も非課税対象です。これを5年間行った場合、以下の金額の財産が減らせます。

(100万円×2人)×5年間=1,000万円

1,000万円には相続税もかからないので効果的な節税対策といえるでしょう。

ただし「定期贈与」と「相続税の課税年数」には注意しなければなりません。

| 内容・要件 | 注意点 | |

| 定期贈与 | ・毎年同一金額の財産を贈与 ・本来は年間贈与額と年数を盛り込んだ贈与契約書を作成 ・全額が贈与税の課税対象 |

・金額が大きすぎる ・贈与期間が長すぎる上記に当てはまる場合は贈与契約書がなくてもみなされる可能性あり |

| 相続税の課税対象 | ・被相続人の死亡日を起算日として一定期間前までに行われた暦年贈与分は相続税対象 ・2024年1月以降、3年から7年に対象期間延長 ・移行期間として段階的に期間延長 |

・被相続人死亡日を起算日として7年前までに実行された暦年贈与分は全額相続税の課税対象 ・7年前まで分が完全に課税対象になるのは2023年以降 |

2.贈与相続税の特例を使い一括贈与をする

以下のような贈与税の特例を利用して一括贈与すると、相続財産に加算されません。

| 贈与税の特例 | 要件 | 限度額 |

| 住宅取得等資金 | ・直系尊属(父母・祖父母)から30歳未満の子や孫へ ・住宅用家屋の新築や取得または増改築等 ・省エネ住宅とその他の住宅で限度額に違いあり ・省エネ住宅は断熱等性能等級5以上及び一時エネルギー消費量等級6以上のみ |

・省エネ住宅:1,000万円 ・その他の住宅:500万円 |

| 教育資金 | ・直系尊属(父母・祖父母)から30歳未満の子や孫へ ・入学金や授業料、入学や入園の試験料や通学定期券代などの教育資金 ・取扱金融機関を経由 ・「教育資金非課税申告書」を金融機関に事前提出 |

1,500万円 |

| 結婚・子育て資金 | ・直系尊属(父母・祖父母)から18歳以上50歳未満の子や孫へ ・婚姻にかかる婚礼費用や居住用家屋の賃貸借契約にかかる費用など ・出産にかかる費用や幼稚園・保育園等に支払う施設料を含む保育料など ・取扱金融機関を経由 ・「結婚・子育て資金非課税申告書」を金融機関に事前提出 |

・子育てを含む場合:1,000万円 ・結婚のみの場合:500万円 |

-参考-

No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税に関するQ&A|国税庁

No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税|国税庁

なお各特例には適用期限が設けられていますが、順次延長されています。例えば住宅棟取得資金については2023年末までの適用でしたが、その後の税制改正で2026年末まで延長されました。

このように上記で紹介した特例の適用期限や要件は、税制改革によって順次延長される可能性があります。ただし半永久的に利用可能な制度ではないので、利用する際は必ず国税庁のホームページなどで期限を確認してください。

贈与税ってなに?計算方法から相続税との違いまで徹底解説!

3.相続人と同居を行う

相続人と事前に同居しておくと、不動産に関する節税が可能です。

例えば、相続人である子と将来被相続人になる父親が同居していたとしましょう。父親が故人となった後に自宅を相続した場合、小規模宅地等の特例が適用されて土地の評価額は最大80%削減できます。

国税庁では減額される割合を利用区分・要件によって定めており、減額される割合等は以下の通りです。

| 相続開始の直前における宅地等の利用区分 | 要件 | 限度面積 | 減額される割合 | |||

| 被相続人等の事業の用に供されていた宅地等 | 貸付事業以外の事業用の宅地等 | ① | 特定事業用宅地等に該当する宅地等 | 400平方メートル | 80% | |

| 貸付事業用の宅地等 | 一定の法人に貸し付けられ、その法人の事業(貸付事業を除きます。)用の宅地等 | ② | 特定同族会社事業用宅地等に該当する宅地等 | 400平方メートル | 80% | |

| ③ | 貸付事業用宅地等に該当する宅地等 | 200平方メートル | 50% | |||

| 一定の法人に貸し付けられ、その法人の貸付事業用の宅地等 | ④ | 貸付事業用宅地等に該当する宅地等 | 200平方メートル | 50% | ||

| 被相続人等の貸付事業用の宅地等 | ⑤ | 貸付事業用宅地等に該当する宅地等 | 200平方メートル | 50% | ||

| 被相続人等の居住の用に供されていた宅地等 | ⑥ | 特定居住用宅地等に該当する宅地等 | 330平方メートル | 80% | ||

出典:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

4.不動産を活用し節税する

不動産を賃貸のマンション・アパートなどに活用することも、節税対策のひとつです。

賃貸マンション・アパートは他人に貸すことが目的であり、このような所有者以外の第三者に貸す土地を「貸家建付地」といいます。すでに賃貸契約などを結んで誰かが居住している場合、その土地・家屋を自由に利用したり売却したりできません。利用制限が限られることから不動産の評価額は下がるのです。

なお貸家建付地の評価額は、以下のような計算式で算出します。

「借地権割合」と「借家権割合」は、国税庁が公開している「財産評価基準書 路線価図・評価倍率表」で確認してください。

また賃貸割合は以下の計算式で求めます。

ただし節税対策の一環として不動産経営を行った場合、維持管理費でコストがかさむなどのデメリットが発生するので注意してください。賃貸収入によって相続財産が増加することもあるので、税理士などに相談したほうが良いでしょう。

5.配偶者に居住用の住居を贈与する

配偶者に居住用住宅として贈与することで、「配偶者への居住用不動産贈与の特例」が利用できます。これは以下の要件を満たすことで、最大2,000万円まで贈与税の配偶者控除ができる制度です。

- 婚姻期間20年超

- 贈与財産が居住用の不動産または取得金銭

- 贈与された居住用住宅に継続して居住

参照:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

例えば夫が妻に生前贈与として1,500万円相当の居住用住宅を贈与した場合、贈与税がかからない上に相続税の課税対象からも外れます。

土地・居住用住宅の生前贈与については「小規模宅地等の特例」もありますが、この2つの大きな違いは金銭での贈与が認められているか否かです。

「小規模宅地等の特例」では不動産のみに限定されていますが、こちらの制度は取得を目的とした金銭の贈与も認められています。また「小規模宅地等の特例」は配偶者は対象外である点も、2つの制度の違いとしてあげられるでしょう。

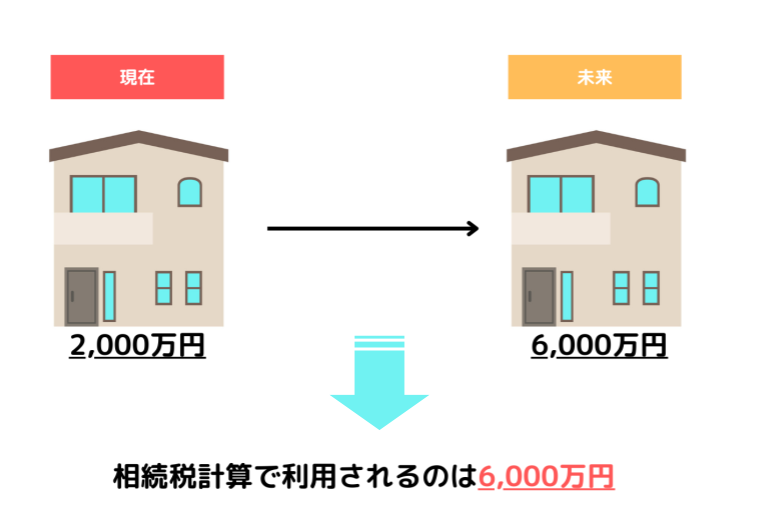

6.「相続時精算課税制度」を使い贈与する

相続時精算課税とは、60歳以上の父母・祖父母から18歳以上の子・孫に一定の金額を生前贈与すると贈与税が非課税になる制度です。

この制度で非課税になるのは贈与税であり、生前贈与した父母・祖父母が故人になった場合には相続税の課税対象になります。そのため、相続税の節税対策としては不適切と考える人もいるかもしれません。

しかし財産は現金・預貯金のような時価評価されるものだけではなく、不動産なども含まれます。

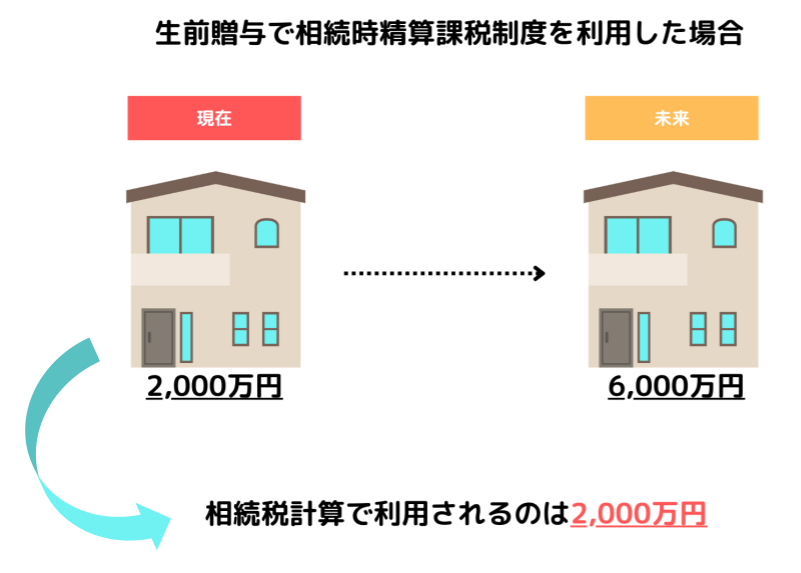

例えば財産のなかに、今後評価額が上がると予想される土地があったとしましょう。その時の評価額が2,000万円だったものが遺産として相続した時点で6,000万円に上がった場合、相続税計算で利用される金額は6,000万円のほうです。

しかし、相続時精算課税制度を利用して評価額が2,000万円の間に土地を生前贈与しておけば、贈与税はかかりません。また相続財産として計算される際には、生前贈与として受け取った時の評価額が用いられます。相続税を算出する際には6,000万円ではなく、2,000万円として計算されるので相続税の節税対策にもなるのです。

7.相続税がかからない生命保険を契約する

生命保険には非課税枠が設けられており、これを利用することで節税対策が可能です。

被相続人の死亡によって受け取る生命保険金・損害保険金は相続税の課税対象ですが、以下の要件を満たすことで一部が非課税になります。

- 保険料負担者と被保険者の両方が被相続人

- 保険金の受取者が相続人

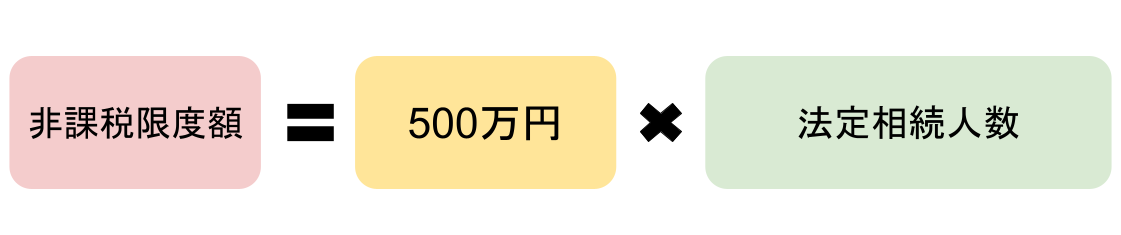

上記いずれも満たすことで、以下の計算式で算出された金額には税金がかかりません。

法定相続人が配偶者も含めて4人だった場合をシミュレーションしてみましょう。

500万円×4人=2,000万円

被相続人の保険金のうち、2,000万円までは相続税が発生しません。

8.墓地など死後にかかるものをあらかじめ買っておく

死後に必要になる墓地や仏壇などを先に購入しておくことも、節税対策としておすすめします。その理由は、このような日常的な礼拝に関するものは非課税財産と認められているからです。

民法897条では「系譜」「祭具」「墳墓所有権」の3種類の祭祀財産を非課税財産と定めており、相続税もかかりません。

例えば以下のようなものを生前に購入しておくと、税金が発生しないので節税になるでしょう。

- 墓地

- 墓碑や墓石

- 仏壇

- 位牌

- 仏像

【死後でもできる】相続税の節税方法 3選

相続税の節税対策は生前に行うことが基本ですが、死後にも節税できる方法がいくつかあります。

- 配偶者の税額軽減

- 未成年者控除などの各種控除

- 正味遺産額の軽減

それぞれの対策内容を解説するので、参考にしてください。

1.配偶者の税額軽減を利用する

配偶者の税額軽減とは、被相続人の配偶者が遺産を相続した場合にその遺産額が以下にあげるいずれかのうち多い金額までは相続税が非課税になる制度のことです。

- 1億6,000万円

- 配偶者の法定相続分

ただし適用を受ける際には、以下の要件を満たさなければなりません。

- 法律上の配偶者

- 遺産の分割方法決定済み

- 相続税の申告必須(被相続人死亡日の翌日から10カ月以内)

夫婦に子がいない場合は、問題ありません。しかし子がいる場合は二次相続が発生し、多額の相続税という負担を強いる可能性があります。一次相続だけではなく、二次相続も見越して利用するかの判断をしたほうが良いでしょう。

2.未成年者控除などの各種控除を利用する

各種控除制度を利用することでも、節税対策が可能です。主な控除制度として、以下のようなものがあげられます。

- 未成年者控除

- 障害者控除

- 相次相続控除

これらは一部であり、他にも要件を満たすことで利用可能な控除制度は多数あるので適用させれば効果的な節税対策になるでしょう。

「【控除一覧つき】相続税の基礎控除とは?仕組みや計算方法、その他控除について解説します!」では、上記を含めた制度を内容とあわせて紹介しているので、ぜひ参考にしてください。

3.正味の遺産額を抑える

正味の遺産額を抑える方法も、節税対策になるでしょう。

- 正確な土地の評価

- 債務の把握

- 葬儀費用の確認

これらを正確にすべて把握することで、正味の遺産額が減少するケースがあります。申告する際には正確な金額を把握することが重要ですが、節税対策にもなるのでおすすめです。

正確な金額の把握が難しい場合は、税理士や弁護士などに相談してみてください。

相続税を節税する上での注意点とは

相続税の節税対策における注意点は以下の通りです。

- 過度な節税

- 老後資金

各注意点を解説するので、参考にしてください。

過度な節税をしないように注意

相続税は他の税金と比較しても高いので、可能な限り安く抑えたいと考えて節税対策を講じる人は少なくありません。しかし過度な節税は国税庁や税務署のチェック対象になるので注意してください。

例えば節税対策の一環として高価な仏具などを大量に購入すると、税務署のチェック対象になる可能性があります。

過度な節税として判断されると追徴課税などのペナルティが科せられ、相続税とは別に追加で税金を支払わなければならなくなるでしょう。

老後の資金との兼ね合いも考える

節税対策の一環として過度に生前贈与をすると、老後資金が足りなくなる可能性があります。本記事では生前贈与や祭祀財産などを紹介しましたが、これらはすべて出費が伴うためです。

相続税にだけ注目して過度に節税を行うと老後資金がなくなり、生計が立ち行かなくなるかもしれません。

一時的な感情などに左右されず、今後の生活も考慮して適切に行いましょう。

相続争いを防ぐために出来ること

遺産相続で起こりがちなトラブルが相続争いです。故人となった後にこのようなトラブル発生のリスクを抑えるためには、以下のような対策を講じておいたほうが良いでしょう。

- 生前に意思伝達

- 財産目録の作成

- 分割しにくい財産の処理

- 明確な遺言

それぞれの対策を解説するので、参考にしてください。

生前に自身の意思を伝える

生前にどのように財産を残すのか、口頭でも良いので伝えておきましょう。日頃から意思表示をしておけば、無益なトラブルが避けられます。

意思表示をする際は一部の親族だけではなく、相続に関係する全員に伝えるようにしてください。一部の親族だけに伝えてしまうと、それがトラブルの原因になってしまいます。

定期的に親族で集まり、意思を伝えるための家族会議などを行うと良いでしょう。

財産目録を残す

財産目録を作成しておくことも有効です。目録作成は、どのような種類の財産がどれくらいあるのか把握する際にも役立ちます。

相続税を計算する際には、課税財産を正確に把握しなければなりません。しかし、遺族がプラス財産とマイナス財産を正確にすべて確認するには手間がかかり、困難な場合もあります。

生前に財産目録を残しておけばトラブルを軽減するだけではなく、遺産整理をする際にも便利です。

また目録を作成する際には、親族と一緒に行うと作業がスムーズに進むと同時に把握済みの人数も増えます。

分割しにくい財産はあらかじめ処理しておく

分割しにくい財産はあらかじめ処理しておくことも重要です。

株券や不動産は、そのままの状態にしておくと相続の際に無益なトラブルが発生する原因になりかねません。現金・預貯金と違い、金額で細かくわけることが難しく不公平になるからです。

「法定相続人が多い」「現金・預貯金としての財産が少ない」などの場合は、分割しにくい財産はあらかじめ処理してわけやすい状態にしておきましょう。

遺言を出来るだけ明白に残す

遺言は可能な限り明確に残してください。

相続人の人数や各相続人に譲る財産、金額や割合などを明確にしておくことでトラブルが軽減されます。

しかし個人的に遺言を明確に残そうとすると記載漏れが起こったり、不公平な内容になったりするかもしれません。相続争いを避けたい場合は、公正証書遺言の作成がおすすめです。

公正証書遺言は公証人が遺言者の代わりに作成する遺言書で、弁護士・行政書士・銀行・金融機関・日本公証人連合会に依頼します。手数料が必要ですが、相談は無料で受け付けているので相談してみると良いでしょう。

養子縁組をすると相続税の節税が出来る!?

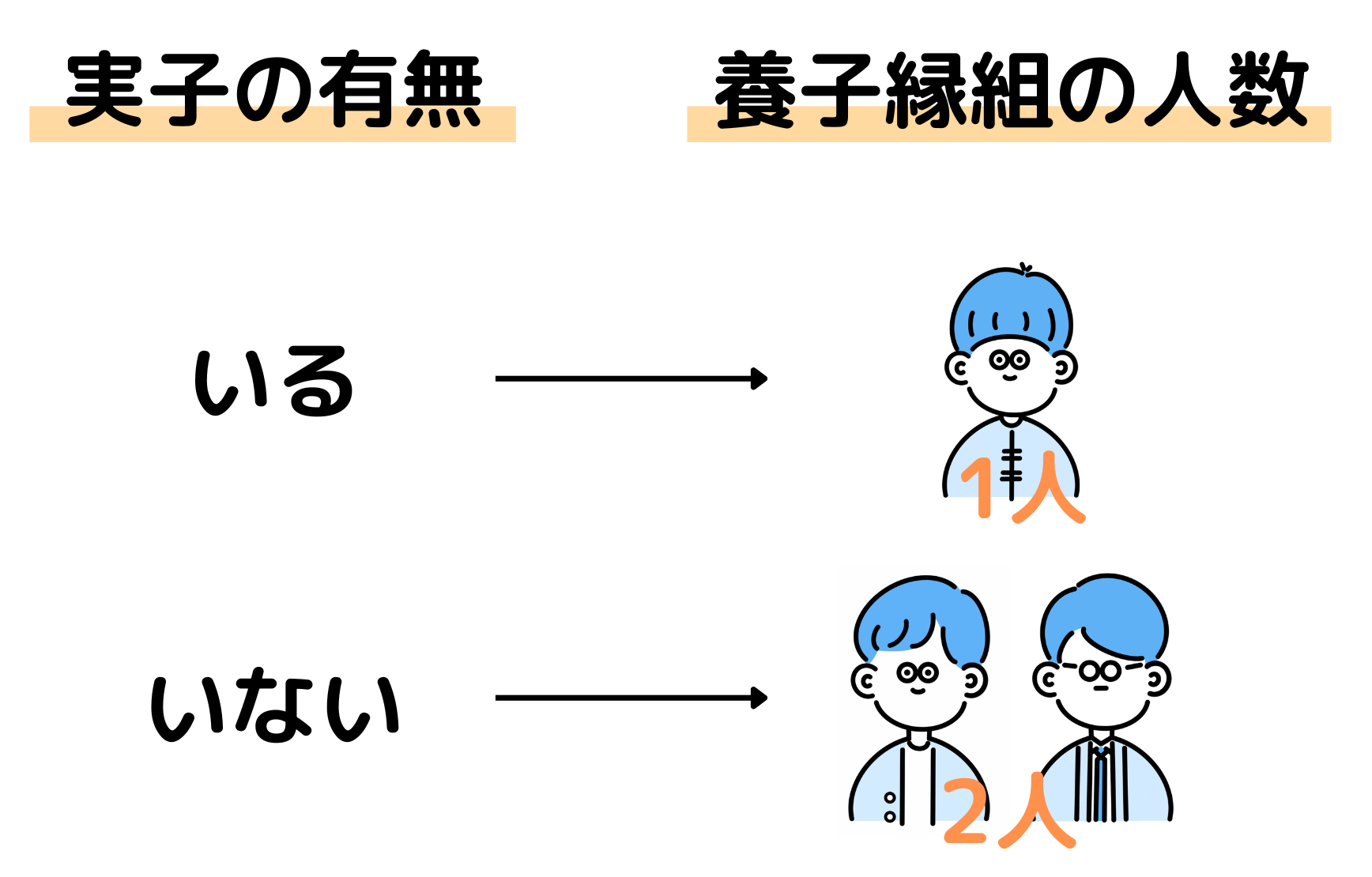

養子縁組とは、血縁関係にない人と親子関係になる法律上の制度です。

相続税の観点から考えた場合法定相続人の人数が増加することになるので、基礎控除の増額や保険金の非課税枠が拡大され、節税対策になるといえるでしょう。

ただし無制限に養子縁組で法定相続人の人数を増やすことは認められておらず、以下のように制限が設けられています。

上記のように最大で2人までしか認められていないので注意してください。

まとめ

相続税の節税対策を紹介しました。

日本の相続税は世界と比較しても高めに設定されているといわれており、納税額を抑えたいと考える人は多くいます。

効果的な節税対策はいくつかありますが、過度に行うと脱税を疑われて追徴課税などのペナルティ対象になる可能性が高まるので注意してください。

正しく効果的な節税対策をする場合は、税理士や弁護士のような専門的な知識を有した人に相談することをおすすめします。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。