会社・企業などの勤務先で源泉徴収をされている人は年末調整の対象者ですが、なぜこの手続きは毎年行われているのでしょう。

また年収という言葉をよく耳にする人もいるかもしれません。

この言葉と年末調整にはどのような関係があるのか疑問を感じている人もいるでしょう。年末調整における年収とはどのような意味なのか知っておくと、重要書類に金額を明記する際などに便利です。

本記事では年末調整における年収の意味や定義はもちろん、計算方法や記入の仕方などもあわせて解説するので、ぜひ参考にしてください。

年収と年末調整とは?

年収と年末調整は、どのような内容を指している言葉なのでしょう。

ここでは「所得」「所得」「収入」とあわせて、年末調整の期間・提出期限なども解説します。

所得と年収の相違点

所得と年収の2つにはどのような違いがあるのか、それぞれの定義から相違点を紐解いてみましょう。

| 定義 | |

|

年収

|

・1年間(1月1日~12月31日)までに得た前金額 ・給与所得者の場合は勤務先の総支給額 ・個人事業主や自営業の場合は事業活動で得た総額 |

|

所得

|

・年収から必要経費をマイナスした金額 ・給与所得者の場合は給与所得控除を差し引いた金額 ・個人事業主や自営業の場合は事業所得に関連した経費を差し引いた金額 |

手に入ったお金が年収であり、その金額から経費分を差し引いたものが所得であることがわかります。

なお給与所得者の場合、個人事業主や自営業のように年収を得るためにかかる費用は計上できません。その代わり給与所得控除という制度が設けられ、年収から差し引いて所得を算出します。

給与所得控除額については、所得金額の計算方法で改めて一覧表を掲載して解説するので、そちらを参考にしてください。

収入と年収の相違点

収入と年収の相違点を確認してみましょう。

| 定義 | |

|

収入

|

・労働などの対価として得る報酬 ・給与所得者の場合は月給やボーナスなどの合計額 ・個人事業主や自営業の場合は売上額 ・現物支給分も収入 |

|

年収

|

・1年間(1月1日~12月31日)までに得た前金額 ・給与所得者の場合は勤務先の総支給額 ・個人事業主や自営業の場合は事業活動で得た総額 |

上記の定義を比較すると、内容が似ているまたは同じと感じる人もいるかもしれません。

ただし税法上では「年収」という言葉は使用されず「収入」に統一されているため、この点が相違点といえるかもしれません。

しかし2つの言葉は同じ金額を指しているので、「年収」と呼ばれることもあれば「収入」と表現されることもあると覚えておくと良いでしょう。

公的な書類や国税庁のサイトなど厳正な場所では「収入」を使うよ!

だけど、会話の中だったり、テレビとかカジュアルな場所では「年収」がよく使われるよね!

年末調整の期間と提出期限

企業・会社などで実施される年末調整の主なスケジュールは以下の通りです。

| 目安となる時期 | 手続き | 対応者 | 内容・必要書類など |

|

10月下旬~

11月中旬 |

源泉徴収票の提出 | 従業員 | 年途中で転職した従業員は前職分の源泉徴収票を勤務先に提出 |

| 企業 | 年途中で退職した元従業員で源泉徴収の発行希望があった場合、 発行・送付 |

||

|

11月中旬~

下旬 |

必要書類の配布・提出 | 企業 | 以下の3つを対象従業員に配布 ・給与所得者の扶養控除等(異動)申告書 ・基礎控除申請書など ・保険料控除申請書 |

| 従業員 | 以下の書類をそろえて期限までに会社に提出 ・給与所得者の扶養控除等(異動)申告書 ・基礎控除申請書など ・保険料控除申請書 ・住宅借入金等特別控除申請書(必要に応じて) ・控除証明書など |

||

|

12月

|

所得税額の算出 | 企業 | 会社側で提出された書類をもとに処理 |

|

12月下旬~

1月末 |

源泉徴収票の発行 | 企業 | 会社側が所得税額算出後、従業員に源泉徴収票の作成と発行 |

|

1月

|

申告書類の提出 | 企業 | 会社側が各自治体等に申告書類を提出 |

前職で源泉徴収をされていた場合は源泉徴収票が発行されるはずなので、勤務先に提出してください。前職分もあわせて年末調整してもらえるので、確定申告をする必要がありません。

源泉徴収を行った場合、源泉徴収票発行が義務付けられているので依頼しましょう。

生命保険料や地震保険料の控除制度を利用する場合、控除証明書を添付しなければなりません。

証明書は、加入している保険会社から10月上旬以降順次自宅に送付されてきます。年末調整で必要になる書類なので、忘れず保管しておいてください。

年末調整のやり方まとめ!対象者や提出書類、忘れた場合の対処法まで徹底解説!

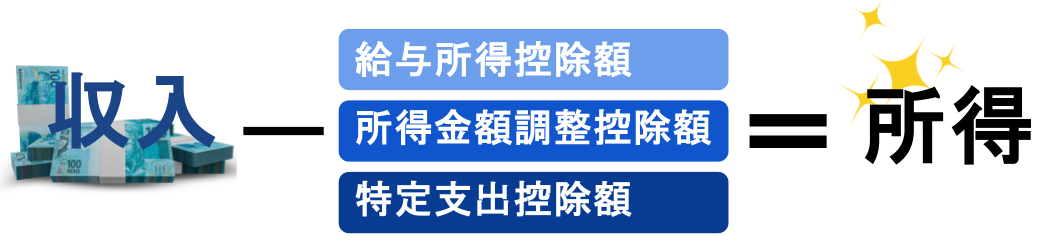

年末調整での所得金額の計算方法

年末調整で所得金額を求めるには、どのようにすれば良いのでしょう。簡単に説明すると、以下のような手順で算出します。

- 収入額から給与所得控除額をマイナス

- 収入金額から所得金額調整控除額をマイナス

- 所得の種類に応じて特定支出控除額をマイナス

それぞれの手順を詳しく解説するので、参考にしてください。

1.収入金額から給与所得控除を引く

最初に収入金額から給与所得控除額を差し引きますが、その前に給与所得者の場合の収入金額には以下のようなものが含まれています。

収入

・基本給

・手当(時間外・休日・住宅など)

・ボーナス

・現物支給分

上記のようなものを合算したものが、給与収入です。

ここから給与所得者にとって経費にあたる給与所得控除をマイナスしますが、その金額は国税庁にて以下のように定められています。

|

給与等の収入金額

(給与所得の源泉徴収票の支払金額) |

給与所得控除額

|

|

| 1,625,000円まで | 550,000円 | |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 | |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 | |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 | |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 | |

| 8,500,001円以上 | 1,950,000円(上限) | |

(出典:No.1410 給与所得控除|国税庁)

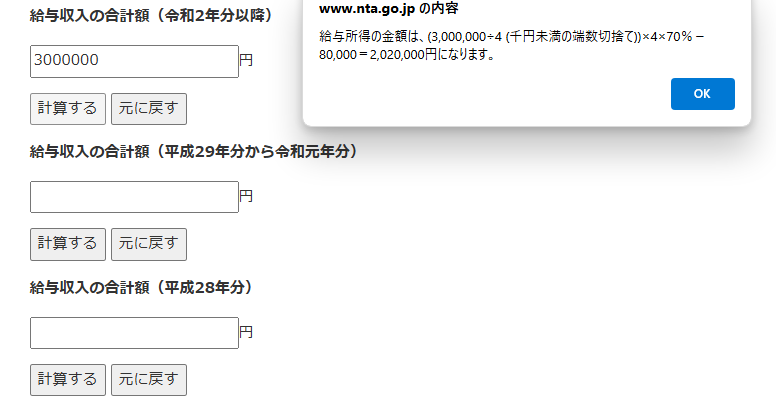

問題です!年収300万円の給与所得者はいくら控除されるかな?

300万円だから「収入金額×30%+80,000円」を使う!

300万円×30%+8万円=98万円だから、202万円が残るってことか!

2.収入金額から所得金額調整控除額を引く

一定の要件を満たすことで所得税・住民税の納税額を決定する元となる所得金額から控除される制度です。2020年の税制改正では給与所得控除の上限や公的年金所得が引き下げとなり、増税する結果となりました。

この増税で負担を強いられる人への救済措置として導入されたのが、所得金額調整控除です。

この控除制度は2通りあり、対象者や要件が以下のように異なります。

| 区分 | 適用対象者 | 控除額 |

| 子ども・ 特別障害者等を 有する者等 |

当該年の給与等収入額が850万円超 以下のいずれかに該当する場合 ・納税者本人が特別障害者 ・23歳未満の扶養親族を有する ・生計を同一とする配偶者または扶養親族が特別障害者 |

{給与等収入額(上限1,000万円)-850万円}×10% |

| 給与所得と 年金所得の 双方を有する者 |

当該年の給与所得控除後の金額と公的年金等の雑所得の合計額が10万円を超える者 | {給与所得控除後金額(上限10万円)+公的年金等雑所得額(上限10万円)}-10万円 |

(参考:No.1411 所得金額調整控除|国税庁)

なお上記いずれの控除制度も日本に居住している給与所得者に限られており、「給与所得がない」または「日本国内に居住していない」場合は適用されません。

3.所得の種類に応じて特定支出控除額を引く

給与所得者が自費で業務費用を支払った場合に適用できる控除制度です。

厳しい要件が定められていたため利用できる人は少数に限られていましたが、2012年の税制改正で対象者と項目の範囲が拡大し、2016年には適用判定の上限金額もなくなりました。

2023年4月1日時点での適用要件は以下の通りです。

| 区分 | 内容 | 例 | |

| 通勤費 | 通勤者として認められる範囲内 | ・定期代 ・通勤時の燃料費 ・通勤に使用している自家用車の修理費 など |

|

| 出張費 | 職務を遂行するために必要な場合 | ・交通費 ・宿泊代 ・出張先での食事代 など |

|

| 転居費 | 転勤に伴う場合 | ・転居のための運賃 ・家財道具の運搬費用 ・運送時の損害保険料 など |

|

| 研修費 | 業務上必要な技術を習得する場合 | ・交通費 ・旅費(実質的判断が必要) ・国家資格キャリアコンサルタントの職業相談料 など |

|

| 資格取得費 | 職務上必要と思われるもの | ・運転免許 ・英語検定 ・簿記検定 ・専門学校などの授業料 など |

|

| 帰宅旅費 | 単身赴任者などが自宅に帰宅する場合 | ・交通費 ・燃料費 ・有料道路の料金 など |

|

| 勤務必要経費 | 図書費 | 職務に関連するもの | ・書籍 ・新聞 ・定期刊行物 など |

| 衣服費 | 職務上着用が必要な場合 | ・スーツ ・制服 ・事務服 ・自社ブランドの服(職務中に着用する場合のみ) など |

|

| 交際費など | 職務上の関係者に対する場合 | ・接待費 ・贈答費用 など |

|

上記の例は一部ですが、当てはまる支出がある場合は特別支出として年収から控除されます。

年末調整での年収の記入する箇所

年末調整では会社・企業などの勤務先から何枚かの申告書類が配布されますが、これらに必要事項を記入または確認をしたうえで、添付書類とあわせて提出しなければなりません。

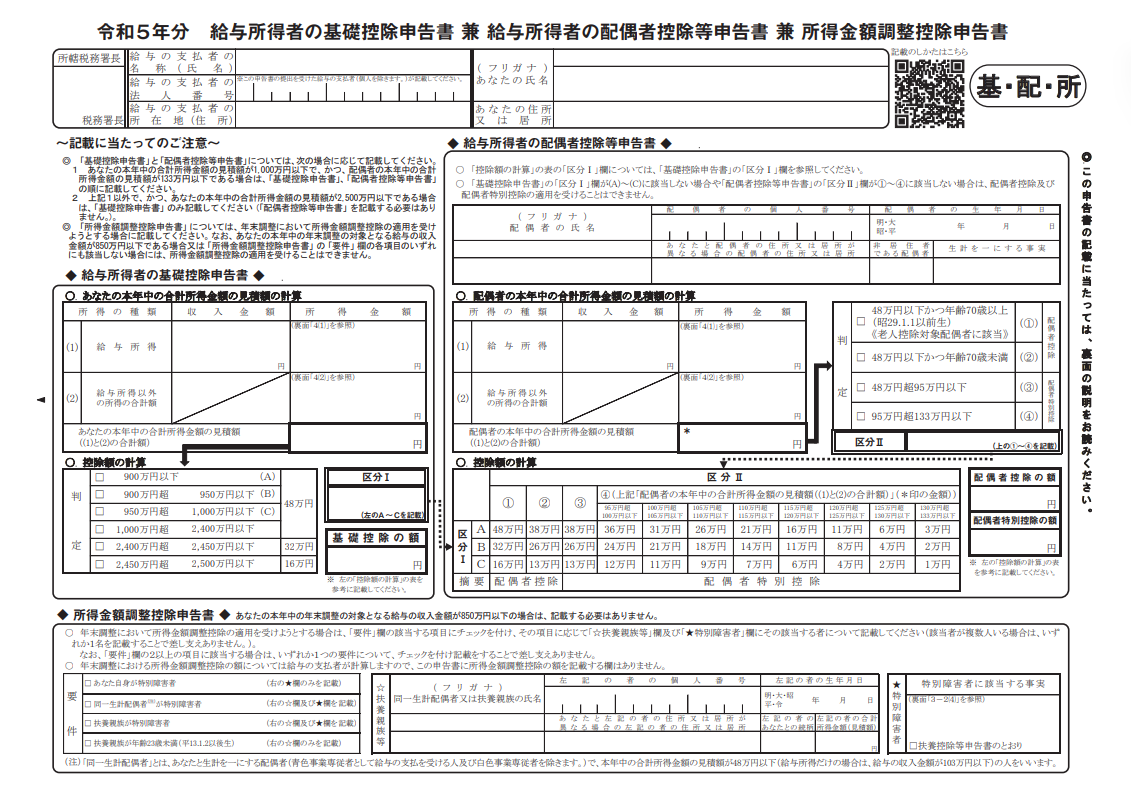

この申告書類のなかでも年収を記入するのは「基礎控除申告書 兼 配偶者控除等申告書 兼所得金額調整控除申告書」です。

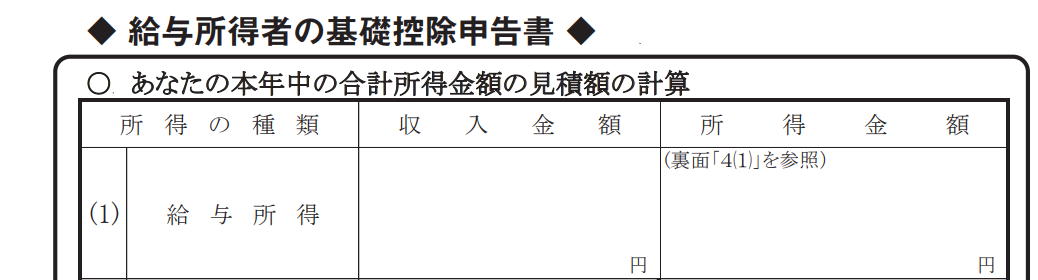

書類にはさまざまな欄・項目がありますが、「給与所得者の基礎控除申告書」の欄に記入します。

| 項目 | 書き方 | |

| (1)給与所得 | 収入金額 | ・年収を記入 ・会社からの総支給額 ・賞与や手当の金額も含む |

| 所得金額 | 「収入金額」から給与所得控除額を差し引いた金額 | |

|

年収(「収入金額」に記入する金額)

|

給与所得額(「所得金額」に記入する金額)

|

| ~55.1万円未満550,999円 | 0円 |

| 55.1万円以上161.9万円未満 | 年収-55万円 |

| 161.9万円以上162万円未満 | 106.9万円 |

| 162万円以上162.1万円未満 | 107万円 |

| 162.1万円以上162.2万円未満 | 107.1万円 |

| 162.2万円以上162.3万円未満 | 107.2万円 |

| 162.3万円以上162.4万円未満 | 107.3万円 |

| 162.4万円以上162.5万円未満 | 107.4万円 |

| 162.5万円 | 107.5万円 |

| 162.5万円超180万円以下 | {年収/4(千円未満切り捨て)}×4×60%+10万円 |

| 180万円超360万円以下 | {年収/4(千円未満切り捨て)}×4×70%-8万円 |

| 360万円超660万円以下 | {年収/4(千円未満切り捨て)}×4×80%-44万円 |

| 660万円超850万円以下 | {年収×90%(1円未満切り捨て)}-110万円 |

| 850万円超 | 年収-195万円 |

[令和5年4月1日現在法令等]

(参考:No.1410 給与所得控除|国税庁)

上記一覧の早見表は、国税庁が公開している参考サイトの計算ツールを使用しています。ただし計算ツールは2023年4月1日現在の法令をもとに作成されており、法令が更新されればツールで表示される計算式も異なるので注意してください。

自分の年収がわかったら、国税庁の計算ツールで計算してみると、正確な給与所得額がわかるよ!

年末調整の書き方はどうすればいい?初心者向けに各種申告書の記入の仕方などについて、わかりやすく解説します!

よくある質問

年末調整や年収におけるよくある質問を確認しましょう。

年末調整で金額を間違えた際、修正できる?

| 源泉徴収票発行 | 修正の可否 | 対応方法 |

|

発行前

|

可能 | 計算ミスの場合は訂正部分に二重線を引いて正しい金額を記入 |

|

発行後

|

不可 | 従業員が確定申告で申請 |

源泉徴収票を発行してから誤りに気づいた場合は、会社・企業側で訂正できません。従業員に誤りがあったことを伝えて各自確定申告をしてもらう必要があります。

なお源泉徴収票前の場合は訂正が可能ですが、修正テープなどの使用は不可です。

年末調整の還付金は収入に含まれる?

還付金とは納めすぎていた税金が返金されているだけなので所得・収入ではなく、税金も対象外です。

還付金のなかには利子が上乗せされるものがあり、この利子を還付加算金といいますが、この還付加算金は収入の対象になるので注意してください。

年末調整はいつ、いくら戻ってくる?受け取り時期や計算方法、早見表について解説

失業保険、育児休業給付金は年収に入る?

年収に含まない給付金として以下のようなものがあげられます。

- 雇用保険の失業給付

- 育児休業給付

- 出産手当金

- 出産育児一時金

- 遺族年金

これらはすべて年収に含まないので確定申告も必要ありませんし、年末調整の際には収入に含める必要もありません。

賞与は年収に含む?

会社・企業などで年末調整後に配布される源泉徴収票の「支払金額」の欄に記載されているのは、賞与も含めた金額です。

ただし賞与は、会社・企業が従業員への支払義務がありません。そのため必ず支給されるものではなく、業績次第では支給される年もあれば支給されない年も発生するでしょう。

賞与が支払われた場合は、源泉徴収票にその分も加算された金額が支払金額として記載されます。

年末調整で交通費は103万円に含まれる?

以前は1カ月の上限額が10万円まででしたが、2016年の税制改正により15万円まで引き上げられました。

会社の求人では、年収のなかに交通費を含んでいることがあるかもしれません。交通費は「手当」として支給されることがあるため、年収に含んで表記しているのでしょう。

しかし税法上の観点では、交通費は月額15万円までなら課税対象に含まれません。

年末調整は年収103万以下のアルバイトでも必要?年末調整が必要な人や手続きの方法までわかりやすく解説!

まとめ

年末調整と年収について解説しました。

「年収」「所得」「収入」などさまざまな呼び方がありますが、なかには意味や金額が異なるものもあります。言葉の違いなどを知っておくと、求人広告や会社の面接などに役立つかもしれません。

また年末調整と年収は密接な関係があるので、1年間の収入を知るうえでは知っておいたほうが良いでしょう。

本記事で紹介した内容を参考に年収や年末調整の知識を深めてください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。