会社員やパート・アルバイトで働いている人は、毎月受け取っている給料が収入源となっています。しかし、税金や役所などでの手続きでは給与所得や控除、手取りなどの言葉も出てきます。

給与収入や給与所得、手取り額などの違いは似ているようで細かい違いがありますので、年末調整などの手続きで戸惑うこともあるのではないでしょうか?

たとえば、よくある疑問として以下のようなことがあります。

- そもそも給与所得って何?

- 給与所得はどうやって計算するの?

- 年末調整の申告書の書き方が分からない

- 収入、所得、手取り額のどの数字を記入すればよいか分からない

- 自分が受けられる所得控除の種類や控除額が知りたい

そこで、この記事では年末調整に必要な給与所得の知識や計算方法、書類の書き方などについて解説します。

これから年末調整を行う方や、税金の負担が軽くなる所得控除の申請について知りたい方は、ぜひ参考にしてください。

給与所得とは

まずは、そもそも給与所得とは何なのか、給与収入や手取りとどのように違うのか、詳しく見ていきましょう。

給与所得を計算するときに重要となる給与所得控除とは何なのかという点についても解説します。

給与所得と給与収入の違い

給与所得と給与収入の違いを普段の生活で意識することは多くありませんが、税金の計算では重要なポイントとなります。

給与収入は、勤務先の会社などから振り込まれる給料の総額のことです。毎月受け取る給料だけでなく、各種手当、賞与、残業代などを合計した総支給額です。

一方で、給与所得は税金の計算のもとになる金額のことで、給与収入から給与所得控除を差し引いた金額のことを指します。

会社員に課税される所得税や住民税などの税額は、給与所得に税率を掛けて決定されます。さらに、納税額の負担を軽減する所得控除を適用可能かの判定にも給与所得が使われます。

そのため、年末調整や確定申告の書類において自分で給与所得を計算して記入する項目があります。

手取りとの違いは?

手取りとは、給与収入から税金や社会保険料などを天引きした後の金額のことです。

会社員は、勤務先の会社から毎月の給料から税金や社会保険料の自己負担額が天引きされており、会社が本人の代わりに支払いを行っています。これらが差し引かれて実際に受け取ることができる金額が手取り給与です。

会社員の給与収入から差し引かれる額は以下のようなものがあります。

- 所得税

- 住民税

- 健康保険料

- 介護保険料

- 厚生年金

- 雇用保険料

これらが天引きされた後の、実際に銀行に振り込まれる金額が手取り額です。年間をトータルすると給与収入の80%程度の金額になります。

それぞれの違いを表にまとめると以下のようになります。

| 給与収入 | 給与、賞与、手当などを合計した総支給額(退職金を除く) |

| 手取り | 給与収入から税金や社会保険料を引いた額 |

| 給与所得 | 給与収入から給与所得控除を引いた額 |

年末調整の書類では、給与収入から給与所得額を求める計算を行います。所得控除の適用条件に給与所得や給与収入の金額条件が設けられているためです。

年末調整の書類に記入するときは、以下のような勘違いに注意しましょう。

- 給与収入を記入すべき欄に手取り額を記入してしまう

- 手取り額から給与所得を計算してしまう

年末調整の書類で手取り額を記入したり、計算に使ったりすることはありませんので、給与収入と間違えないようにしましょう。

給与所得控除って何?

給与所得控除とは、給与所得者のみに適用される控除で、給与収入からあらかじめ決められた一定額の控除を差し引くことができる制度です。

所得税の税額計算のもとになる所得金額は、収入から経費を差し引いて残った金額のことです。そのため、個人事業主が事業所得を申告する際などは、収入金額から仕入れ価格や店舗の維持費などを経費として差し引くことができます。

しかし、給与所得者は経費を差し引くことは認められていません。その代わりに、個人事業主の経費に相当するものとして、収入金額に応じて給与所得控除を差し引くことができます。この給与収入から差し引かれる経費に相当する金額が給与所得控除です。

給与収入の対象となるもの

年末調整や確定申告では、給与収入や給与所得の金額を記入する欄があります。このような欄に記入するときに、1年間の給与収入の合計金額を正しく計算する必要があります。

そこで、ここでは給与収入の対象となるものとならないものを紹介します。

まず給与収入になるものをまとめると以下のようになります。

- 基本給

- 賞与(ボーナス)

- 各種手当(役職手当、資格手当、時間外手当、休日手当など)

基本的に賞与以外の給与は1ヶ月分をまとめて受け取りますので、給与明細を確認すれば内訳が分かります。多くの場合は毎月の給与12ヶ月分と賞与の合計が給与収入となります。

また、現金で支給されるもの以外でも、現物で支給されるものがあれば給与収入に数えられます。

逆に給与収入の対象にならないものとしては以下のようなものがあります。

- 出張費用などで実費精算されるもの

- 退職金や退職一時金

出張費用などで実費精算される金額は、先に費用の支払いを行い、後日領収証などを会社に提出して精算されますので、収入とはなりません。

退職金や退職一時金については会社から支払われるお金ですが、退職所得に当てはまりますので給与収入には算入しません。

給与所得の計算方法

ここからは、給与所得の計算方法について紹介します。

給与所得は年末調整の提出書類に記入する重要な金額なので、計算方法を把握してスムーズに計算できるようにしておきましょう。

知っておこう!年末調整の計算

年末調整や確定申告では、納税額の申告や所得控除の申請のために以下のような計算を行います。

①給与収入 - 給与所得控除 = 給与所得

②給与所得 - 所得控除 = 課税所得

③課税所得 × 税率 = 所得税額

④所得税額 - 税額控除 = 所得税額

上記のうち①については、年末調整の書類を記入するときに自分で計算しますので覚えておく必要があります。具体的な計算方法については下の項目で説明します。

上記の②から④の計算については、年末調整の対象となる給与所得者は自分で計算する機会はあまりありません。勤務先の会社が代わりに計算して毎月の給料から天引きを行っています。

ただし、医療費控除や住宅ローン控除の手続きで確定申告をする際には、上記の②から④までの計算を自分で行う必要がありますので注意が必要です。

②の課税所得とは、給与所得から基礎控除や配偶者控除など各種控除を差し引いた額のことです。課税所得の額に応じて決まる所得税率を掛けると納税すべき所得税額が求められます(③)。④の税額控除とは、条件を満たす場合に計算された所得税額から差し引くことが可能な控除のことです。上記の①から④の計算をすべて行い、復興特別所得税を加えた金額が毎月の給料から天引きされています。

▼年末調整についてもっと知りたい方はこちら

給与所得控除の計算方法

給与所得を求めるためには、まず給与収入から給与所得控除額を計算する必要があります。

給与所得控除額は給与収入の金額によって計算式が変わりますので、具体的な計算方法を国税庁ホームページから引用します。

| 給与等の収入金額(給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

たとえば、給与収入が500万円の場合は、上の表の下から3番目の計算式を用いて以下の計算となります。

- 500万円 × 20% + 440,000円 = 144万円

この給与所得控除額(144万円)を給与収入(500万円)から差し引くと、給与所得が計算できます。この例では、以下の計算を行います。

- 500万円 - 144万円 = 356万円

上記の計算から、給与収入が500万円のときの給与所得金額は356万円となります。

その年の給与収入の合計がいくらなのかによって給与所得控除を求める計算式が変わりますので注意が必要です。たとえば、給与収入が660万円を超える場合は、上記の表の下から2番目の計算式に変わります。

給与収入が850万円を超えると、一律195万円が給与所得控除額となります。

年末調整での給与所得の書き方

会社員やパート・アルバイトで働く人も、年末調整の書類で自分の給与所得金額を計算して記入する必要があります。そうすることで、受けられる所得控除を正しく申請することができ、税金の負担を軽減することができます。

以下で、年末調整で記入が必要な書類の種類や、給与所得の記入例について紹介しますので参考にしてください。

必要な申告書類

会社員やパート・アルバイトの年末調整で提出する書類は以下のようなものがあります。

- 扶養控除等(異動)申告書

- 基礎控除申告書

- 配偶者控除等申告書

- 保険料控除申告書

- 所得金額調整控除申告書

- 住宅借入金等特別控除申告書

扶養控除等(異動)申告書は、扶養親族がいる場合に受けられる扶養控除を申請するための書類です。その他に障害者控除やひとり親控除、寡婦控除、勤労学生控除を受けられる場合にあわせて申告できるようになっています。

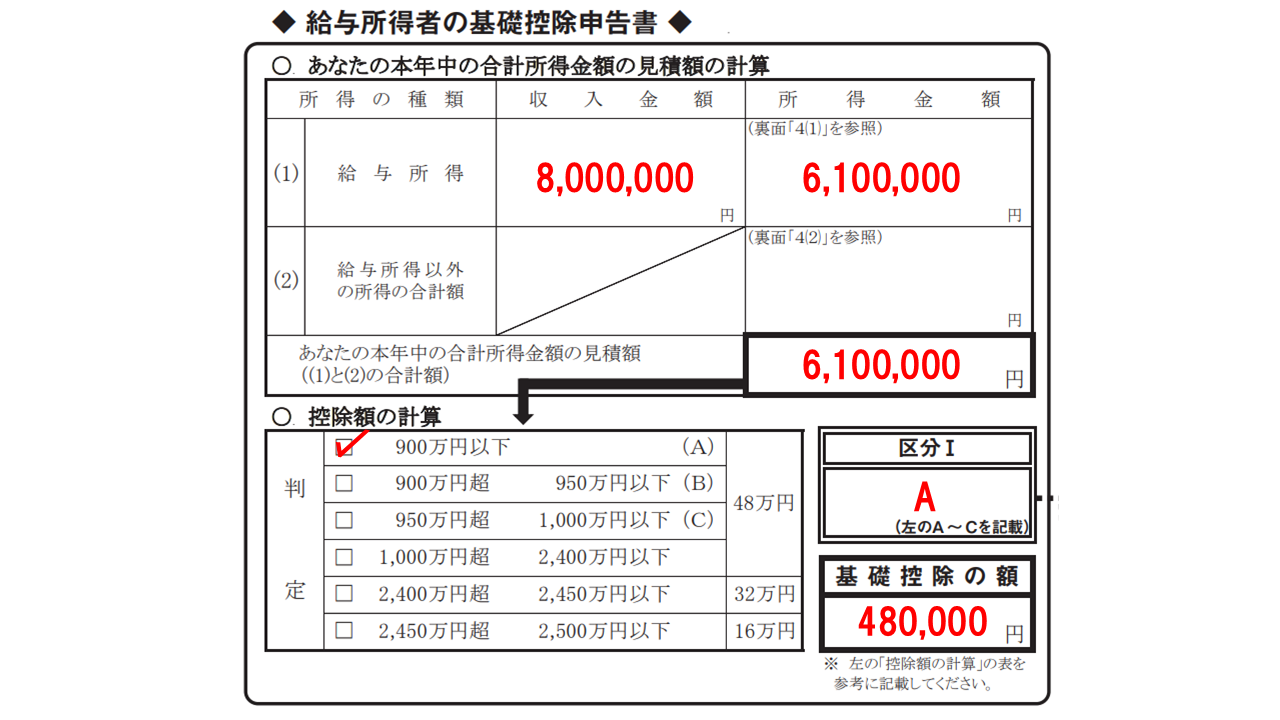

基礎控除申告書は最大48万円の基礎控除を申請するための書類です。以前は所得に関係なく38万円の控除を受けられましたが、現在は所得金額に応じて最大48万円の控除に変更になっています。控除額を判定するために所得金額を記入して提出します。給与所得者も自信の給与収入から給与所得金額を計算して記入する必要のある書類です。

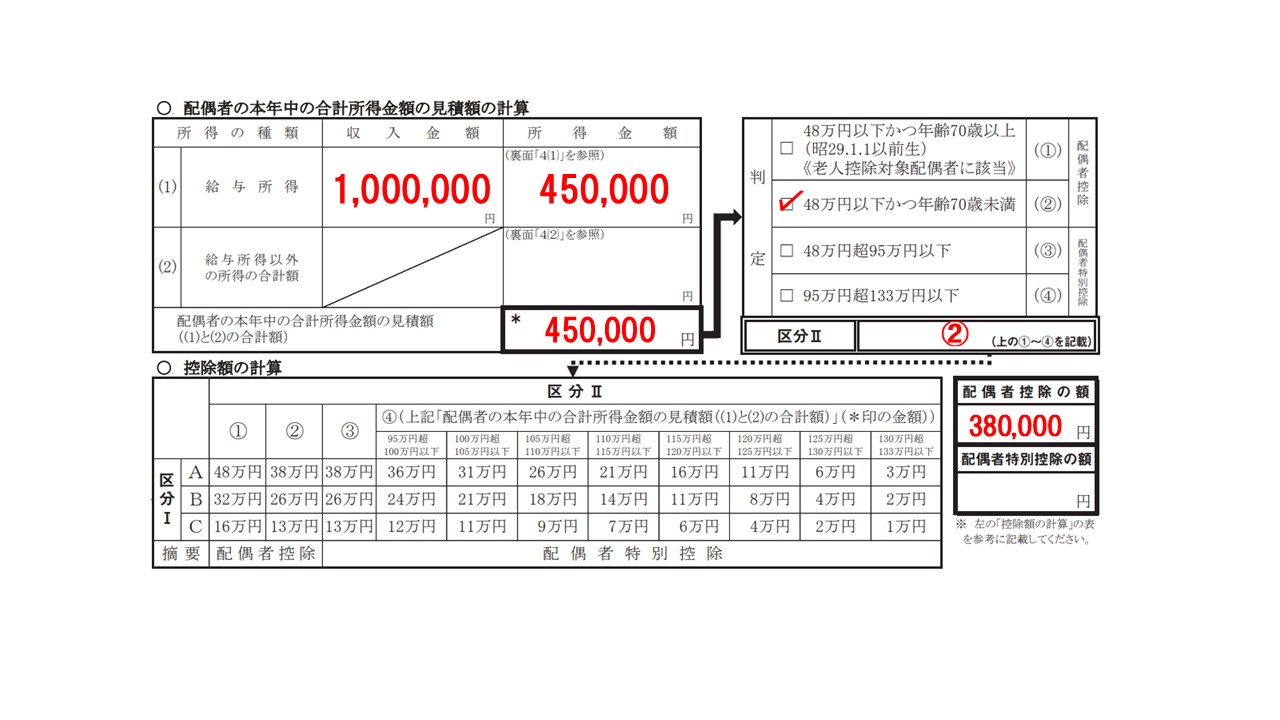

配偶者控除等申告書にも、給与所得金額の記入が必要です。この書類では、配偶者がいる場合に配偶者控除の申請を行うことができ、自身の所得金額と配偶者の所得金額の両方を記入して提出します。

保険料控除申告書は、生命保険料控除や社会保険料控除、地震保険料控除を申請するための書類です。その年に支払った保険料の金額を記入して提出します。

所得金額調整控除申告書は、給与の合計が850万円を超える人が対象です。23歳未満の扶養親族がいるなど特定の条件を満たしている人が提出することで、所得控除が受けられます。

給与所得の記入例

上記で年末調整で記入する書類の種類について紹介しました。そのうち、申告者の給与所得金額を記入する書類は以下の2つです。

- 基礎控除申告書

- 配偶者控除等申告書

これらの書類での給与所得の記入例を紹介しますので、参考にしてください。

「基礎控除申告書」欄

基礎控除申告書は、所得が2,500万円以下の人が受けられる基礎控除を申告するための書類です。基礎控除は以前は誰でも38万円の控除を受けることができていましたが、現在はその人の所得金額に応じて控除額が変わります。そのため、年末調整で基礎控除申告書に所得金額を記入して提出することになっています。

記入する手順は以下のとおりです。

- 給与収入を記入する

- 給与収入から給与所得を計算して記入する

- 給与所得以外の所得があれば記入する

- 給与所得と給与以外の合計所得を計算して記入する

ダウンロード先:A2-4 給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告

このように、基礎控除申告書に記入する際に給与収入から給与所得を求める計算が必要となります。

給与収入から給与所得を求める計算方法は、この記事上部の「給与所得控除の計算方法」の項目で解説していますので、参考にしてください。

「配偶者控除等申告書」欄

配偶者控除等申告書では、配偶者控除や配偶者特別控除を申告するために、配偶者の所得金額を記入して提出します。

配偶者控除等申告書に記入する手順は以下のとおりです。

- 配偶者の氏名や生年月日などの基本情報を記入する

- 配偶者の給与収入を記入する

- 配偶者の給与所得を計算して記入する

- 配偶者の給与以外の所得を記入する

- 配偶者の合計所得を計算して記入する

配偶者がパートで働き、パートの年収が100万円で、それ以外に所得がない場合の記入例は以下のようになります。

- 配偶者の給与収入:100万円

- 配偶者の給与所得:45万円

- 配偶者の給与以外の所得:0円のため空欄

- 配偶者の合計所得:45万円

ダウンロード先:A2-4 給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告

この例では年末調整で配偶者控除を申請することができます。

なお、この記事の後ほどで配偶者控除が適用可能なボーダーラインとなる「103万円の壁」についても解説しています。ぜひそちらも参考にしてください。

申請漏れ注意!二つの控除

ここからは、年末調整の手続きで申告漏れが多い以下の2つの所得控除について紹介します。

- 特定支出控除

- 所得金額調整控除

この2つはあまり聞き慣れないかもしれませんが、対象となる人が多い所得控除です。

以下でどのような控除なのか詳しく紹介します。

特定支出控除

特定支出控除は、業務で必要な支払いを自己負担で行った場合に、勤務先の証明を受けて申告することで受けられる控除です。

対象の支出は以下のようなものがあります。

- 通勤費

- 研修費用

- 資格取得費用

- 転勤のための転居費用

- 単身赴任から帰宅するための旅費

- 勤務必要経費(業務に必要となるその他の経費。接待交際費や会社指定のスーツ代など)

特定支出控除は、上記の支出額がその人の給与所得控除額の1/2に相当する金額を超えた場合に受けることができます。

たとえば、給与収入が400万円の人の場合、給与所得控除額は124万円となり、その1/2に相当する金額は62万円となります。この場合は、上記の対象支出の合計金額が62万円を超えると、超えた金額と同額の控除を受けることができます。たとえば、特定支出の合計額が80万円だった場合は、給与所得から18万円が控除され、所得税の負担が軽減されます。

所得金額調整控除

所得金額調整控除は給与所得がある人のうち、以下の2パターンの条件を満たす人が受けられる控除です。

- 子ども・特別障害者等を有する者

- 給与所得と年金所得の双方を有する者

1つ目の「子ども・特別障害者等を有する者」は、本人の給与収入が850万円を超えていて、以下の3つのいずれかに当てはまる人が対象です。

- 23歳未満の扶養親族がいる

- 本人が特別障害者である

- 同一生計配偶者または扶養親族が特別障害者である

これらに当てはまる場合は、給与収入金額(最大1,000万円)から850万円を差し引いて残った金額の10%が控除額となります。

たとえば給与収入が900万円と1,100万円の場合の計算例は以下のとおりです。

- 900万円 ‐ 850万円 × 10% = 5万円

- 1000万円(最大額) ‐ 850万円 × 10% = 15万円(最大控除額)

このパターンに当てはまる場合は、年末調整で控除を申請することができます。

2つ目の「給与所得と年金所得の双方を有する者」は、給与所得と年金収入による雑所得の合計が10万円を超える場合に受けることができます。

控除額の計算では、給与所得と年金所得が10万円を超えている場合は、最大額を10万円として計算し、2つの所得の合計金額から10万円を引いた額が控除額となります。

計算例は以下のとおりです。

- 給与所得8万円、年金所得5万円の場合:8万円 + 5万円 ‐ 10万円 = 3万円

- 給与所得15万円、年金所得11万円の場合:10万円 + 10万円 - 10万円 = 5万円

給与所得と年金所得の両方がある場合は、年末調整では申請できず、確定申告が必要となります。

【103万円の壁】所得税がかからない?

共働きでパートやアルバイトをするときに「103万円の壁」という言葉をよく耳にしますが、これは何なのでしょうか?

103万円の壁とは、所得税が発生するかどうかと配偶者控除が適用できるかどうかのボーダーラインとなる金額のことです。

ボーダーラインが「103万円」になる理由は、給与所得控除と基礎控除の2つの控除にあります。

| 給与所得控除(給与所得者が給与から差し引くことができる控除) | 55万円 |

| 基礎控除(所得2,500万円以下の人が受けられる控除) | 48万円 |

| 2つの控除の合計額 | 103万円 |

上記のように、年間の給与収入が103万円以下の場合、2つの控除を適用すると課税所得が0円となります。そうすると、以下のようなメリットがあります。

- 所得税が発生しない

- 配偶者の所得税の計算で配偶者控除が適用できる

たとえば、夫が会社員の場合、妻のパート収入が103万円以下なら夫の年末調整で配偶者控除を申請できます。しかし、妻の給料がボーダーラインの103万円を超えると配偶者控除が使えず、夫に課税される税金が高くなってしまいます。

このような理由で、月10万円弱、年収100万円程度でパートやアルバイトをするときは103万円を超えないよう調整する人が多いです。

給与所得以外の所得

給与所得以外の所得が発生し、それが20万円を超える場合は確定申告が必要です。この場合は年末調整で申告できないため、副業や投資などを行っている人は注意が必要です。

ここでは、確定申告の対象となる給与所得以外の所得にはどのような種類があるのかまとめて紹介します。

雑所得

雑所得とは、給与所得や以下で紹介する事業所得や不動産所得など、どの所得にも当てはまらない所得のことです。

たとえば、FXで利益が出た場合の収入や、講師を頼まれたときの講演料、印税、年金の収入などが雑所得となります。

給与所得者が雑所得を得た場合、雑所得が年間20万円を超えると確定申告が必要になります。20万円以下の場合は確定申告は不要なため、年末調整でその他の所得として申告することができます。

配当所得

配当所得とは株や投資信託などを所有することで得られる配当金や分配金などが当てはまります。

配当所得には20.315%という税率で所得税と復興特別所得税、住民税が課税されます。配当金の受取時に源泉徴収されることが多いため確定申告は基本的には不要ですが、配当控除を申請する場合は確定申告が必要です。

年末調整で配当控除の申請はできませんので注意してください。

退職所得

退職所得とは退職金や退職一時金など、会社員が勤務先を退職する際に得られる所得のことです。

勤務先の会社から支給されるため給与の一部と勘違いしがちですが、退職所得という別の所得に分類されます。そのため、退職金は給与収入には含まれません。

退職所得は年末調整の対象外ですが、支給される段階で課税される税金が源泉徴収されますので、確定申告は不要です。

不動産所得

不動産所得は不動産を貸付けして得られる所得が当てはまります。たとえば持っている土地を貸したり、マンション投資で集合住宅の一室を購入して貸したりしたときの賃料収入が代表例です。

不動産所得が20万円を超えると確定申告が必要なため年末調整では申告できません。青色申告の対象となりますので、継続的に不動産所得が発生する場合は開業届の提出を検討するとよいでしょう。

事業所得

事業所得とは営利目的で事業を行って発生した所得です。飲食店や小売店、理髪店などの自営業を行ったり、フリーランスとして業務委託で働いたり、弁護士や税理士として士業を営んだり、農業や漁業などが当てはまります。

事業所得と雑所得との違いは、事業所得は営利目的で反復継続して利益を得ているという点です。

専業で個人事業主をする場合だけでなく、給与所得者が副業で事業を行った場合も事業所得に当てはまります。事業収入から経費を引いて残った利益が年間20万円を超えると、年末調整では対応できず確定申告が必要となりますので注意してください。

譲渡所得

譲渡所得とは、土地や建物、ゴルフ会員権、株式、貴金属、骨董品などを売却して発生した所得のことです。代金として現金を受け取った場合だけでなく、代物弁済や交換でも譲渡所得の対象となります。

ただし、家具や家電製品、衣類など不要になった生活用品を売却した収入は譲渡所得には当てはまりません。

山林所得

山林所得は、山林を譲渡して得た所得です。ただし、取得して5年以内に譲渡した場合は事業所得となり、取得してから5年を超えてから譲渡した場合に山林所得となります。

山林所得は最大50万円の特別控除、最大10万円の青色申告特別控除が認められています。

一時所得

一時所得は一時的で偶発的な所得です。懸賞に当選して受け取った現金や、競馬の払戻金、満期を迎えた保険の返戻金などが当てはまります。

一時所得には50万円の特別控除があり、課税の対象となるのは発生した一時所得の1/2となります。そのため、すべての一時所得の合計が90万円を超えなければ確定申告の必要はありません。

利子所得

利子所得とは、預貯金の利子や投資信託の収益の分配による所得のことです。ただし、日本国内の銀行に預貯金する場合、受け取る金利から源泉徴収されますので、確定申告の必要はありません。

預貯金以外で利子所得の対象となるのは以下のようなものがあります。

・社債の利子

・合同運用信託、公社債投資信託、公募公社債等運用投資信託の収益の分配

利子所得は経費を差し引くことができませんので、収入金額がそのまま課税対象となります。

電子化で年末調整を時短!

従来は会社側の担当者が各従業員1人1人に申告書を手渡しで配布して、手書きで記入後に手渡しで提出するという作業が一般的でしたが、最近では電子ソフトを使った年末調整を行う企業が増えています。

年末調整を電子化することで紙の申告書に記入する従来の方法と比べて、会社側も従業員側も効率的になるのがメリットです。申告書の配布や提出はメールで送信するなどの方法で行い、申告書の記入はパソコンやスマホを使ってデータとして入力できるようになります。

また、書類の再発行や修正などの対応も電子化によって効率的になります。年末調整の書類には重要な個人情報を記入しますので、電子化によって紛失のリスクがなくなるのもメリットです。

年末調整の電子化で考えられるデメリットとしては、会社側は手続きを電子化するシステムの導入にコストがかかることです。従業員側のデメリットは、従来の紙の申告書に慣れている人は電子化した新しい申告方法がやりにくいと感じることもあるかもしれません。

とはいえ税務関係の書類は多くのものが電子化されていく流れがありますので、年末調整を電子化する企業は増えていくと考えられます。

まとめ

この記事では、給与所得の仕組みや計算方法、年末調整での書類の書き方や各種の控除などについて解説しました。

給与収入とは基本給や各種手当、賞与など、会社から支給される給与を全て合計した金額のことで、毎月の給料から天引きされる税金や社会保険料を引いた金額が手取りです。給与所得とは、給与収入から給与所得控除を差し引いた金額のことです。

年末調整や確定申告では給与収入と給与所得の両方を使います。場面によってどちらを使うのかが変わりますので、違いを理解して正しく申告できるようにしましょう。

ぜひこの記事で解説したことを参考にしていただき、年末調整や確定申告の手続きで役立ててください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。