えっ!税金が安くなるの!それはうれしい制度だね!でも、どんな税金がどれくらい安くなるの?

今年から始まった新しい制度だから、どんな人が対象になるかなど詳しくわかっていない人も多いんじゃないかな。

税負担が軽減される良い制度だけど、その内容について理解してる人は少ないのかも…

知らなきゃメリットが感じられない人もいるしね!

本記事では2024年6月からスタートした定額減税について解説します。

対象者や減税額、年収ごとのパターン別シミュレーションも紹介するので、ぜひ参考にしてください。

定額減税ってどんな制度?

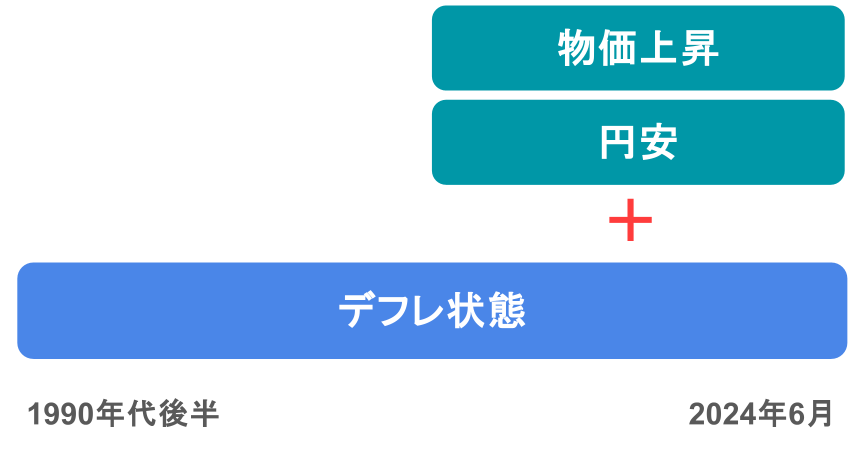

さらに円安や急激な物価上昇も生活費等への悪影響に拍車をかけたことから、政府は2024年4月1日の「令和6年度税制改正法」に定額減税を盛り込みます。

定額減税の発表は2024年4月でしたが、それから2カ月後の6月から順次施行されています。

ただし、すべての所得税・住民税の納税者が対象になっているわけではありません。

定額減税の特例制度を受けるためには一定の要件が設けられており、それらを満たさなければ控除されないので注意してください。

定額減税の対象者

定額減税は、所得税と住民税のそれぞれの税金が控除される特例制度です。そのため対象者の要件も、所得税と住民税で以下のように内容が異なります。

| 対象 | 要件 | |

|

所得税

|

・2024年分の所得税納税者(居住者に限る) ・2024年分の所得税にかかる合計所得額が1,805万円以下(見込みを含む) ※給与所得のみの場合は2,000万円以下 |

|

|

住民税

|

・2023年の合計所得額が1,805万円以下 ※給与所得のみの場合は2,000万円以下 ・2024年分の個人住民税所得割納税義務者 ・国内に住所を有する方 |

|

(出典:令和6年分所得税の定額減税について(給与所得者の方へ)|国税庁、個人住民税の定額減税について|総務省)

- 納税者本人と同一生計

- 年間合計所得額48万円以下

- 事業専従者以外

この特例で扶養として認められているのは、2023年12月31日時点で生計を同一としている居住者であり、年齢制限はありません。

例えば特例がスタートする2024年6月2日時点で0歳の、2023年12月31日に生まれた子も対象に含まれます。

年末調整や確定申告で申告できる扶養控除は基本的に16歳以上30歳未満の人か70歳以上の人が対象になるよ!

僕はまだ15歳だから扶養控除の対象にはならないんだ…だけど、定額減税の対象にはなるんだね!

そうだね。定額減税は生計を一緒にしていれば2023年12月31日までに生まれた0歳の赤ちゃんから全員が対象になるよ!

対象にならない人

定額減税の対象にならない人は、以下の通りです。

- 「所得税非課税者」

所得税の納税義務がない人は控除可能な所得税がないため、所得税控除の3万円分は対象になりません。

ただし収入が103万円以下の場合は住民税所得割の納税義務が発生しているため、住民税の控除1万円分のみ適用されます。 - 「住民税均等割のみの課税世帯」

住民税均等割のみの課税世帯は定額減税の住民税が所得割分のみを対象としているため、対象外です。 - 「住民税非課税世帯」

最後の住民税非課税世帯も住民税均等割のみの課税世帯同様に、住民税所得割の納税義務がありません。そのため定額減税の対象にはなりません。

所得税だけ免税されていて、住民税の支払い義務がある人は住民税分の1万円だけ控除される!

だけど、住民税の均等割だけ支払う必要がある人は住民税の1万円は控除されないよ。

定額減税の住民税控除分の1万円は所得割のみ対象になるんだね!

ただし、定額減税の代わりに給付制度が設けられています。制度の内容については後述するので、そちらを参考にしてください。

減税額

減税額は納税者本人は所得税3万円と住民税1万円であり、扶養家族(配偶者を含む)も1人につき3万円と1万円です。

以下の2パターンで減税額を比較してみます。

| パターン | 控除額 |

|

納税者+扶養(配偶者を含む)1人

|

【所得税】3万円×2人=6万円 【住民税】1万円×2人=2万円 |

|

納税者+扶養(配偶者を含む)4人

|

【所得税】3万円×5人=15万円 【住民税】1万円×5人=5万円 |

扶養家族については1人あたりと定められていることから、人数が増えれば控除額も高くなることが上記の一覧表からわかるでしょう。

これはこの特例が、家計負担を軽減することも目的としているからです。

扶養家族が多くなればそれだけ家計への負担が大きくなるため、人数に応じて減額税が増加するように工夫されているのです。

定額減税の施行方法

定額減税は所得税や住民税所得割の納税者を対象に一律に実施されますが、その施行方法は以下の3パターンで異なります。

- 給与所得者

- 個人事業主

- 年金受給者

しかし上記3パターンによって減税方法が異なるので注意してください。どのように異なるのか3つのパターンを詳しく確認してきましょう。

給与所得者の場合

毎月、支払われる給与から所得税と住民税が差し引かれる

↓

2024年6月から定額減税が施行

↓

6月1日〜12月31日の間で徴収される源泉徴収額に定額減税の控除分3万円が適用される

↓

年末調整にて、定額減税の控除額に残額があればまとめて控除される

↓

それでも残額が発生した場合は、給付される

毎月、支払われる給与から所得税と住民税が差し引かれる

↓

2024年6月から定額減税が施行

↓

例年6月から翌年5月まで住民税の徴収を行うが、2024年6月は源泉徴収されない

※会社・企業では特例を適用させる事務作業の一環として、従業員の扶養親族を確認するなどの対応する必要があり、特例を適用するための経理事務が、6月に徴収を実施すると間に合わない可能性が高いから。

↓

住民税の所得割額から控除額1万円を差し引く

↓

2024年7月から翌5月の11か月間で残った住民税の所得割額を11等分し、徴収する

所得税分は減税額によっては残額が発生する可能性があり、その場合は年末調整や給付という措置が取られます。

しかし住民税分についてはまとめて減税されてから特別徴収分の金額が決定されるので、控除しきれないということはありません。

個人事業主の場合

基本的に、2025年2月17日〜3月17日の期間で実施される確定申告時に、所得税額から減税額を差し引きます。

ただし予定納税対象者はまず2024年7月に納税する第1期分の予定納税額から、控除額を差し引きますが、事前手続き不要で適用できる金額は納税者本人分のみです。

第1期分の予定納税額で控除しきれなかった場合は、2024年11月に納税する第2期分の納税額で控除します。

このとき、生計を同一とする配偶者や扶養親族分は第1期分控除の際に減額申請手続きを行っているので、改めて手続きを行う必要はありません。

なお減額申請は予定納税の対象者のみであり、確定申告ではこのような手続きをせずにまとめて控除可能です。

2024年6月の第1期分からまとめて控除され、減税額が残っている場合は第2期分以降から順次控除されます。

年金受給者の場合

年金受給者の場合は、所得税も住民税も自動的に差し引かれる方法が原則です。

2024年6月以降分の公的年金等の源泉徴収税から3万円分差し引かれて支給されますが、残額が発生する場合はそれ以降に支給分の源泉徴収税から順次適用されます。

ただし公的年金以外の雑所得が20万円以上の場合は、確定申告で減税額が精算されるので忘れず手続きを行ってください。

2024年10月分で定額減税額分をまとめて控除する方法が基本です。しかし残額が発生する場合は2024年12月分以降から順次差し引かれます。

定額減税のパターン別シミュレーション

定額減税の対象者や所得税と住民税所得割の減税額について解説してきました。

しかし、実際にどれくらいの金額が減税されるのか、どのタイミングでマイナスされるのかイメージしにくいと感じている人もいるかもしれません。

そこで年収「1,000万円」「280万円」「200万円」の配偶者・扶養親族なしの会社員と、年収200万円で配偶者も含む扶養親族3人の会社員のシミュレーションをしてみましょう。

①年収1000万円の会社員

年収1,000万円で配偶者を含む扶養親族なしの会社員のシミュレーションは以下の通りです。

・年収:1,000万円

・社会保険料:122万円(年収の14.15%)

・配偶者や扶養親族:なし

・年間住民税額:642,300円

| 社会保険料等控除後の給与等の金額 | 年間:1,000万円-122万円=878万円 1カ月分:878万円÷12カ月=約731,700円 |

| 源泉徴収税額 | 給与所得の源泉徴収税額表(令和6年分)から「71,840円」 |

| 定額減税 | 減税額:納税者本人分の3万円 2024年6月に徴収される源泉徴収税額から3万円を控除 2024年6月分の源泉徴収税額:71,840円-3万円=41,840円 |

| 定額減税 | 減税額:納税者本人分の1万円 642,300円-1万円=632,300円 |

| 7月以降の特別徴収額 | 632,300円÷11カ月=57,481円 |

②年収280万円の会社員

配偶者を含む扶養親族なしで年収300万円の会社員の場合をシミュレーションしてみましょう。

・年収:280万円

・社会保険料:約40万円(年収の14.15%)

・配偶者や扶養親族:なし

・年間住民税額:116,300円

| 社会保険料等控除後の給与等の金額 | 年間:280万円-40万円=240万円 1カ月分:240万円÷12カ月=200,000円 |

| 源泉徴収税額 | 給与所得の源泉徴収税額表(令和6年分)から「4,770円」 |

| 定額減税 | 減税額:納税者本人分の3万円 2024年6月~11月:4,770円×6カ月=28,620円 毎月全額控除されるので源泉徴収税額は0円 2024年12月:4,770円-1,380円=3,390円 |

| 定額減税 | 減税額:納税者本人分の1万円 116,300円-1万円=106,300円 |

| 7月以降の特別徴収額 | 106,300円÷11カ月=約9,664円 |

③年収200万円の会社員

配偶者・扶養親族なしで年収200万円の会社員の場合は、以下の通りです。

・年収:200万円

・社会保険料:28.3万円(年収の14.15%)

・配偶者や扶養親族:なし

・年間住民税額:40,700円

| 社会保険料等控除後の給与等の金額 | 年間:200万円-28.3万円=171.7万円 1カ月分:171.7万円÷12カ月=約143,083円 |

| 源泉徴収税額 | 給与所得の源泉徴収税額表(令和6年分)から「2,800円」 |

| 定額減税 | 減税額:納税者本人分の3万円 2024年6月~12月:全額控除のため、源泉徴収税額は0円 年末調整:残額分は精算予定 |

| 定額減税 | 減税額:納税者本人分の1万円 40,700円-1万円=30,700円 |

| 7月以降の特別徴収額 | 30,700円÷11カ月=約2,791円 |

④年収200万円の会社員と扶養親族1人

年収200万円で、生計を同一とする収入なしの16歳の扶養親族が1人いる会社員をシミュレーションしてみましょう。

・年収:200万円

・社会保険料:28.3万円(年収の14.15%)

・扶養親族:1人(16歳で収入なし)

・年間住民税額:40,700円

| 社会保険料等控除後の給与等の金額 | 年間:200万円-28.3万円=171.7万円 1カ月分:171.7万円÷12カ月=約143,083円 |

| 源泉徴収税額 | 給与所得の源泉徴収税額表(令和6年分)から「1,170円」 |

| 定額減税 | 減税額:納税者本人分の3万円+3万円(扶養1人分)=6万円 2024年6月~12月:全額控除のため、源泉徴収税額は0円 年末調整:残額は精算予定 |

| 定額減税 | 減税額:納税者本人分の1万円+1万円(扶養1人分)=2万円 40,700円-2万円=20,700円 |

| 7月以降の特別徴収額 | 20,700円÷11カ月=約1,882円 |

定額減税対象外の世帯

定額減税対象外の世帯は、特例制度が開始されてもメリットがないと思う人もいるかもしれません。

しかし対象外世帯には、代わりに給付措置が実施されます。

各対象外世帯によって、どのような給付措置が実施されているのか確認していきましょう。

住民税非課税世帯

金額に違いがあるのは、2023年の夏以降に順次実施された「価格高騰給付金」の3万円を受け取っているか否かの違いです。

この給付金は前年の3万円と合算した10万円を対象世帯に給付することが目的であるため、不公平がないようにこのような差が設けられているのです。

ただし世帯全員が、個人住民税の支払いを行っているほかの親族などに扶養されている場合は対象ではありません。

住民税均等割のみ課税世帯

前述では非課税となる住民税の年度によって臨時特別給付金が支給されたため、受取額に違いがありましたが、こちらは支給額に差はありません。

臨時特別給付金は住民税非課税世帯が対象であり、受け取っていないので年度が違っていても10万円が受け取れます。

ただし家族全員が、個人住民税の納税義務があるほかの親族に扶養されていると支給されません。

子育て世帯

物価高騰などの影響で子育て中の世帯は上記2つの給付金では不充分と考え、追加で「子ども加算」が追加で支給されます。

ただし、すべての子育て世帯を対象としているわけではありません。

- 住民税非課税世帯のなかでも7万円が支給対象

- 2024年度に新たに住民税非課税

- 住民税均等割が非課税

- 2024年度に新たに均等割のみ課税

定額減税のメリット・デメリット

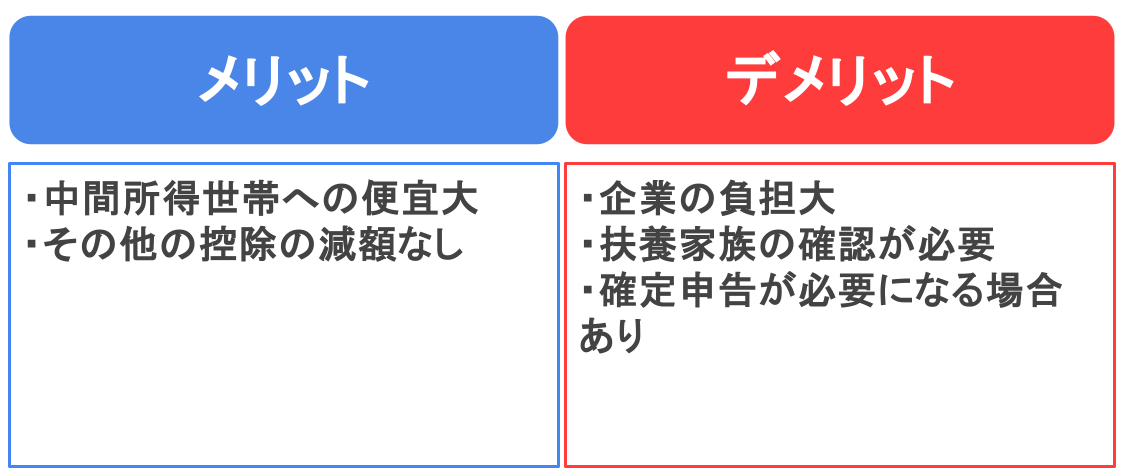

定額減税は、メリットとデメリットの両方をあわせ持つ特例制度です。

それぞれのメリット・デメリットを詳しく確認していきましょう。

中間所得世帯への便宜が大きい

定額減税のメリットは、中間所得世帯への便宜が大きい点です。

年間総所得額が1,805万円(給与所得のみの場合は2,000万円)を超えなければ、低所得であっても減税が受けられます。

また源泉所得税額の範囲で減税が行われることから控除額全額が受けられる徴収税額を支払っている中間所得世帯は手取りが増えるなど、高所得者に比べてより大きな効果が得られる点はメリットです。

手取りが増えれば物価高騰などによる家計圧迫も軽減されたり貯蓄に回したりすることも可能であり、恩恵を感じやすいといえるでしょう。

他の控除額が減ることはない

控除制度のなかに税額控除があり、これは支払うべき所得税額から差し引く金額です。

所得税額が下がれば税額控除で差し引く金額は減少するため、定額減税を適用させると税額控除額が減るのではないかと不安を抱いている人もいるかもしれません。

しかしそのようなことはありません。定額減税は所得控除と税額控除を適用させた残りの所得税額から差し引かれるからです。

税額控除の一例として住宅ローンやふるさと納税があり、給与所得者のなかにはこれらの適用を受けている人もいるでしょう。

これらはすべて先に所得税額から差し引かれるので、控除額が下がることはありません。手順を一覧表にすると、以下のようになります。

| 手順 | 差し引く金額の種類 | 例 |

|

1

|

経費 | 給与所得控除 |

|

2

|

所得控除 | 基礎控除、配偶者控除、扶養控除など |

|

3

|

税額控除 | 住宅ローン控除、寄附金控除(ふるさと納税)など |

|

4

|

定額減税 | 納税者本人、配偶者、扶養家族 |

扶養家族が多いことで減税額が高くなっても、住宅ローンをはじめとする税額控除には影響しないので安心してください。

▼ 所得税の控除についてもっと詳しく知りたい方はこちら

企業への負担が大きい

定額減税で発生するのはメリットだけではなく、デメリットも生じます。

給与支払者側である企業側は業務が煩雑になるため、特に給与計算担当者や経理担当者の負担が大きくなる点はデメリットです。

所得税分の減税額は、国税庁が公表している「給与所得の源泉徴収税額表」で求められた減税徴収税相当額から毎月控除します。定額減税は年間総所得額が1,805万円超の場合は対象外ですが、6月の時点では超えるかわかりません。

そのためいったん月次減税事務を行い、年末調整に行われる減税事務で調整します。

所得税分は月次減税と年調減税の2回の事務作業を行わなければならないのです。

一方の住民税分は自治体発行の特別徴収税額の決定・変更通知書に従って計算したあと、7月にまとめて差し引きます。

扶養家族の確認が必要になる

企業側は従業員の扶養家族の確認もしなければなりません。定額減税は16歳未満の子も対象だからです。

所得税などで適用される扶養控除は、16歳未満は対象外です。しかし定額減税は対象になるので扶養家族を正確に把握しなければなりません。

勤務先に「給与所得者の扶養控除等申告書」を提出している人も16歳未満の子がいるか確認したうえで、所得税と住民税に扶養家族分の減税額も適用させます。

確定申告が必要になる可能性がある

勤務先から毎月給与を受け取っている会社員は、毎月の源泉徴収税額や特別徴収で定額減税の控除が可能です。

しかしなかには、副業をして複数の収入がある人もいるでしょう。その場合は、翌年の確定申告で給与所得以外の所得もまとめて申告して定額減税の精算を行う必要があります。

なお複数所得がある自営業や個人事業主の場合も、翌年に実施される確定申告で全所得額を申告して定額減税を受けましょう。

年金受給者の定額減税

定額減税は、労働の対価としての収入を得た人やその扶養家族のみが対象ではありません。

公的年金のみで生活している年金受給者も、給付の対象者に含まれています。

そこで年金受給者の定額減税について、確認していきましょう。

定額減税の対象となる年金受給者

年金受給者も定額減税の対象にはなりますが、65歳をボーダーラインとして対象になる年収が異なります。

| 年齢 | 公的年金の年間受取額 |

|

65歳未満

|

108万円超 |

|

65歳以上

|

158万円超 |

住民税の定額減税も、住民税の支払い義務が発生している人が対象であることに変わりはありません。

ただし支払義務が発生するボーダーラインの金額は年齢・年収以外に世帯人数・地域によっても異なります。

| 世帯人数 | 大都市 | 中核都市 | 地方都市 | |

|

65歳未満

|

1人(扶養0人) | 105万円 | 101万円 | 98万円 |

| 2人(扶養1人) | 171万円 | 159万円 | 147万円 | |

| 3人(扶養2人) | 218万円 | 201万円 | 184万円 | |

|

65歳以上

|

1人(扶養0人) | 155万円 | 151万円 | 148万円 |

| 2人(扶養1人) | 211万円 | 201万円 | 192万円 | |

| 3人(扶養2人) | 246万円 | 233万円 | 220万円 |

65歳未満で扶養家族1人の人が地方都市に在住していた場合はいくらから定額減税の対象者になるかな?

年収が147万円を超えると住民税の支払義務が発生するから、定額減税の対象者になる!

年金受給者の減税額

年金受給者の場合も減税額は、所得税分、住民税分どちらも変わりません。

年金受給者の施行時期

定額減税はすべて給付型ではなく減税型であることから、所得税は6月に支給される年金から、住民税は10月支払い分から順次適用されます。

年金支給はあらかじめ所得税分が差し引かれていますが、この差し引かれる所得税から定額減税分をまとめて控除して支給する形です。

仮に6月支給分で減税分が控除しきれなかった場合は、7月以降支給分で順次差し引かれていきます。

年金受給者は1年分の納税額を特別徴収されており、原則として振込用紙などを用いて納税する必要はありません。

減税分については10月に支給される年金から順次適用されます。

10月の受取年金でまとめて住民税の減額分が差し引かれ、足りない場合はそれ以降分で順次マイナスされるので、受取年金の金額は高くなるでしょう。

よくある質問

定額減税についてのよくある質問と、その回答を紹介します。

定額減税と定率減税の違いは?

定額減税と定率減税の違いは、所得額による減税額の違いの有無です。

定額減税は年間総所得に関係なく、一律で同じ金額がマイナスされます。

そのため「定額減税のメリット・デメリット」内の「中間所得世帯への便宜が大きい」でも解説しましたが、低所得者や中核層世帯は恩恵を感じやすく、高所得者にとってはメリットを感じにくいでしょう。

定率減税は、年間総所得に応じて減税額がに差があります。

高所得者は年間総所得税額も高くなるので定率減税の恩恵は大きくなりますが、低中所得者はメリットが感じにくいといえます。

2024年に扶養人数が変わった場合は?

2024年に扶養人数が変更になった場合、どのタイミングで変わったかが重要です。

6月以降で最初に給与支払日までに扶養人数が増減した場合は、支払日までに「令和6年分源泉徴収に係る定額減税のための申告書」を勤務先に提出してください。

定額減税の控除額が変更され、源泉徴収税額から順次適用されます。

6月以降で最初の給与支払日以降に変更になった場合は、勤め先に「令和6年分源泉徴収に係る定額減税のための申告書」を提出しても経理事務が間に合いません。

そのためいったん扶養親族変更前の控除額で順次マイナスされ、年末調整時に正しい扶養親族の人数で再計算されて減税されます。

なお扶養人数の変更に関係があるのは所得税のみであり、住民税は前年分で計算されることから影響しません。

子供がアルバイトをしている場合も対象になる?

| アルバイト年収 | 対象者 | |

| 扶養されている | 93万円以下 | 扶養者(所得税と住民税両方) |

| 103万円以下 | 扶養者(所得税のみ) | |

| 扶養されていない | 100万円超 | 子ども本人(住民税のみ) |

| 103万円超 | 子ども本人(所得税と住民税両方) |

扶養されているか否かとあわせて、アルバイトの年収によっても変わります。

また扶養されている場合は子ども本人ではなく、扶養者が定額減税を受けることになる点も注意してください。

まとめ

定額減税について解説しました。

適用を受けるための手続きは扶養ですが、所得の獲得方法や扶養親族の有無などによって金額・減税方法などが異なります。

また残額がある場合は給付される可能性もあるので、不安な場合は勤務先や自治体などに確認してください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。