給与所得者は勤務先から毎月の給与が支給される際、源泉徴収税が差し引かれており、総支給額と実際の手取り金額には差異があります。

この徴収税額は収入の増減に比例するのですが、どのように計算されているのでしょう。

実は算出するにはいくつかの方法があり、報酬形態によって計算式が異なります。

また給与所得者の場合の金額は国税庁が公表しているものを利用しているのですが、ご存じの方は少ないかもしれません。

源泉徴収とは

給与・報酬などの支払者が支給前に所得税などの税金を差し引いて受取者に代わって納税する制度のことです。

(参考:源泉徴収のしかた|国税庁)

所得税は納税義務が発生する所得者自身が税額の計算・申告・納税を行うことを原則としており、これを「申告納税制度」といいます。

しかし特定の所得については支払者が事前に徴収して代わりに納付しても良いとされており、これが源泉徴収です。

そのため所得税の代わりとして徴収・納税をしていますが、税金としての呼び方は「源泉徴収税」とされています。

源泉徴収と年末調整はセット

給与・報酬などが支払われる前に支払者が差し引く徴収税は所得税の代わりではありますが、あくまで仮の金額です。

所得納税額は年間総所得額を確定させなければ算出できないため、本来の納税額とは誤差があります。

会社・企業は毎年10月末頃から源泉徴収で差し引いた税金と本来の税金の差額を調整するために年末調整を行うんだね!

源泉徴収で差し引かれた額が所得納税額よりも多ければ還付をする!少なかったときはどうなるかな?

少なければ追加徴収を行うんだよね!これが年末調整か~!

このように会社・企業の場合は源泉徴収と年末調整はセットで行われます。

源泉徴収の対象所得

対象所得は簡単に紹介すると、以下の通りです。

| 対象所得 | 例 |

| 給与所得 | 給料、手当(通常の給料を減額して支払うものや、役職手当など)、宿直料(1回4,000円以上)など |

| 賞与 | ボーナスなど |

| 退職所得 | 退職金、iDeCoなど |

| 報酬 | 原稿料、講演料など |

上記の一覧表は、多くのケースで関係のありそうなものだけを例とともにピックアップしてまとめています。

国税庁のホームページで定めている対象所得

- 原稿料や講演料など(賞金等については1人の支払額(1回分)が5万円以下であれば不要)

- 弁護士や公認会計士など特定の資格(士業など)に支払う報酬

- 診療報酬

- プロのスポーツ選手やモデル、外交員などに支払う報酬

- 芸能人や芸能プロダクションに支払う報酬

- コンパニオンやホステスなど、接待業務をする人に支払う報酬

- 役務提供のための一次契約金(プロ野球選手への契約金など)

- 広告宣伝や競馬の賞金(馬主が法人である場合を含む)

(出典:No.2792 源泉徴収が必要な報酬・料金等とは|国税庁)

一覧表以外にも、上記のようなものが対象としてあげられていることを確認してください。

源泉徴収はいつされてるの?

どのタイミングで徴収されるのか気になる人もいるかもしれません。

徴収されるタイミングは、確定した給料・報酬などを受取者に支払われた時点です。

月末締め翌月25日払いだったとき

1月 勤務

↓

1月31日 給与の支払金額が確定

※このとき徴収税分も同時に計算される

↓

翌月2月25日 指定の銀行口座に1月分の給与が振り込まれる

※このときに事前に計算されていた徴収分が差し引かれる

一方の個人事業主やフリーランスも同様に、報酬が支払われた時点で徴収される点は変わりません。

源泉徴収税額を求めよう!

企業・会社や徴収義務者が給与・報酬から事前に差し引く税金のことです。

税金には、所得税とあわせて復興特別所得税も含まれています。

給与をイメージする人も多いかもしれませんが際には報酬や公的年金などからも差し引かれることがあり、給与所得者のみが事前に税金を差し引かれた金額を受け取っているわけではありません。

給与・報酬・退職金の3パターン別の税額の計算方法を紹介するので、参考にしてください。

給与の源泉徴収税額

給与の場合の徴収税額の計算方法を確認します。その際に用いるモデルケースの条件は、以下の通りです。

参考欄の「甲」についてはこの後の項目で順番に解説します。

手順1 総支給額から社会保険料を差し引く

会社・企業など給与支配者側の給与事務では、最初に総支給額を計算します。

含まれる内容は基本給・手当・宿日直料などですが、手当と宿日直料には以下のような条件が設けられています。

ただし、基本給から差し引いて別項目で計上する場合や役職手当は対象になります。基本給から差し引いて別項目で計上するものの例としては「資格手当」などがあげられるでしょう。

よって手当・宿日直料については上記の課税対象に当てはまる場合は、総支給額に加算されます。

一方の社会保険料は給料から天引きされる保険料全般のことです。その主な内容として以下のようなものがあげられます。

| 社会保険料の中身(制度) | 内容・役割 |

| 健康保険 | 病気やケガ |

| 雇用保険 | 失業用 |

| 厚生年金保険 | 老齢・遺族・障害 |

| 介護保険 | 介護費 |

これらの保険料は企業と従業員の折半で負担しており、給料から天引きされているのは上記4つを足した半額です。

手順2 給与所得の源泉徴収税額表と照合

次に税額を算出しますが、定められた税率や式を用いて計算するのではありません。

国税庁では「パンフレット・手引」内の「源泉徴収税額表関係」にて、毎年1年分の「源泉徴収税額表」を公開しています。

対象年度分のページ内には給与所得用・賞与用・退職所得用の税額表のPDFファイルリンクが掲載されており、この一覧表を用いなければなりません。

今回のモデルケースの場合、「給与所得の源泉徴収税額表(月額)(令和6年分)」を参考にして税額を確認します。

|

その月の社会保険料等控除後の給与等の金額

|

甲

|

乙

|

||||||||

| 扶養親族等の数 | ||||||||||

| 0人 | 1人 | 2人 | 3人 | 4人 | 5人 | 6人 | 7人 | |||

| 以上 | 未満 | 税額 | 税額 | |||||||

| 245,000円 | 248,000円 | 6,530円 | 4,810円 | 3,200円 | 1,570円 | 0円 | 0円 | 0円 | 0円 | 35,400円 |

| 248,000円 | 251,000円 | 6,530円 | 4,920円 | 3,300円 | 1,680円 | 0円 | 0円 | 0円 | 0円 | 36,400円 |

| 251,000円 | 254,000円 | 6,640円 | 5,020円 | 3,410円 | 1,790円 | 170円 | 0円 | 0円 | 0円 | 37,500円 |

(抜粋:給与所得の源泉徴収税額表(月額)(令和6年分)|国税庁)

日払いの源泉徴収税額は?

日払いの場合の徴収額はいくらになるのか、以下の条件でシミュレーションしてみましょう。

最初に日給分から社会保険料を差し引きます。

日払いの税額も国税庁が公開している一覧表を参考にしますが、月額表ではなく日額表です。

|

その日の社会保険料等控除後の給与等の金額

|

甲

|

乙

|

丙

|

||||||||

| 扶養親族等の数 | |||||||||||

| 0人 | 1人 | 2人 | 3人 | 4人 | 5人 | 6人 | 7人 | ||||

| 以上 | 未満 | 税額 | 税額 | 税額 | |||||||

| 9,400円 | 9,500円 | 255円 | 205円 | 150円 | 95円 | 40円 | 0円 | 0円 | 0円 | 1,590円 | 6円 |

| 9,500円 | 9,600円 | 260円 | 210円 | 155円 | 100円 | 45円 | 0円 | 0円 | 0円 | 1,630円 | 10円 |

| 9,600円 | 9,700円 | 265円 | 210円 | 160円 | 100円 | 50円 | 0円 | 0円 | 0円 | 1,670円 | 13円 |

(抜粋:給与所得の源泉徴収税額表(日額表)(令和 6 年分)|国税庁)

甲・乙・丙欄とは?

国税庁が公開している税額表には甲・乙・丙の3種類があり、それぞれの金額が異なりますが、どのような場合にどの金額を使用するのでしょう。

勤め先に「給与所得者の扶養控除等申告書」を提出している場合です。

この書類は年末調整時に提出する書類のひとつであり、勤務先で年末調整を受けたことがある場合は提出しているので「甲」欄の徴収税額を使用します。

「給与所得者の扶養控除等申告書」を提出していない場合です。

提出しない人の例としては、以下のようなケースがあげられます。

- 年途中で入社で勤務先での年末調整が未経験

- 中途退職で再就職予定ありの人

- 2カ所以上からの給与受給者で他社で提出済

- 給与総額2,000万円以上上記の2〜3は年末調整対象外であるため、勤務先に申告書を提出しません。そのため徴収税額は乙欄の金額を使用します。

これは日雇賃金用です。

日雇賃金は、日または時間で計算される給与を労働日ごとに受給するものをさします。

1つの勤務先から継続して支払われる日雇賃金は2カ月までであり、それを超えると使用できません。2カ月を超えた部分については、「甲」または「乙」の税額を使用します。

賞与の源泉徴収税額

賞与の場合の徴収税額を、以下の条件でシミュレーションしてみましょう。

手順1 総支給額から社会保険料を差し引く

賞与も給与同様に、総支給額から社会保険料を差し引かなければなりません。

厚生年金法などでは3カ月以上あけて支給されるものと定義されており、手当などは含まないとされています。

そのため、給与のように役職手当などを含みません。

一方、差し引く社会保険料は給与同様に「健康保険」「厚生年金」「介護保険」「雇用保険」のことです。勤務先と折半なので、すべて合算した半分の金額を差し引きます。

今回の条件による金額を計算してみましょう。

手順2 賞与の源泉徴収税額を算出

賞与の徴収税額を算出する計算式は、以下の通りです。

計算式の「税率」は国税庁が公開している算出率表から確認します。

| 税率(%) | 甲 | 乙 | ||||||||||||||||

| 扶養親族の数 | ||||||||||||||||||

| 0人 | 1人 | 2人 | 3人 | 4人 | 5人 | 6人 | 7人 | |||||||||||

| 前月の社会保険料等控除後の給与等の金額 | ||||||||||||||||||

| 以上 | 未満 | 以上 | 未満 | 以上 | 未満 | 以上 | 未満 | 以上 | 未満 | 以上 | 未満 | 以上 | 未満 | 以上 | 未満 | 以上 | 未満 | |

| 0.000% | 6,800円 未満 |

9,400円 未満 |

13,300円 未満 |

17,100円 未満 |

21,000円 未満 |

24,300円 未満 |

27,500円 未満 |

30,800円 未満 |

222千円未満 | |||||||||

| 12.252% | 363千円 | 395千円 | 394千円 | 422千円 | 420千円 | 450千円 | 445千円 | 477千円 | 470万円 | 503万円 | 496万円 | 525万円 | 521万円 | 547万円 | 545万円 | 571万円 | ||

| 14.294% | 395千円 | 426万円 | 422千円 | 455万円 | 450千円 | 484万円 | 477千円 | 510万円 | 503万円 | 534万円 | 525万円 | 557万円 | 547万円 | 582万円 | 571万円 | 607万円 | ||

(抜粋:賞与に対する源泉徴収税額の算出率の表(令和 6 年分)|国税庁)

報酬の源泉徴収税額

報酬といってもさまざまな種類があり、対象料金などによって税額の計算方法は以下のように異なります。

| 報酬・料金など | 計算方法 |

| 弁護士・税理士などの業務 | 支払金額×10.21% ※100万円超の部分については20.42% |

| 司法書士・土地家屋調査士・海事代理士の業務 | (支払金額-1万円)×10.21% |

| 外交員、料金人、電力量計検針人 | {対象月支払金額-(12万円-対象月給与等額)}×10.21% |

| 原稿料・講演料など | 支払金額×10.21% ※100万円超の部分については20.42% |

| モデル・職業運動家など | |

| 芸能人など(一般人への出演料含む) | |

| 芸能人の役務提供事業 | |

| プロボクサー | (支払金額-5万円)×10.21% |

| ホステス・コンパニオンなど | (支払金額-控除額)×10.21% ※控除額=(5,000円×支払金額の計算日数-計算に数の給与等の額) |

| 事業広告宣伝用の賞金 | (支払金額-50万円)×10.21% |

| 診療報酬 | (月中支払金額-20万円)×10.21% |

| 馬主への競馬賞金 | {支払金額-(支払金額×20%+60万円)}×10.21% |

(参考:第4 報酬・料金等の源泉徴収事務|国税庁)

上記の条件・計算式などを参考にして、原稿料とボクサーそれぞれの徴収税額をシミュレーションしてみましょう。

原稿料にかかる源泉徴収税

原稿料にかかる徴収税額を、以下の条件下でシミュレーションします。

ボクサーにかかる源泉徴収税

報酬額200万円のボクサーの場合の徴収税額を計算してみましょう。

退職金の源泉徴収税額

退職金の場合、単純に支払金額やそこから社会保険料などを控除した金額に決まった税率をかければ良いわけではありません。

退職金の金額は勤続年数によって異なることから徴収税額を計算する際にも使用し、勤続年数が1年に満たない部分については国税庁が「切り上げ」と定めています。

では以下の条件で退職金の徴収税額をシミュレーションしてみましょう。

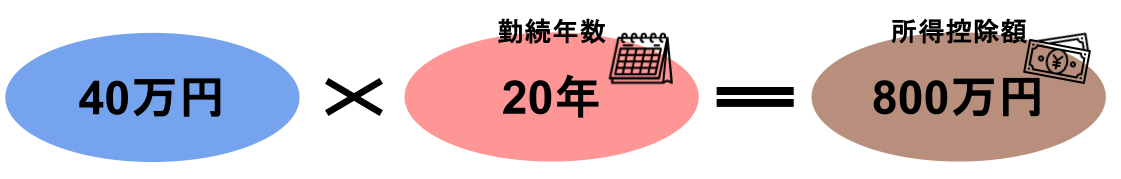

手順1 所得控除額の算出

一般退職の場合の退職所得控除を算出する計算式は、以下の通りです。

|

勤続年数

|

所得控除額

|

| 20年以下 | 40万円×勤続年数 ※80円以下の場合は80万円を控除 |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

(出典:No.2732 退職手当等に対する源泉徴収|国税庁)

ただし控除額は一般退職と障害所得の2パターンが設けられており、障害所得のほうが金額が高く設定されています。

一般退職の場合は上記の計算式にあてはめて算出することも可能ですが、国税庁では「源泉徴収のための退職所得控除額の表」を公開しており、両方のケースにおける控除額が掲載されているのであわせて確認したほうが良いでしょう。

ちなみに今回のモデルケースでは一般退職で勤続年数が20年なので、上記の計算式にあてはめて以下のように算出できます。

この金額を、国税庁が公開している控除額表で確認してみましょう。

|

勤続年数

|

退職所得控除額

|

|

|

一般退職の場合(千円)

|

障害退職の場合(千円)

|

|

| 19年 | 7,600 | 8,600 |

| 20年 | 8,000 | 9,000 |

| 21年 | 8,700 | 9,700 |

(抜粋:源泉徴収のための退職所得控除額の表(令和6年分)|国税庁)

上記一覧表から勤続年数20年の一般退職の場合の控除額は、計算式で算出した金額で正しいことがわかります。

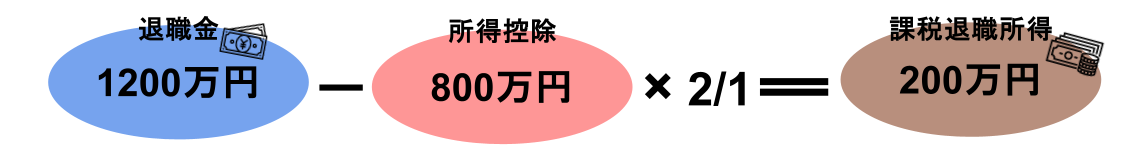

手順2 課税退職所得額の算出

退職金の場合の徴収税額計算式は以下の通りです。

|

区分

|

概要

|

計算式

|

| 一般 | 短期・特定のいずれにも該当しない場合 | (退職手当等の収入額-退職所得控除額)×1/2 |

| 短期 | 勤続年数5年以下 | 「退職手当-控除額」が300万円以下の場合 (退職手当等の収入額-退職所得控除額)×1/2 |

| 退職手当-控除額」が300万円超の場合 150万円+{退職手当等の収入額-(300万円+退職控除額)} |

||

| 特定役員 | 役員等勤続年数5年以下 | 退職手当等の収入額-退職所得控除額 |

(参考:No.2732 退職手当等に対する源泉徴収|国税庁)

上記の「退職所得控除額」とは手順1で算出した金額のことで、計算式にあてはめて退職所得額を算出します。

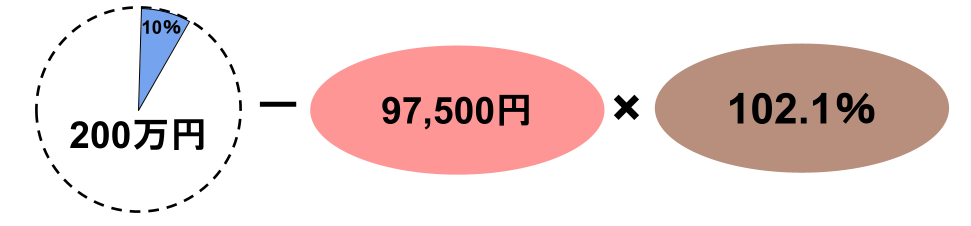

手順3 退職所得の源泉徴収税額を算出

源泉徴収税額を算出する計算式は、以下の通りです。

上記計算式の「税率」と「控除額」は、国税庁が公表している退職所得用の控除額表内の速算表から所得金額を基準に確認します。

|

課税退職所得額

|

税率

|

控除額

|

| 195万円以下 | 5% | - |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

※小数点以下は切り捨て

(出典:源泉徴収のための退職所得控除額の表(令和6年分)|国税庁)

今回のモデルケースにおける徴収税額を計算してみましょう。

源泉徴収税の納付方法

源泉徴収税は徴収した側が支払うため、徴収された側は納付については特に何かする必要はありません。

ここでは徴収義務が発生している側の目線で納付方法を解説します。

源泉徴収税の納付期限

納付期限は徴収日の翌月10日と定められており、原則としてそれまでに納付しなければなりません。

ただし給与支給者が常時10人未満の徴収義務者なら、事前に申請手続きを行うと以下の期間での納付が可能です。

- 1月~6月徴収分は7月10日

- 7月~12月徴収分は翌年1月20日

源泉徴収税の納付手続き

納付方法は、大別すると以下の3通りが用意されています。

| 納付方法 | 内容 | |

| 窓口 | ・金融機関や税務署窓口を利用 ・手数料不要 ・領収書発行あり |

|

| コンビニ | バーコード | ・税務署交付のコンビニ専用納付書を使用 ・最寄りのコンビニに納付書と現金を持参して納付 ・手数料不要 ・領収証書発行なし ・クレジットカードや電子マネーの利用不可 |

| QRコード | ・「コンビニ納付用QRコード作成専用画面 納付情報の入力」にて自宅でQRコードのPDFを作成・出力 ・最寄りのコンビニに出力したQRコードと現金を持参して納付 ・手数料不要 ・領収証書発行なし ・クレジットカードや電子マネーの利用不可 |

|

| キャッシュレス | ダイレクト | ・e-Taxによる口座振替 ・事前に専用届出書を税務署に書面にて提出 |

| インターネットバンキング | ・インターネットバンキング口座などから納付 ・税務署にて事前にe-Taxの利用開始手続きが必要 ・ATM等の利用時に手数料がかかる場合あり ・領収証書発行なし |

|

| クレジットカード | ・インターネットのクレジットカード支払を利用 ・「国税クレジットカードお支払サイト」から納付 ・83円~418円の決済手数料が必要 ・領収証書発行なし |

|

| スマホアプリ | ・「国税スマートフォン決済専用サイト」から納付 ・Pay払いのみ(PayPay、d払い、auPay、LINEPayなど) ・決済手数料不要 ・領収証書発行なし |

|

(参考:源泉所得税の納税手続|国税庁)

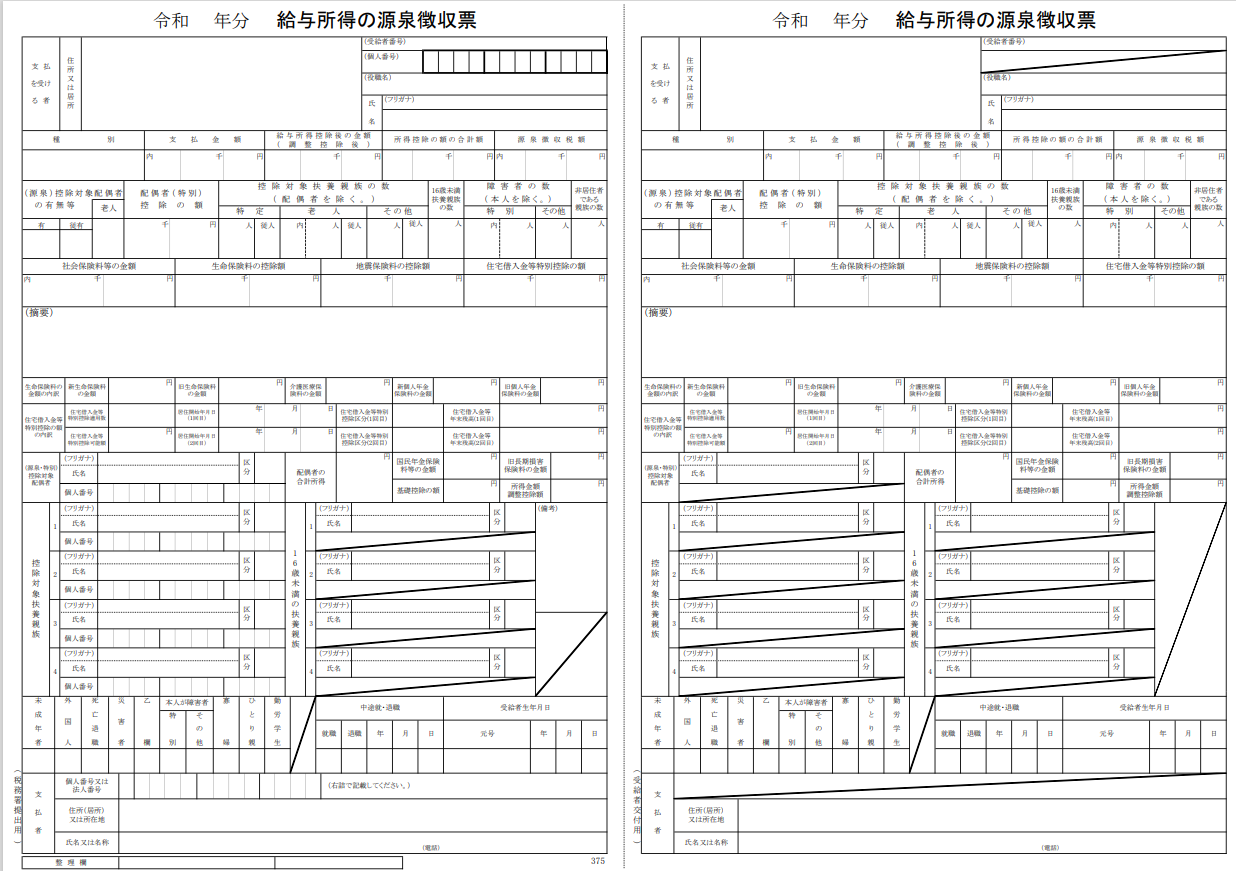

源泉徴収票を徹底解説!

会社・企業などの勤務先で12月末頃から順次発行・配布される源泉徴収票ですが、どのような内容が書かれているのかわからない人もいるかもしれません。

徴収票の意味とあわせて詳しい見方を解説するので、参考にしてください。

源泉徴収と年末調整の違いって何?

源泉徴収は国税庁で事前に定められた税率や一覧表を用いて徴収する税金のことであり、いわば所得税の前借りです。

しかし本来の所得税額は、年間総収入額からさまざまな控除額を差し引いて課税所得額を確定させなければ算出されません。

本来の所得税納税額は以下のような手順で算出します。

| 手順 | 算出する金額 | 計算式・方法 |

|

1

|

年間給与所得 | 年間給与収入-非課税手当-給与所得控除 |

|

2

|

課税所得額 | 年間給与所得-所得控除 |

|

3

|

所得税額 | 課税所得額×税率-控除額 |

|

4

|

基準所得税額 | 所得税額-税額控除 |

|

5

|

復興特別所得税 | 基準所得税額×2.1% ※2037年まで付加される予定 |

|

6

|

本来の所得納税額 | 基準所得税額+復興特別所得税 |

上記の手順で算出した金額は本来の納税額であり、仮で算出した徴収税額とは同一にはなりません。

その後差を調整して徴収税額のほうが多ければ還付、少なければ追加徴収します。これら一連の作業が年末調整です。

源泉徴収票とは?

会社・企業などで年末調整をしてもらうと、12月下旬〜1月にかけて源泉徴収票が発行・配布されます。

これは納税者である従業員に代わって所得税の申告・納税が完了したことを示す書類であり、源泉徴収を行った側は必ず発行しなければなりません。

発行は年末調整後であることから、おおむね12月下旬〜1月頃に順次配布されるでしょう。

源泉徴収票はいつ必要?

源泉徴収票はいつどのようにして使うのか、疑問に感じている人もいるかもしれません。

年末調整ではさまざまな所得控除が適用されて支払納税額が減額されていますが、控除制度のなかには確定申告でしか適用できないものもあります。

確定申告でしか適用されない控除制度は、以下のようなものがあります。

- 医療費控除

- 寄附金控除(ふるさと納税など)

- 税額控除全般(住宅ローン控除など)

上記のような要件を満たしている控除制度があれば確定申告を行うことでさらに所得税額が安くなり、還付金が発生するかもしれません。

会社・企業などの勤務先で年末調整を受けた人がさらに控除制度を利用する際には確定申告をしなければならず、その時に参考書類として重要になるのが源泉徴収票です。

申告時に添付の必要はなくなりましたが、申告書類作成時には必要になるので勤務先から受け取ったら大切に保管しておきましょう。

源泉徴収票には確定申告時に記入必須な所得額や控除額などが記載されているよ!

確定申告書を書く時の参考にするために、確定申告をする予定の人は源泉徴収票をとっておく必要があるんだね!

源泉徴収票の見方

源泉徴収票には、確定申告をする際に重要な情報が多数記載されています。しかし詳しい見方がわからなければ、どこにどれを転記すれば良いのか不明でしょう。

徴収票の項目ごとの見方や記載されている内容などを解説するので、参考にしてください。

①基本情報

基本情報の欄には、徴収票を受け取った人の住所・役職名・氏名が記載されます。

なお、個人番号(マイナンバー)は、記載されません。

②給与額と源泉徴収税額

給与額と源泉徴収税額の欄は、徴収票のなかで重要な項目です。

確定申告が必要な場合は、この欄に記載されている金額を転記します。

| 項目名 | 記載内容 |

| 種別 | ・支払われる金額の種類 ・「給料・賞与」などが記載 |

| 支払金額 | ・勤務先が支払った年間総額 ・基本給や賞与、残業代などを含む ・非課税分(通勤手当など)は対象外 |

| 給与所得控除後の金額(調整控除後) | ・給与所得者の必要経費にあたる金額 ・国税庁にて給与所得控除の金額設定あり ・所得金額調整控除の適用がある場合はその金額も含めて記載 |

| 所得控除の額の合計額 | ・適用可能な各所得控除の合計額 ・「配偶者控除」「扶養控除」など |

| 源泉徴収税額 | ・会社が徴収した総額 ・年末調整後の金額が記載 |

③控除額

控除額の欄は以下の通りです。

| 項目名 | 記載内容 |

| (源泉)控除対象配偶者の有無等 | 「有」「従有」「老人」の該当項目に丸印 |

| 配偶者(特別)控除の額 | 適用される配偶者(特別)控除の金額 |

| 控除対象扶養親族の数 (配偶者を除く) |

「特定」「老人」「その他」の該当欄に人数 |

| 16歳未満扶養親族の数 | 該当する場合は人数 |

| 障害者の人数(本人を除く) | 「特別」「その他」の該当欄に人数 |

| 非居住者である親族の数 | 該当する場合は人数 |

| 社会保険料等の金額 | 給料や賞与から差し引かれた社会保険料の総額 |

| 生命保険料の控除額 | 「一般生命保険(新旧)」「介護医療保険」「個人年金保険(支給)」の総支払金額 |

| 地震保険料の控除額 | ・「地震保険料(上限5万円)」「旧長期損害保険料(上限1.5万円)」の年間総支払金額 ・両方の場合は上限5万円まで |

| 住宅借入金等特別控除の額 | 住宅ローンの支払済金額 |

④扶養家族

扶養家族の欄には以下の項目と内容が記載されています。

| 項目名 | 記載内容 |

| 控除対象配偶者 | 「氏名」「配偶者の合計所得」などを明記 |

| 控除対象扶養親族 | ・対象者の氏名 ・「フリガナ」はカタカナ ・「区分」は海外に住んでいる場合に丸印 |

| 16歳未満の扶養親族 | 該当する場合に記載 |

⑤給与の支払者

この部分は、源泉徴収票を発行した側の情報が記載される欄です。

例えば年途中で転職した場合、前職分とあわせて年末調整してもらうことがあるでしょう。その場合にこの欄に記載される内容は、年末調整を行った現職の会社・企業の住所や名称です。

年末調整の手順

年末調整の主な手順・スケジュール・対応者などを一覧表にしてみましょう。

| 手順 | 目安となる時期 | 対応者 | 内容・必要書類など |

|

源泉徴収票の提出

|

11月上旬~ 中旬 |

従業員 | 年途中で転職した従業員は前職分の源泉徴収票を勤務先に提出 |

| 会社・企業 | 会社側は年途中で退職した元従業員で源泉徴収の発行希望があった場合、発行・送付 | ||

|

必要書類の配布・提出

|

11月中旬~ 下旬 |

会社・企業 | 会社側は以下の3つを対象従業員に配布

・給与所得者の扶養控除等(異動)申告書 |

| 従業員 | 従業員は以下の書類をそろえて期限までに会社に提出

・給与所得者の扶養控除等(異動)申告書 |

||

|

所得税額の算出

|

12月 | 会社・企業 | 会社側で提出された書類をもとに処理 |

|

源泉徴収票の発行

|

12月下旬~ 1月末 |

会社・企業 | 会社側が所得税額算出後、従業員に源泉徴収票の作成と発行 |

|

申告書類の提出

|

1月 | 会社・企業 | 会社側が各自治体等に申告書類を提出 |

手順1 源泉徴収票の提出

以下のような条件に当てはまる場合は、源泉徴収票の提出が必要です。

- 年途中で転職し、前職で源泉徴収対象だった場合

- 給与を2カ所で受け取っている場合

「1」は、転職前の勤務先で徴収票が発行されているはずなので提出しましょう。

もし未入手だった場合は前勤務先に依頼すれば、発行・送付してもらえます。

「2」の場合、年末調整は原則として主たる給与を受けている会社のみと定められており、それぞれの勤務先では行えません。

そのため、主たる給与を受けている勤務先にもう一方の勤務先で源泉徴収票を発行してもらって提出しましょう。

手順2 必要書類の提出

勤務先は以下の書類を年末調整対象者に配布します。

- 基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 扶養控除等申告書

- 保険料控除申告書

上記3種類の申告書に必要事項を記入するとともに、事前に印刷されている内容に誤りがないかもチェックしてください。

一般的に控除対象となる生命保険や地震保険に加入して掛金を支払っている場合、年末調整の時期が近づくと保険会社から自宅に控除証書が送付されます。

10月下旬〜11月上旬にかけて順次発行・送付されるので確認してください。

また住宅ローン控除の利用が可能な場合、1年目は確定申告が必要ですが、2年目からは年末調整での手続きが可能です。10月頃に「住宅借入金等特別控除申告書」が税務署から届き、11月下旬頃には金融機関から残高証明書が送付されてきます。

申告書に必要事項を記入して残高証明書を添えて年末調整の申告書とともに勤務先に提出しましょう。

手順3 所得税額を算出

会社・企業側は従業員から必要書類が提出されると、それらの情報をもとに本来の所得税額を計算します。

このとき、源泉徴収税では適用しなかった所得控除も適用させなければなりません。年末調整で利用される主な所得控除・税額控除には以下のようなものがあります。

| 控除制度 | 内容・対象者 |

| 基礎控除 | 一定の所得がある全員 |

| 配偶者控除・ 配偶者特別控除 |

一定の要件を満たす配偶者がいる場合 |

| 扶養控除 | 一定の要件を満たす配偶者がいる場合 |

| 生命保険料控除 | 「一般生命保険(新旧)」「介護医療保険」「個人年金保険(新旧)」の保険料・掛金を支払った場合 |

| 住宅借入金等特別控除 | ・住宅ローンを利用して新築や購入などを行った場合 ・適用2年目以降 |

上記の控除制度は一部ですが、主だったものをピックアップして紹介しました。これ以外にも多数あり、全部で14種類あります。

手順4 源泉徴収票の発行

所得税額が確定したら、年間の源泉徴収税額と比較しなければなりません。

徴収税額のほうが高ければ還付金として給付され、少ない場合はさらに徴収されます。

ただし還付については他の経理作業と時期をずらすために1月分の給与で追加されたり、別途給付されたりすることがあり、その方法は一律ではありません。

なお差額調整の完了は年末調整の終了を意味しており、その結果をもとに源泉徴収票が発行されます。

手順5 申告書類の提出

最後に会社・企業は、1月31日までに必要書類を税務署・各市町村に提出しなければなりません。

各機関への提出書類は以下の通りです。

|

税務署

|

各市町村

|

| ・源泉徴収票 ・法定調書合計表 ・支払調書 |

・給与支払報告書 ・給与支払報告書総括表 |

市町村とは会社・企業が存在する場所ではなく、各従業員の居住地なので注意してください。

その他所得の源泉徴収

源泉徴収の対象となっているのは、ここまで紹介してきた所得だけではありません。

利子所得と配当所得も徴収の対象です。

しかし税額や条件が異なるため、それぞれ具体例をあげて解説します。これらの所得がある場合は、ぜひ参考にしてください。

利子所得

預貯金や公社債の利子や信託収益の分配金のことです。

12万円×20.315%=24,378円(小数点以下切り捨て)

ただし以下の利子所得は、非課税対象とされています。

- 納税貯蓄組合預金

- 納税準備預金

- 子ども銀行の預貯金

(出典:No.1310 利息を受け取ったとき(利子所得)|国税庁)

さらに国内居住で障害者等に該当する個人の場合は、障害者等の少額貯蓄非課税制度の利用が可能です。

この制度を利用すると、一部の利子所得は源泉徴収されません。

配当所得

株式の配当金や剰余金の分配金などのことです。

そのなかでも源泉徴収対象の配当所得の範囲は、以下のように定められています。

| 種類 | 内容 |

| 剰余金の配当 | 法人が支払うもの |

| 利益の配当 | 合名会社、合資会社、合同会社、特定目的会社が支払うもの |

| 剰余金の分配 | 投資信託や投資法人に関する法律第137上の金銭 |

| 基金利息 | 総合保険会社が保険業法第55条第1項におmとづいて支払うもの |

| 投資信託及び特定受益証券発行信託の収益の分配 | 投資信託及び特定受益証券発行信託のもの |

(出典:第8 配当所得の源泉徴収事務|国税庁)

税率は上場株式もそれ以外も同じですが、内訳が以下のように異なります。

| 区分 | 税率の内訳 |

| 上場株式等 | 20.315%=15.315%(所得税・復興特別所得税)+5%(地方税) |

| 上場株式等以外 | 20.315%(所得税・復興特別所得税) ※地方税なし |

よくある質問

源泉徴収にまつわるよくある質問を確認してきましょう。

なぜ給料と手取りは違うの?

| 呼び方 | 意味や金額 |

|

給料

|

・会社や企業などから支払われる報酬額 ・「基本給」「手当」「ボーナス」「現物支給」 ・別名「基本給」 |

|

手取り

|

・給料から社会保険料と源泉徴収額を差し引いた金額 ・社会保険料は「健康保険」「厚生年金」「介護保険」「雇用保険」 |

源泉徴収と年末調整は何が違うの?

徴収した税額を年末に計算する本来の所得納税額と比較して精算する流れが年末調整です。

本記事の「源泉徴収と年末調整はセット」を参考にしてください。

源泉徴収は誰が行うの?

本記事の「源泉徴収はいつされてるの?」にて徴収のタイミングを解説しているので、こちらもあわせて参考にしてください。

年末調整は誰が行うの?

本記事の「年末調整の手順」にて詳しい方法などを解説しているので参考にしてください。

まとめ

源泉徴収やその計算方法、源泉徴収票の見方などを解説しました。

徴収対象は給与所得者だけではなく、個人事業主やフリーランスも含まれています。

また、徴収のタイミングは原則として支払がされるタイミングですが、配当金・分配金はこの限りではありません。

このようにさまざまなケースによって特別な条件や税率が設定されています。本記事で紹介した内容を参考にして、源泉徴収の理解を深めてください。

副業探しにおすすめのSOKKIN MATCHとは

世の中にはたくさんの副業があるため、自分に合った副業を選ぶのが大変という方も多いのではないでしょうか?副業選びに困っているという方は、副業マッチングサービスのSOKKIN MATCHがおすすめです!ぜひ副業探しにお役立てください。

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか