会社・企業などに所属して給与を受け取っていると、年末ごろに年末調整が実施されます。この手続きには期限が設けられており、大幅に期限を過ぎてしまうと対応してもらえないかもしれません。

多くの会社員が対象となる年末調整は、なぜ毎年実施されるのでしょう。また提出期限を過ぎると対応してもらえなくなるのはなぜなのか、疑問に感じている人もいるかもしれません。

そもそも年末調整って?

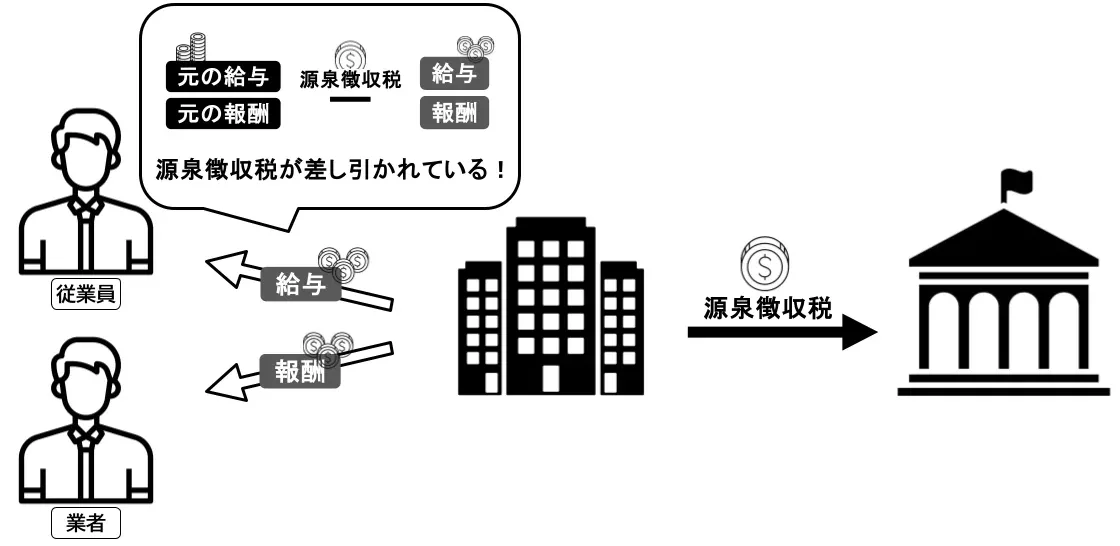

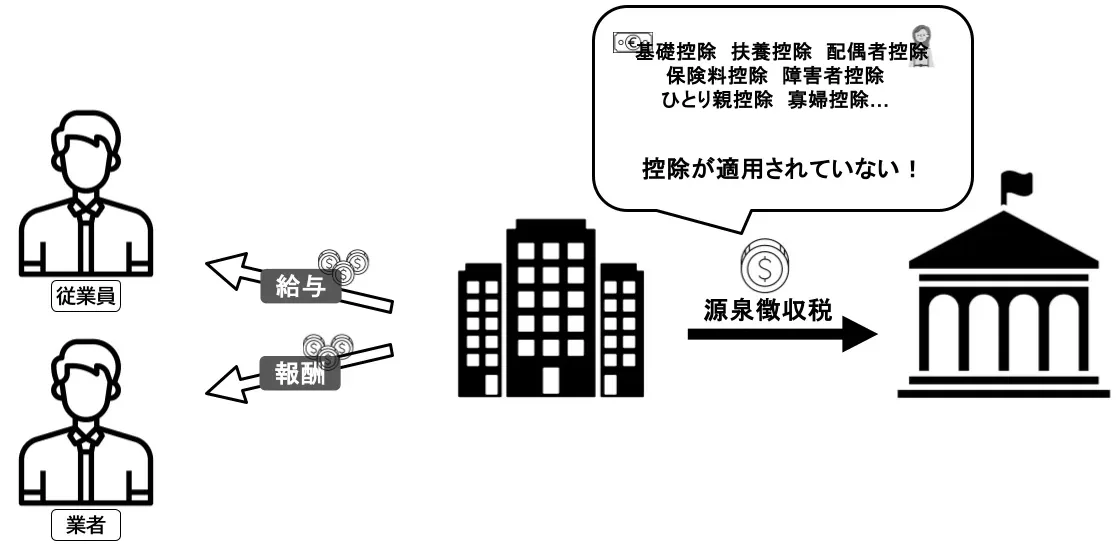

雇用者への給与または業者への報酬を支払う際には、会社・個人にかかわらず原則として源泉徴収を行わなければなりません。

源泉徴収税は所得税の前借りのような税金であり、国税庁が公表している源泉徴収税額表を参考に給与・賞与から徴収して納税します。所得税は本来、1年間の総所得額が確定後に計算して算出する税金であり、総所得額を確定する際には以下のような控除も適用しなければなりません。

| 控除制度 | 条件 |

| 基礎控除 | ・一定の年間所得額がある人全員が対象 ・年間総所得額2,500万円以下 |

| 扶養控除 | 扶養家族がいる |

| 配偶者控除(配偶者特別控除) | 一定額以下の所得がある配偶者がいる |

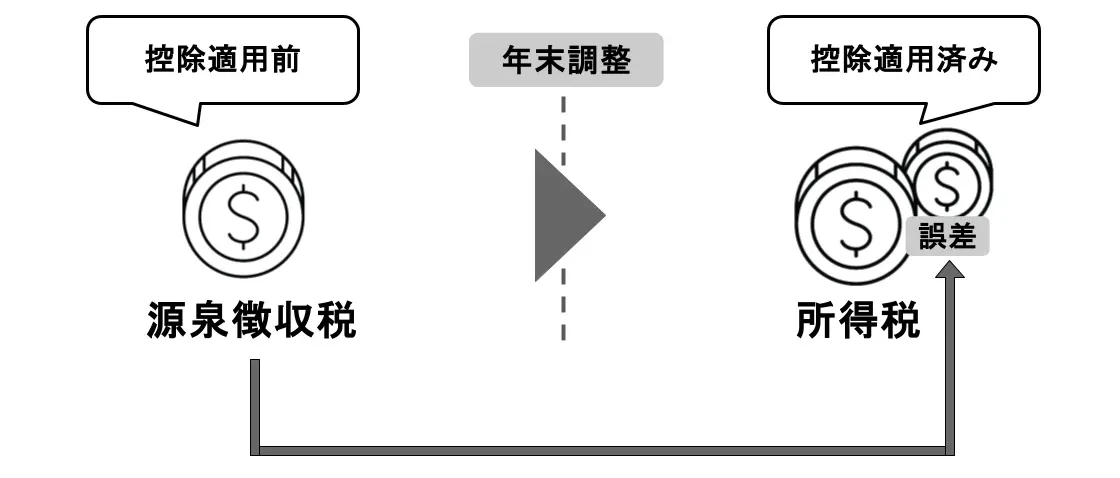

これらは複数ある控除制度の一部ですが、源泉徴収時にはこれらの制度は適用されていないため、源泉徴収税の総額と本来の所得納税額には誤差が生じます。この誤差を計算し、還付・追加徴収をしたうえで税務署・各自治体に申告・納税を行う一連の手続きが年末調整です。

なお所得税の申告・納税は各従業員が確定申告にて行うのが通例ですが、年末調整対象者は代わりに会社・企業が実施しているので原則として不要です。

▼ もっと詳しく知りたい方はこちらをチェック

年末調整は1月1日から12月31日までの収入が対象!

【年末調整は1月1日〜12月31日まで】

・賞与

・手当など

これらのなかで源泉徴収が実施されている全収入対象で手続きを行います。

この期間は実際に支給される金額であり、12月に支払いが実行されない分についてはその年の年末調整に含まれません。

例えば・・・

12月に勤務した給与は翌年1月に支給されることが一般的であり、12月には支給されないことから、実際の給与は前年12月分〜11月分が対象といえます。

また年末調整に含まれる収入は実施する会社支給分だけではありません。年の途中で転職してきた従業員については、前職で支給された給与も含めてその時点で勤務している会社にて年末調整が行われます。

年末調整の流れ

年末調整の主な流れは以下の通りです。

| 手順 | 目安時期 | 対応 | 必要書類 | 概要 |

| 源泉徴収票の提出・回収 | 11月上旬~中旬 | 従業員 | 源泉徴収票 | 前職・副業分がある場合 |

| 会社 | ・申告書等の配布をする前に回収 ・システムによっては事前に申告書に収入額を印字する場合もあり |

|||

| 必要書類の提出 | 11月中旬~下旬 | 従業員 | ・給与所得者の扶養控除等(異動)申告書 ・基礎控除申請書など ・保険料控除申請書 ・住宅借入金等特別控除申請書 |

・会社から配布される申告書および申請書に必要事項を明記して提出 ・証明書や明細書がある場合はあわせて提出 |

| 会社 | ・対象者の申告書等を回収 ・従業員ごとに区分 |

|||

| 所得税額の算出 | 12月 | 会社 | - | ・提出された書類をもとに所得税額を算出 ・あわせて報告書等も作成 |

| 源泉徴収票の発行 | 12月下旬~1月末 | 会社 | 源泉徴収票 | ・源泉徴収税額と所得税額の差額計算が完了した時点で発行 ・年末調整後の源泉徴収票発行と配布は事業主側の義務 |

| 従業員 | ・勤務先から年末調整完了後の源泉徴収票を受領 ・保管義務はないが、確定申告時に必要 |

|||

| 申告書類の提出 | 1月末まで | 会社 | ・給与所得の源泉徴収票 ・給与支払報告書 ・所得税徴収高計算書 ・法定調書合計表 ・支払調書(不要な場合あり) |

・「源泉徴収票」「法定調書合計表」「支払調書」「所得税徴収高計算書」は税務署に提出 ・「給与支払報告書」は従業員在住の各自治体へ提出 |

| 還付・追加徴収 | 1月中 | 会社 | - | ・追加徴収がある場合は1月10日の納期限までに完了 ・還付の場合は会社や起業によってタイミングが異なる場合あり |

年末調整のいろんな期限

年末調整の手続きには複数の期限が設けられており、従業員側目線で考慮した場合、その期限内に提出などの対応をしなければ年末調整してもらえない可能性があります。

年末調整にまつわる主な期限とその理由について解説するので、参考にしてください。

源泉徴収の提出期限は10月ごろ

該当する勤務先1社のみに通年勤務をしている場合は、源泉徴収票を事前に提出する必要はありません。

しかし以下に該当する場合は、提出する必要があります。

1.年途中入社かつ前職にて源泉徴収済給与受給者

2.勤務先で認められた副業者

「1」に該当する場合、年末調整を行う時点で勤務している会社・企業にてまとめて手続きを行うため、必ず提出しなければなりません。前職で源泉徴収票を受け取っていない場合は早めに連絡して発行してもらい、勤務先に提出しましょう。

なお会社・企業によっては提出された源泉徴収票をもとに年末調整用の申告書に年間収入額・所得額等を印字するケースがあります。申告書類の配布は11月頃から始まるため、間に合うように提出してください。

転職してきた人や、副業をしている場合など、他の源泉徴収票を持っている時に提出するんだね!

提出期限は10月末ごろまで!提出しないと確定申告しなければいけなくなるよ。

書類の提出期限は11月ごろ

【勤務先から対象者に申告書類の申請書等が配布されるのは、11月上旬ごろ】

【提出期限は11月末ごろ】が一般的です。

会社・企業等は提出された申告書・添付書類などをもとに所得税を計算したうえで、1年間の源泉徴収税額との差額を調整しなければなりません。さらに税務署・各自治体に提出する書類の作成も並行して行われるため、一定の事務処理期間が必要です。

従業員の人数・手続きの方法などにもよりますが、多くの会社・企業では手続き処理の期間として1カ月程度を設けていることから、必要書類の提出期限を11月末ごろに設定しているケースが多いでしょう。

なお提出しなければならない主な書類は以下の通りです。

1.給与所得者の扶養控除等(異動)申告書

2.基礎控除申請書など

3.保険料控除申請書

4.住宅借入金等特別控除申請書

5.控除証明書など

上記の4および5は保険会社・自治体等から自宅に送付されてくる書類であり、勤務先で配布されるものではありません。

【10月から】順次送付されるので、紛失しないように注意してください。

住宅借入金等特別控除申請書や控除の証明書は間違えて捨てないように10月ごろから郵便物は注意しておこう!

10月に届いた証明書を参考に配布される申請書と住宅借入金等特別控除申請書を記入して、11月末ごろまでに提出すればいいんだね!

遅延や修正はいつまでできる?

【年末調整時に作成した申告書類の提出は1月31日まで】

【遅延・修正は12月末ごろまで?】

年末調整は原則として会社・企業で設定されている期限までに申告書類に必要事項を明記したうえで、提出しなければなりません。

しかし何らかの事情で期限までに提出できない、または提出後に修正が発覚する場合もあるでしょう。その場合、いつまでなら対応してもらえるのか気になるところです。

会社・企業側で行う年末調整の手続きは源泉徴収税の納税が毎月10日であり、年末調整時に作成した申告書類の提出は1月31日までに設定されています。

勤務先で守らなければならないこれらの期限を考慮し、12月末ごろまでなら遅延・修正が可能と考えられますが、一概にはいえません。従業員の人数・手続き方法によって、事務作業時間が異なるからです。

納期限・法定期限を考慮した場合には12月末ごろまで対応してもらえそうですが、受け付けてもらえない可能性もあるので、勤務先に相談してください。

翌年1月10日までには税金を納めるので、もし遅延・修正を行いたい場合は12月末が期限になるのか!

でも、対応してくれるかは会社によるから、ちゃんと提出期限は守ろう!

間に合わなかったときは確定申告を行おう!

上記のようなデメリットが発生するのは、正確な年間所得額の申告が行われていないからです。特に住民税額は前年度分の年間所得額に応じて計算されるため、所得控除が適用されずに高い年間所得額のままで放置すると納税額は高額になります。

このような事態を避けるためにも年末調整は受けるべきですが、何らかの事情で勤務先の提出期限に間に合わず、対応を断られた場合には自分で確定申告を行ってください。

確定申告は原則として毎年2月16日〜3月15日まで実施されており、この期間内に手続きを行えば上記であげたようなデメリットが発生することはありません。

確定申告を行う際には、勤務先から発行される源泉徴収票を参考にしましょう。徴収票には年間の所得額・源泉徴収税額が明記されているので、これらを確定申告の申告書類に転記すれば自分で計算する手間が省けます。

▼ 確定申告のやり方についてはこちらをチェック

上記時期に当てはまらない人

上記は12月に実施される年末調整の対象者を前提に解説しました。

しかし年末調整は12月に実施されるとは限らず、以下のケースに該当する場合は年途中で手続きを受けなければなりません。

・12月支給分の給与等を受け取った後に退職

・給与総額103万円以下の年途中退職者

・海外勤務などの非居住者

・再就職の見通しがつかない心身障害退職者

・死亡退職者

それぞれのケースについて確認していきましょう。

12月の給与等の支払を受け取った後に退職した人

12月支給分の給与などを受け取った後に退職した場合、退職する前に勤務先で年末調整が実施されます。その理由は、年内での再就職見込みがないからです。

12月に支給される給与等を受け取ったということは、その退職者予定者は12月中はまだ会社・企業で勤務していることを意味しています。仮に12月中に新たな会社・企業に再就職したとしても12月分の給与等が支払われるのは翌年1月以降であり、年内中に受け取ることはほぼありません。

また年末調整の対象となるのは実施する会社・企業で支給された1年分であることから、追加で支払う可能性がないことも考慮され、退職する前に前職にて年末調整が実施されます。

年の中途で退職し、給与の総額が103万円以下である人

国税庁では「年の中途で行う顛末調整の対象となる人」として、パートタイム等労働者でかつ年間給与所得額が103万円以下の年途中退職者も含めていますが、これは同年内に別の勤務先で給与支払を受ける見込みがない場合のみです。

パートタイム労働者のなかには、扶養控除枠内で働きたいと考える人が一定数存在します。このような理由・事情を抱えている場合、年間給与所得額が103万円以下で年の途中に退職した後は同年内に別の勤務先で給料を受け取る可能性は低いといえるでしょう。対象となる1年間の給与所得額が1社に限定されていることを前提として、退職前に勤務先にて年末調整が実施されます。

ただし扶養控除枠内に限定せずに働きたいと考えている場合は新たな勤務先での年末調整対象者になるので、前職では実施されません。

海外勤務などの理由により非居住者となった人

海外勤務などで非居住者となった場合も、年途中の年末調整対象者です。

年間給与所得額が2,000万円以下の従業員や役員が1年以上海外等に勤務することがわかっている場合は非居住者に分類されるため、海外出国日までの年末調整を行わなければなりません。

なお、海外勤務などが終了して帰国した後は勤務先に「給与所得者の扶養控除等(異動)申告書」を提出することで帰国日の翌日を起算日として年末調整の対象になります。

心身の障害のために退職し、再就職の見通しがつかない人

心身障害を理由に退職し、再就職の見通しがないと判断された場合も年途中の年末調整対象者です。

ただし当事者の申告だけでは信ぴょう性が低いと判断され、退職前の勤務先での年末調整対象者としては認められません。

具体的には医療機関で診察を受け、診断書等を作成してもらう必要があります。専門医師の診断による明確な「心身障害」「再就職不可能」などの証明がなければ対象にならないので注意してください。

死亡によって退職した人

死亡退職者も、年途中で実施される年末調整の対象者です。ただし相続税との兼ね合いから、年末調整の対象になる給与に注意してください。

死亡退職者の年末調整で対象になる給与等は、死亡時までに支給が完了している分のみです。

例えば・・・

勤務先の給与支給日が月末締めの翌月25日だったとしましょう。6月16日に死亡した場合、年末調整の対象になるのは1月〜5月に支給された給与のみです。6月25日および7月25日に支給される分については相続税の課税対象になるため、年末調整では含まれません。

年末調整で必要な書類とは?

年末調整ではさまざまな書類の提出が必要ですが、そのなかでも特に重要なものは以下の4種類です。

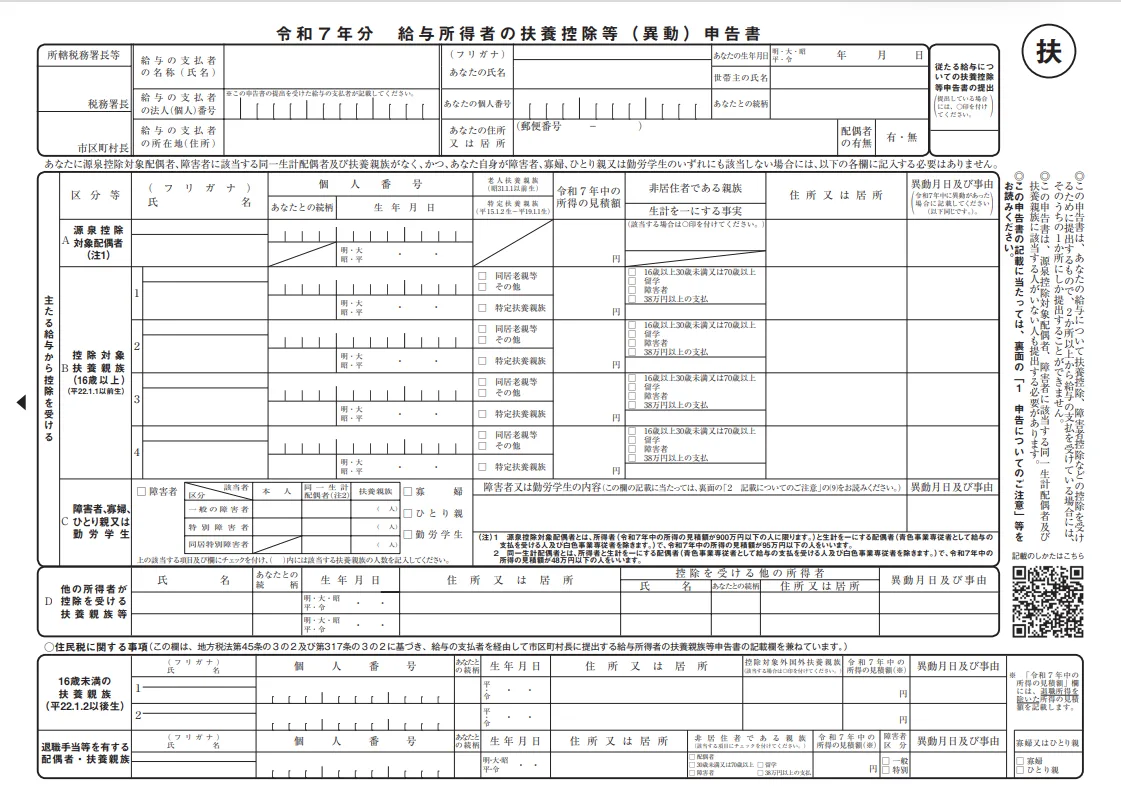

1.給与所得者の扶養控除等(異動)申告書

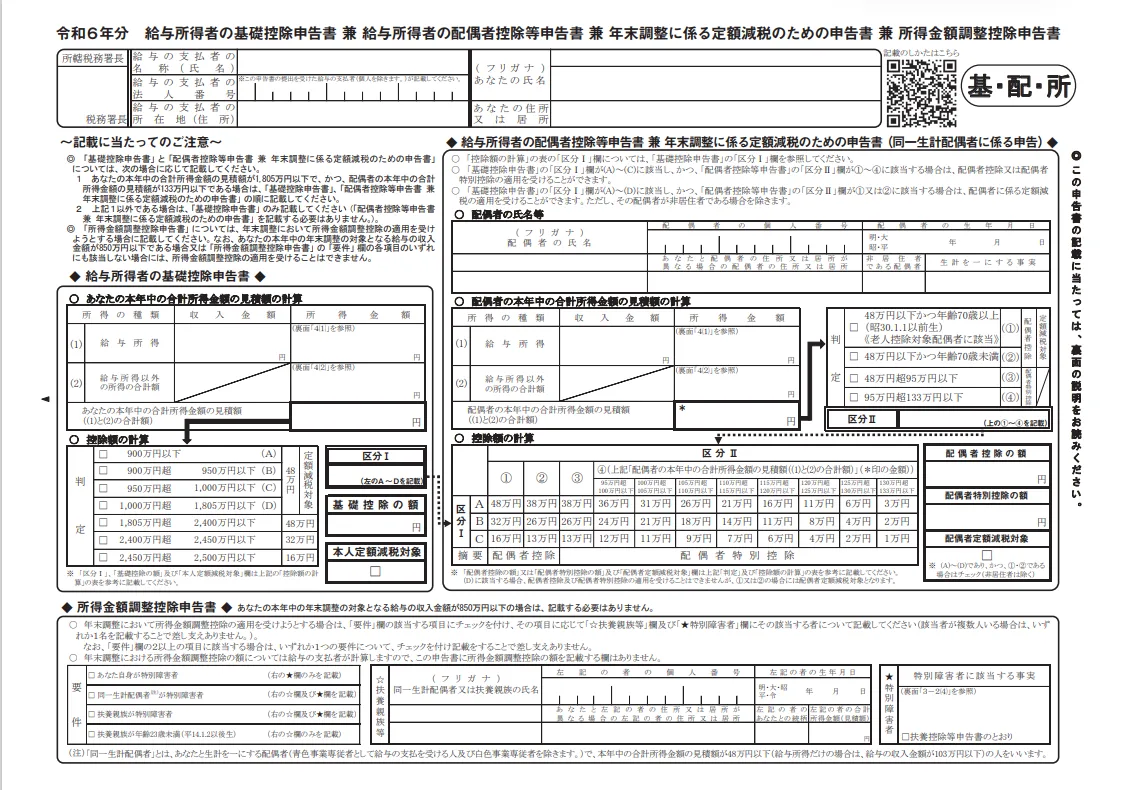

2.給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

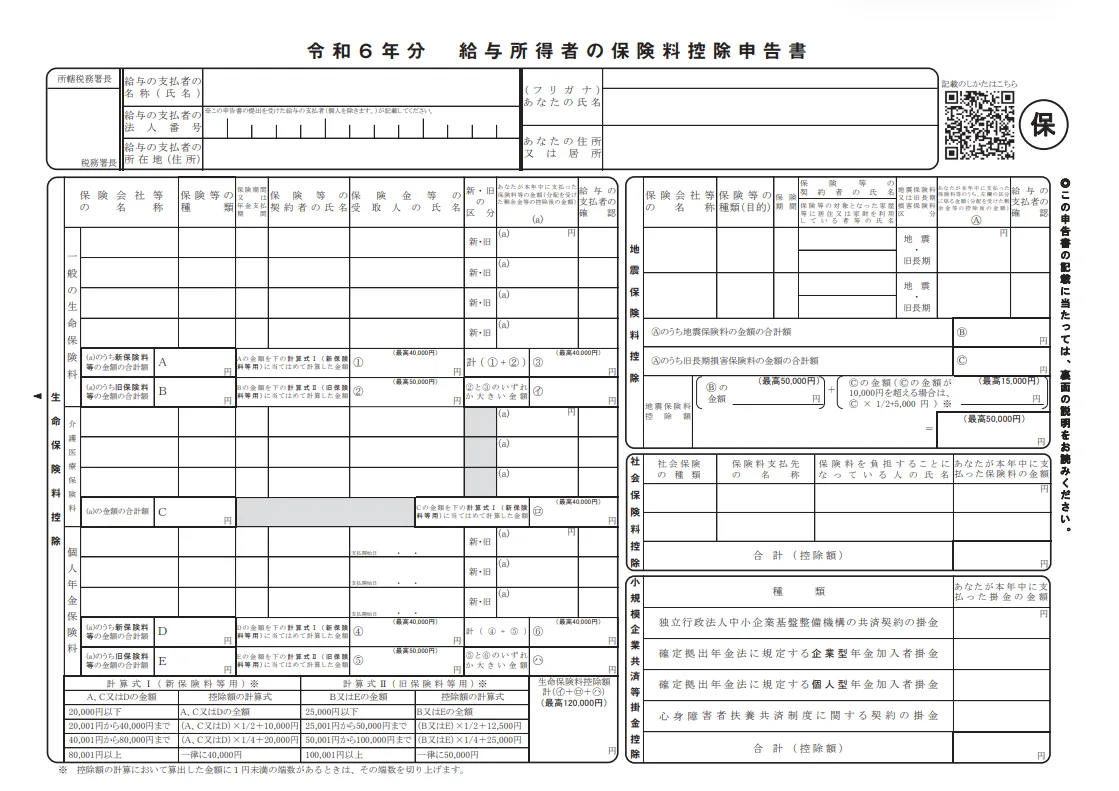

3.給与所得者の保険料控除申告書

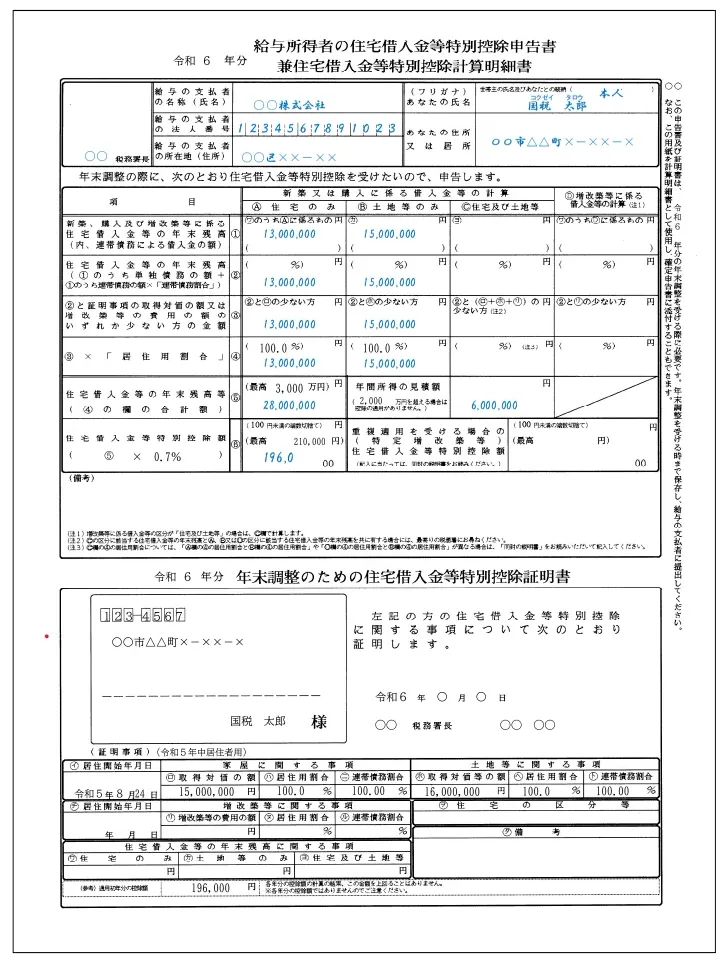

4.給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

それぞれの書類がどのようなものなのか、詳しく確認していきましょう。

①給与所得者の扶養控除等(異動)申告書

給与所得者の扶養控除等(異動)申告書は、勤務する会社・企業で年末調整を受ける際に必ず提出しなければなりません。勤務先で実施される年末調整は、この申請書を提出した人に対して行うことと所得税法(第194条および第195条)にて定められているからです。

原則として年末調整対象の従業員は【毎年最初の給料支給日まで】にこの申告書を提出しなければならず、仮に未提出だった場合には勤務先で年末調整をしてもらえません。

またこの申告書では以下の所得控除の適用が受けられます。

| 所得控除の種類 | 条件 |

| 扶養控除 | 扶養家族がいる |

| 配偶者控除(配偶者特別控除) | 一定額以下の所得がある配偶者がいる |

| 障害者控除 | 障害者の配偶者や扶養親族がいる |

| 寡婦控除 | 納税者本人が寡婦かつ所定要件を満たす |

| ひとり親控除 | 子育て中の独身者かつ所定要件を満たす |

| 勤労学生控除 | 納税者本人が勤労学生 |

それぞれの控除制度の適用を受けるためには、各制度に設けられている要件を満たさなければならず、また控除額も制度によって異なるので一律ではありません。

要件を満たす場合は申告書の該当欄に必要事項を記入しましょう。

②給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書とは、以下にあげる3つの控除制度を適用させるために提出する書類です。

| 控除制度 | 概要・条件 | 控除額(最大) |

| 基礎控除 | ・一定の年間所得額がある人全員が対象 ・年間総所得額2,500万円以下 |

48万円 |

| 配偶者(特別)控除 | ・納税者本人の総所得額1,000万円以下が前提 ・生計を同一とする配偶者の所得額48万円以下 ・生計を同一とする配偶者の所得額が48万円超133万円以下の場合は配偶者特別控除 |

38万円(老人控除対象の場合は48万円) |

| 所得金額調整控除 | ・納税者本人の総所得額850万円超が前提 ・本人または生計を同一とする配偶者や扶養親族が特別障害者 ・生計を同一とする23歳未満の扶養親族あり |

15万円(給与所得1,000万円の上限があるため) |

なお「基礎控除」は一定以上の所得があれば全員が対象になる控除制度であることから、原則としてこの申請書も必ず勤務先に提出しなければなりません。

控除の判断は12月31日の現況で判定される!

例えば・・・

1月1日時点で結婚してなかった独身者が6月に結婚したとしましょう。控除条件は12月31日時点であることから、年末調整時には配偶者(特別)控除が適用されます。

また扶養控除の場合は扶養親族によって控除額が増減するため、12月31日時点で何歳の扶養親族が何人いるか正確に申告書に記載しましょう。

③給与所得者の保険料控除申告書

給与所得者の保険料控除申告書とは、以下の控除適用を受ける際に該当する項目に必要事項を記入したうえで、控除証明書などを添付して提出する書類です。

| 保険料控除の種類 | 概要 | 添付書類 | |

| 生命保険料控除 | 一般生命保険 | 終身保険・学資保険などが該当 | 保険会社から送付される控除証明書 |

| 介護医療保険 | 医療保険・介護保険・がん保険などが該当 | ||

| 個人年金保険 | 個人が任意で加入する年金保険 | ||

| 地震保険料控除 | 地震保険 | 地震損害に関連する保険 | 保険会社から送付される証明書 |

| 旧長期損害保険 | 2006年12月31日以前契約分 | ||

| 社会保険料控除 | 納税者本人が支払った生計を同一とする配偶者・扶養親族分の社会保険料 | 支払金額を証明する書類 | |

| 小規模企業共済等掛金控除 | 納税者本人が共済契約に基づく掛金を支払った場合に適用 | 支払済掛金の証明書 | |

上記の控除はすべて納税者本人が支払っていることが前提であり、生計を同一とする配偶者本人が支払っているなどの場合は適用されません。

④給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

住宅借入金等特別控除申告書とは、住宅ローンを利用して住宅の建築・取得などをした場合に適用される住宅借入金等特別控除(住宅ローン控除)を利用する際に提出しなければならない書類です。

住宅借入金等特別控除は控除制度のなかでも税額控除に分類され、本来であれば税額控除の適用を受ける際には確定申告を行わなければなりません。この制度も同様に本来であれば年末調整での適用はされず、確定申告をしなければなりませんが、初年度分(1年目)のみ確定申告を行えば2年目以降からは年末調整での適用が認められています。

申告書は年末調整の時期に各自治体から自宅に送られてくるので、必要事項を記入したうえでローン会社から送付される残高証明書を添えて勤務先に提出してください。

▼ 年末調整の書き方はこちらをチェック

年末調整の還付や追加徴収は1月支給の給与で反映される

年末調整は本来納税すべき所得税の金額と差額を調整する手続きであることから、還付・追加徴収が発生するケースは高いといえます。

基本的には年末調整に関する一連の手続きは12月中に終了することから、還付または追加徴収は1月に支給される給与にて反映されることが多いでしょう。1月支給分の給与明細を確認した際、前月・前々月よりも金額が高いまたは低いことがあるかもしれませんが、それは年末調整での結果が反映されているからです。

ただし会社・企業によっては還付についてのみ、2月以降に支給される給与にて反映されたり別途支給されたりするケースもあるので一概にはいえません。還付が振り込まれるタイミングは勤務先によって異なるので、注意しましょう。

還付金を受け取れるケースって?

還付金が受け取れるケースは原則として、控除制度が適用される場合です。どのようなケースでどんな控除が適用されるのか、確認していきましょう。

夫と離婚・死別した場合

夫と離婚・死別をした場合、27万円の寡婦控除が適用されれば還付金が発生する可能性があります。

例えば・・・

年間給与所得額が450万円だったとしましょう。年末調整が実施される1カ月前に離婚をして寡婦になりました。この場合、総所得額から27万円が控除されるので単純計算すると423万円に対して所得税が課せられます。

実際には基礎控除などほかの控除制度も適用されるので、さらに課税所得額は少なくなるでしょう。

ひとり親の場合

ひとり親になった場合、35万円のひとり親控除の適用が認められれば還付金が発生する可能性は高いといえます。

例えば・・・

年間給与所得額480万円の人が年末調整が実施されるタイミングでひとり親になった場合、総所得額から35万円が差し引かれるので、課税所得額は445万円です。

上記の例ではほかの控除制度の適用は考慮していないので、実際の課税所得額は445万円を下回ります。

本人または家族が障害者の場合

本人または家族が障害者になった場合、最大75万円の障害者控除が適用されれば還付金が発生するでしょう。

控除額は区分に応じて27万円・40万円・75万円の3種類があり、適用範囲は納税者本人または生計を同一とする配偶者や扶養親族です。

例えば・・・

年間給与所得額780万円の納税者と生計を同一とする扶養親族が障害者と認められた場合、27万円の障害者控除が適用されるので753万円に対して所得税が課せられます。

ただし上記の条件にはほかの控除制度の適用は考慮していません。実際には適用可能な控除制度がほかにもあるので、課税所得額は753万円を下回るでしょう。

扶養者が増えた場合

扶養者が増えた場合にも、扶養控除の金額が増加するので還付金が発生する可能性が高いでしょう。

扶養控除の金額は区分によって38万円から最大63万円まで設定されており、これは扶養親族1人あたりの金額です。よって扶養親族と認められる人数が増えれば控除額は増加することになります。

例えば・・・

1月1日の時点で扶養親族が2人であったとしましょう。しかし年末調整が実施されるころには扶養親族が1人増えて合計3人になりました。1人あたりの控除額が38万円だった場合、76万円が114万円に変更されるので課税所得額の減少に比例して所得税の納税額も少なくなるので、還付金が発生する可能性は高くなります。

年度途中での入社で定額減税の対象外となっている場合

2024年度分については定額減税も考慮しなければなりません。定額減税とは所得税および住民税の税負担を軽くするための特例措置であり、会社・企業にて給与を受け取っている場合は勤務先で適用処理を受けます。

会社・企業で定額減税の適用対象者となるのは6月1日時点で在籍している従業員であり、月次減税を実施して源泉徴収の調整を行いますが、6月2日以降入社の従業員については対象外です。

ただし6月2日以降入社の従業員に対して定額減税の対応が全く行われないわけではありません。月次減税の対象となった従業員に対しては年調減税が実施され、ここで還付金が発生する可能性があります。

結婚した場合

結婚した場合、以下のような控除制度が適用される可能性があるので還付金が発生するでしょう。

| 控除制度 | 控除額 |

| 配偶者控除 | ・一般の場合は最大38万円 ・老人控除の場合は最大48万円 |

| 配偶者特別控除 | 最大38万円 |

| 扶養控除 | 最大63万円 |

配偶者控除と配偶者特別控除の違いは、配偶者個人の年収の有無です。配偶者が収入を得ている場合は配偶者特別控除が適用され、専業主婦や扶養限度額内での収入がある場合は配偶者控除が適用されます。

個人型確定拠出年金(iDeCo)に加入している場合

個人型確定拠出年金(iDeCo)に加入している場合は小規模企業共済等掛金控除が適用されるので、還付金が発生する可能性があるといえるでしょう。

小規模企業共済等掛金控除とは以下のいずれかの掛金を支払っている場合に、支払金額全額が控除される制度です。

小規模企業共済法に基づく独立行政法人中小企業基盤整備機構と締結した掛金

確定拠出年金法に基づく企業型年金加入者掛金または個人型年金加入者掛金

地方公共団体が実施する心身障害者扶養共済制度の掛金

(出典:No.1135 小規模企業共済等掛金控除|国税庁)

iDeCoは上記の「2」にあたるため、1年間に支払った掛金全額が控除されます。

住宅ローンを組んでいる場合

住宅ローンを組んでいる場合、住宅ローン控除が適用されるので控除額が増加して還付金が発生するでしょう。

住宅ローン控除とは、住宅ローンを利用して住宅の新築・購入・増改築などをした場合に適用される税額控除です。

個人で社会保険料を払った場合

個人で社会保険料を支払っている場合、社会保険料控除が適用されます。

介護保険料・国民健康保険料・国民年金保険料なども含まれるため、支払った金額によっては控除総額が高くなり、還付金が発生する可能性があります。

生命保険や地震保険に加入している場合

生命保険・地震保険に加入している場合は、それぞれの控除制度が利用可能なので還付されるかもしれません。

一般生命保険・個人年金保険・介護医療保険に加入して保険料を支払っている場合は生命保険料控除、地震に関連した保険に加入して保険料を支払っている場合は地震保険料控除の適用が可能です。

いずれも保険会社から控除証明書が送付されてくるので、その金額分は年間所得総額から差し引かれて課税所得額および所得税納税額が下がります。

ふるさと納税の申請は年末調整ではできない

節税対策の一環としてふるさと納税を利用する給与所得者がいますが、控除の適用は年末調整では行えず、自分で確定申告を行うかワンストップ特例を利用しなければなりません。

勤務先での年末調整対象者であっても、自分で別途申告・手続きをしなければならないので注意してください。

ふるさと納税の2つの申請方法

ふるさと納税の申請方法は確定申告とワンストップ特例制度の2種類です。

確定申告で申請する場合

勤務先で発行される源泉徴収票に基づいて申告書類に必要事項を明記し、寄附金控除に関する証明書を添付して2月16日〜3月15日までに所轄の税務署に提出しましょう。

ワンストップ特例制度にて申請する場合

「寄附金税額控除に係る申告特例申請書」をふるさと納税ができるサイトからダウンロードして入手してください。申請書と一緒に記入例も入手可能なので確認しながら必要事項を記入し、マイナンバーカードや身分証明書などの必要書類を添付して各自治体に郵送します。

ワンストップ特例制度の申請期限は翌年1月10日まで

ワンストップ特例制度は郵送以外にオンラインでの申請も可能です。

ただし申告期限はいずれの場合も【翌年1月10日まで】であり、確定申告の法定期限と比較すると締め切りが早めに設定されています。

またこの特例制度は確定申告の対象者ではない必要があったり、年間寄附先が5自治体以内のケースに限られている点にも注意が必要です。

なお控除適用の可否は、各自治体から【翌年5月以降】に送付される住民税決定通知書を確認してください。摘要欄に寄附金税額控除としての金額が明記されていれば、控除が適用されています。

まとめ

年末調整全般について解説しました。

年末調整対象者は原則として確定申告をする必要がないため、自分で申告・納税することを面倒に感じる場合には便利な手続きといえるでしょう。

ただし会社・企業側は各従業員の代わりに申告・納税を行うため、提出期限は早めに設定されています。期限を過ぎると対応してもらえない可能性があるので、期限厳守で対応してください。

また適用を希望する控除制度によっては、年末調整後に確定申告が必要なケースもあります。その際は勤務先で発行される源泉徴収票に基づいて申告書を作成すると手間が省けるので、なくさないようにしましょう。

副業探しにおすすめのSOKKIN MATCHとは

世の中にはたくさんの副業があるため、自分に合った副業を選ぶのが大変という方も多いのではないでしょうか?副業選びに困っているという方は、副業マッチングサービスのSOKKIN MATCHがおすすめです!ぜひ副業探しにお役立てください。

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のトップマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。