相続税の申告が遅れると延滞税が発生することをご存じでしょうか。

そもそも相続税には申告・納付期限が定められており、この期限を過ぎると延滞税などの罰則が課せられます。そのため、相続税は忘れず期限内に申告から納付まで行わなければなりません。

本記事では相続税の延滞税について税率や計算方法、延滞税が発生する条件などを紹介します。「遺産を相続する予定がある」「相続税の延滞税についての知識を含めたい」という人は、ぜひ参考にしてください。

相続税の申告・納付を期限内に行わなければペナルティがある

相続した遺産に課せられる相続税は自己申告制ですが、申告・納付には期限が定められています。期限内に申告・納付をしなければ、延滞税・加算税が課せられるので注意が必要です。

税務署では、相続税の申告・納付を期限までに自主的に行わなければならない通達を事前に行っていません。そのため、期限後に申請をしなければならなかったことを知り、延滞税などのペナルティが発生する可能性があります。

遺産を相続したら相続税の申告・納税をしなければならない点を覚えておいてください。

相続税の申告期限とは?

期限を過ぎてから相続税の申告をすると、納税の際に延滞金が課せられる可能性があります。では、相続税の申告期限はどれくらいなのでしょう。

申告期限は、被相続人が亡くなったことを知った日の翌日を起算日として10カ月以内です。例えば、被相続人が2月5日に他界したとしましょう。この場合の相続税申告期限は、翌日2月6日を起算日として10カ月後の12月5日であり、この日までに申告から納付まで完了させなければなりません。

相続税の申告書類は相続人が作成して、被相続人の住所を管轄する税務署に提出します。確定申告などは納税者の住所を管轄する税務署に提出しますが、相続税の場合は主体が被相続人であり、納税者になる相続人ではありません。誤って相続人の住所を管轄する税務署に申告書類等を提出しないように注意してください。

▼確定申告について詳しく知りたい方はこちら!

延滞税とは?

延滞税とは、納付しなければならない税金を法定納期限までに支払わなかった場合に課せられる罰金です。

原則として法定納期限日の翌日を起算日として、納付が完了する日までの日数に応じて定められた税率をかけて延滞税を計算します。詳しい税率や計算については後述しますが、納付の完了時期が遅れれば遅れるほど延滞税は高くなるので、早めに完納したほうがよいでしょう。

延滞税についてさらに詳しく解説するので、知識・理解を深める際の参考にしてください。

延滞税が課される3つの場合

延滞税が課せられる主なケースは以下の3つです。

- 期限内申告、期限外納付

- 期限後の申告や修正申告

- 税務調査による指摘・指導

それぞれのケースを解説するので、参考にしてください。

期限までには申告したが納付が遅れた場合

相続税の申告期間は被相続人の他界を知ってから10カ月以内ですが、これは申告だけではなく相続税の法定納期限でもあります。そのため、10カ月以内に申告と同時に納付も行わなければなりません。

初めて相続税の申告を行う際、相続した遺産の内容によっては申告書類の作成に時間と労力を使ってしまい、税務署への書類提出で疲れ切ってしまうこともあります。そのため、納税のことまで意識が向かずにうっかり忘れてしまうのです。

修正申告や期限後に申告や修正申告をした場合

期限後に相続税の申告や誤りに気付いた際の修正申告を行った場合は、延滞税の対象です。

10カ月以内に相続税の申告・納付を完了させようと必死になるあまり、算出した納税額が誤っているケースは絶対にないとはいえません。この場合、本来の納税額よりも申告額が少なかった場合にのみ、延滞税が課せられます。

例えば、相続した土地・家屋の評価額が本来の金額よりも少なかったとしましょう。参考とする評価額が申告額よりも高かった場合は相続税もさらに追加で納税しなければなりません。

また相続した遺産に漏れがあった場合も、相続税を計算する際の課税相続額は申告時よりも高くなるので納税額もその分が上乗せされます。

慣れない相続税の申告を10カ月という短い期間で行わなければならないことから、このようなミスが発生する可能性はゼロではありません。申告時よりも再計算した際の金額のほうが納税額が高かった場合は過少申告となり、延滞税の対象になるので注意してください。

税務調査により追加で税金の支払いが必要になった場合

税務調査で追納の指示・指導を受けた場合も、延滞税の対象です。

税務調査とは所得・税金などが正しく申告されているかを税務署が申告書類などをもとにして行う確認調査であり、所得税・相続税などを対象に実施されます。

相続税の調査は申告してから1〜2年後に実施されることが多いとされていますが、具体的なタイミング・期間などは公表されていません。また、誰が対象になるのかも明確ではないことから、相続税の申告を行っても税務調査の対象にならないこともあります。

ただし調査の対象になり、その結果税務署から申告漏れ・誤りの指摘・指導があった場合にはその金額が延滞税の対象です。

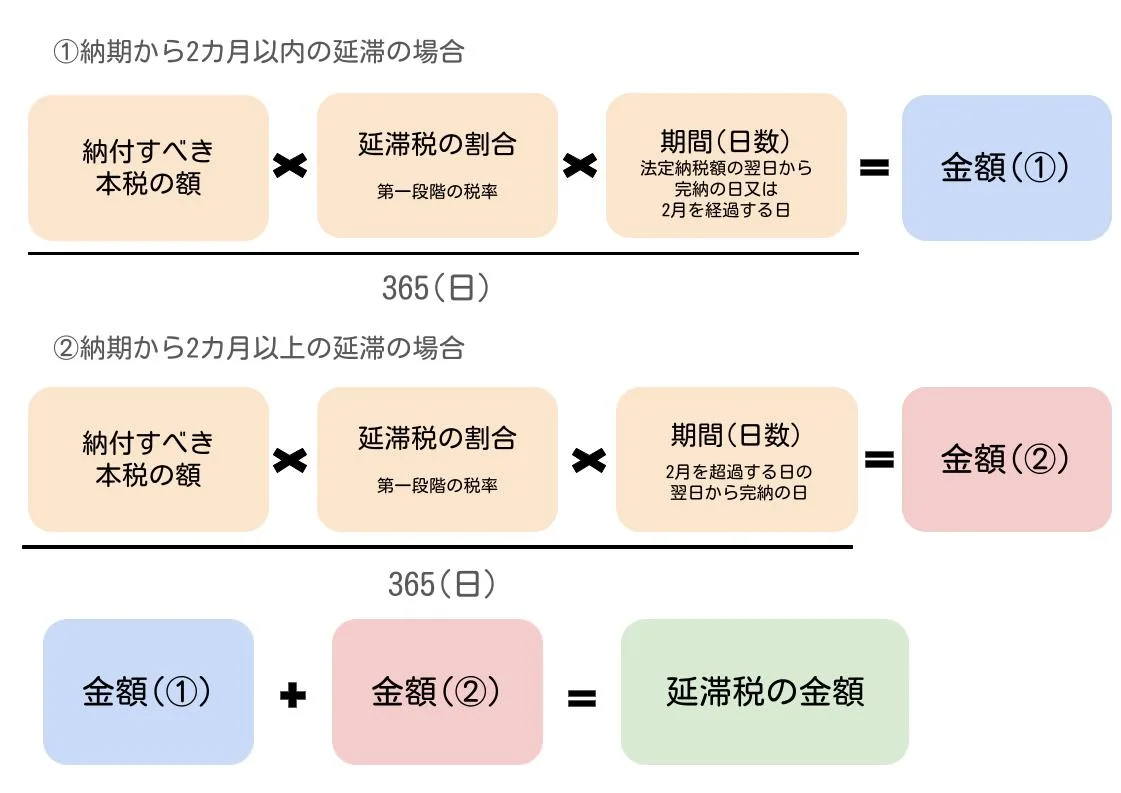

相続税の延滞税は税率が2段階存在する

相続税の延滞税を計算する際には定められた税率を使用しますが、この税率は以下のように2段階です。

|

法定納期限翌日から納付完了まで

|

税率(年率)

|

| 2カ月以内 | 7.3% |

| 2カ月超 | 14.6% |

延滞税が課税されるのは法定納期限の翌日からであり、2カ月を境に上記のように年率が大きく変わります。

ただし上記の税率は原則税率であり、実際に計算される延滞税の税率は毎年変動しており、原則税率では計算されていません。

実際にはどのような税率で延滞税が計算されているのか、過去分も含めてさかのぼってみましょう。

延滞税の税率(令和5年・6年分)

直近の2023年1月1日〜2024年12月31日までの延滞税の税率は、以下の通りです。

|

法定納期限翌日から完納まで

|

税率(年率)

|

| 2カ月以内 | 2.4% |

| 2カ月超 | 8.7% |

2024年11月時点での税率は、2カ月以内なら原則の約3分の1で計算されることがわかります。

過去の延滞税の税率(令和4年以前)

2022年以前の延滞税の税率も確認してみましょう。

|

期間

|

法定納期限翌日から完納までの税率(年率)

|

|

| 2カ月以内 | 2カ月超 | |

| 2022年1月1日~12月31日 | 2.4% | 8.7% |

| 2021年1月1日~12月31日 | 2.5% | 8.8% |

| 2020年1月1日~2018年12月31日 | 2.6% | 8.9% |

| 2017年1月1日~12月31日 | 2.7% | 9.0% |

| 2015年1月1日~2016年12月31日 | 2.8% | 9.1% |

| 2014年1月1日~12月31日 | 2.9% | 9.2% |

出典:延滞税の割合|国税庁

国税庁のホームページでは2022年分までの税率を公開しているので、それを参考に税率でまとめました。

一覧を確認すると半永久的なものではなく変動していることがわかりますが、これは毎年見直されているからです。

延滞税の税率の基準

延滞税の税率は2000年以降、原則税率とは異なる基準を用いて定められることになりました。その基準となるのが「基準割引率」や「特例基準割合」です。

|

税率の基準

|

内容・概要

|

| 基準割引率 | 日本銀行が民間の金融機関に資金貸出をする際の基準金利 |

| 特例基準割合 | ・税金の未納分・過納分に対する利息算定の際に用いられる数値 ・毎年11月頃に告示される平均貸付割合を基準に決定 ・延滞税や利子税などの税金別に数値を規定 |

2000年1月1日〜2024年現在までの基準を紹介します。

|

期間

|

法定納期限翌日から完納までの税率(年率)

|

|

| 2カ月以内 | 2カ月超 | |

| 2000年1月1日~2013年12月31日 | 7.3%と特例基準割合(前年11月30日の基準割引率+4%)のいずれか低いほう | 14.6% |

| 2014年1月1日~2020年12月31日 | 7.3%と特例基準割合+1%のいずれか低いほう | 14.6%と特例基準割合+7.3%のいずれか低いほう |

| 2021年1月1日以降 | 7.3%と延滞税特例基準割合+1%のいずれか低いほう | 14.6%と延滞税特例基準割合+7.3%のいずれか低いほう |

参考:延滞税の割合|国税庁

延滞税を計算するうえで起算点となる「納期限」とは

延滞税を計算する際に重要な起点となるのが納期限です。延滞税が発生するのは納期限の翌日からと定められていますが、認識が誤っていると予想以上の延滞税が発生するかもしれません。

|

期限

|

概要・内容

|

| 法定納期限 | ・国税に関する法律により規定 ・相続税などの国税を納付しなければならない期間 ・原則として法定申告期限と同一 |

| 納期限 | ・状況に応じて設定 ・延滞税を計算する際の起点 |

以下の見出しで具体的に確認していきましょう。

申告期限内に相続税の申告書を提出していた場合

申告期限内に相続税の申告書提出完了済みの場合は、法定納期限と同じです。そのため、被相続人死亡日の翌日を起算日として10カ月以内に相続税を納税しなければなりません。

例えば被相続人が2024年3月5日に他界した場合、その翌日3月6日を起算日としてその10カ月後の翌年1月5日までですが、申告書は12月15日に提出して納税のみ翌年2月25日に行ったとしましょう。この場合、1月6日を起算日として2カ月以内は2.4%で延滞税が計算されます。

期限後に自主的な修正申告または期限後申告を行った場合

法定申告期限を過ぎてからの申告や自主的な修正申告をした場合は、申告書提出日です。

例えば、被相続人が2024年3月5日に他界したとしましょう。申告書の提出は、2025年2月15日に提出しました。この場合は1月5日が納期限となり、1月6日から申告書提出日(2025年2月15日)と提出日翌日(2月16日)からの2カ月間は年2.4%の税率で延滞税が計算・加算されます。

期限後に提出していた申告書の計算ミスが発覚し、自主的に修正申告を行って納税が必要になった場合も同様です。修正申告に必要な書類を提出した日が納期限として設定され、延滞税が計算されます。

税務署から更正・決定を受けた場合

税務署から更正・決定を受けた場合は、更正通知書を発送した日から1カ月後です。

例えば被相続人が他界した日が2024年3月5日で、更正通知書の発送日が2025年2月25日だったとしましょう。この場合、法定納期限翌日(2025年1月6日)から更正通知書発送日(2025年2月25日)までと、更正通知書発送日の翌日(2025年2月26日)から2カ月間は年2.4%で延滞税を計算・加算します。

相続税の延滞税の計算事例

延滞税の解説をしてきましたが、文字の説明だけではイメージしにくい人もいるでしょう。

そこで30日遅れと90日遅れの2パターンで、実際に数字を入れてシミュレーションします。

納付が30日遅れた場合

30日遅れの場合の延滞税を計算します。

|

条件

|

相続税額:2,300万円 納付日:本来の納期から30日後 税率:2.4%(2カ月以内の完納) |

|

延滞税

|

2,300万円×2.4%×30日/365日=45,369円 |

延滞税は100円未満の端数を切り捨てることが国税庁のホームページにて記されているため、上記条件の納税額は4.5万円です。

本来の納期から2カ月以内に完納しているので、使用する税率は2.4%ですが、これは年率なのでいったん年間の金額を計算してから30日分を算出します。

納付が90日遅れた場合

90日遅れた場合の延滞税を計算してみましょう。

| 条件 | 相続税額:2,300万円 納付日:本来の納期から90日後 |

| 2カ月以内分 | 2,300万円×2.4%×61日/365日=92,252円 ※1円未満の端数は切り捨て |

| 2カ月超分 | 2,300万円×8.7%×29日/365日=158,983円 ※1円未満の端数は切り捨て |

| 延滞税 | 92,252円+158,983円=251,235円 |

2カ月以内と2カ月超は使用する税率が異なるため、分けて計算しないといけません。計算時にそれぞれ端数が出ますが、この時点では1円未満部分を切り捨てます。

その後、算出した各金額を合算すると251,235と計算されますが、ここで100円未満は切り捨てと定められているので、最終的な金額は25,1万円です。

延滞税の計算期間の特例

延滞税は、原則として2カ月以内と2カ月超で定められた税率を納税額にかけて算出します。しかし延滞税は、必ずしも課税されるわけではありません。

国税通則法第61条では「延滞税額の計算の基礎となる期間の特例」が定められており、条件を満たすことで延滞税が課税されない免除期間が適用されます。

相続税の税務調査は1年後や2年後など時間が経ってから実施されるため、高額な延滞税が発生する可能性もゼロではありません。このような事態・負担を軽減する目的で設けられたのが計算期間の特例です。

特例が適用される主な条件として、以下のようなものがあります。

- 自主的な修正申告

- 税務署からの更正や決定

- 申請後の減額更正を経て修正増額更正

- 重加算税対象

- 災害などのやむを得ない理由

それぞれのケースを詳しく解説するので、参考にしてください。

▼税金の特例、控除について詳しく知りたい方はこちら!

税務調査での指摘前に、自主的に修正申告を行った場合

税務調査での指摘前に誤りに気付いたなどの理由から自主的に期限後の修正申告を行った場合、以下の期間は延滞税が免除されます。

- 起算日:法定納期限1年後の翌日

- 免除期間最終日:修正申告書提出日

わかりにくいと感じる人もいるかもしれないので、実際に数字を入れてシミュレーションしてみましょう。

|

条件

|

法定納期限:2022年3月31日 期限後の修正申告:2023年8月31日 |

|

延滞税の免除期間

|

2023年4月1日~2023年8月31日 |

上記の条件では2023年8月31日に、前年に提出した申告書類に誤りがあることに気付いて自主的に修正申告を行いました。税務調査の指摘を受ける前に誤りに気付いて修正を行ったため、延滞税の免除期間が適用されます。

免除期間のスタート日は法定納期限(2022年3月31日)の1年後の翌日であることから、2023年4月1日です。最終日は修正申告書提出日なので、2023年8月31日になります。

税務署から更正・決定を受けた場合

期限内申告や自主的な期限後修正申告をしたのち、税務調査によって更正・決定を受けた場合も延滞税の期間免除が適用されますが、その際の期間は以下の通りです。

- 起算日:法定納期限1年後の翌日

- 免除期間最終日:更正通知書発行日

起算日は自主的な修正申告を行った場合と同様なので、前述のシミュレーションなども参考に確認してください。

申告後に減額更正があり後に修正申告増額更正があった場合

申請後減額更正を受け、その後さらに修正申告や増額更正があった場合、延滞税の計算期間特例の対象です。ただし、申告後の減額更正がどのようなものであったかによって、免除期間は以下のように異なります。

|

減額更正

|

免除期間

|

| 税務調査によるもの(職権) | その後の修正申告・増額更正があった日まで |

| 自主的なもの(更正の請求) | 減額更正1年後の翌日から修正申告・増額更正があった日まで |

申告後減額更正が税務署からの指摘によるものか自主的なものかによって免除期間が上記のように異なるので、注意してください。

重加算税が課された場合

ここまで紹介した延滞税の免除期間の条件に該当していても、重加算税が課された場合は適用されません。

重加算税とは意図的な過少申告や隠ぺいといった悪質と判断される行為を行った場合に加算されるものであり、相続税におけるペナルティ税のなかで最も重い罰則です。

どのような理由があっても重加算税の対象になると、計算期間の特例からは除外されます。

災害などやむを得ない理由がある場合

火災のようなやむを得ない理由がある場合には申告・納税そのものの期間が延長されるため、延滞税は課税されません。

やむを得ない理由がある場合の申告・納税期間の延長は国税通則法第11条で定められており、具体的には以下のような事由を指します。

- 地震、防風、豪雨、豪雪、津波、落雷、地すべりのような自然現象の異変による災害

- 火災、火薬類の爆発、ガス爆発、交通途絶のような人為による異常な災害

- 申告等を行う者の重傷病、申告等に用いる電子情報処理組織で国税庁が運用するものの期限間際の使用不能その他の自己の責めに帰さないやむを得ない事実

避けたくても避けられないと税務署に認められる理由の場合は申告・納税期間が延長され、その間は延滞税も課税されません。

相続税の時効はあるの?

相続税に時効はあるのかという疑問を抱く人もいるかもしれませんが、結論から申し上げますと時効はあります。ただし、時効を待って相続税から逃れようとする行為はおすすめしません。

相続税の時効とあわせてペナルティの具体例も紹介するので、参考にしてください。

相続税の時効は5年または7年

相続税の時効は通常なら、相続が発生してから5年10カ月です。この期間には相続税の法定申告期限も含まれており、申告期限を差し引いた場合には5年で相続税の時効を迎えます。

ただし意図的な過少申告や隠ぺいといった悪質性が認められる場合、時効は7年になり、5年ではなくなるので注意してください。

時効を待っていると100万円以上払うケースも?

相続税の時効が最短5年で迎えると知って、支払いを先延ばしにしたり税務署からの通知を無視したりすることはおすすめしません。状況によっては相続税とは別に100万円以上を加算して支払うことになりかねないからです。

ここまで延滞税について解説してきましたが、これは相続税のペナルティ税の一部であり、ほかにも以下のような罰金があります。

|

罰則

|

概要

|

税率

|

|

| 過少申告加算税 | 期限内申告について修正申告・更正があった場合 | 自主申告 | 0% |

| 税務署の指摘 | 10% | ||

| 税務署の指摘かつ期限内申告税額と50万円のいずれか多い金額を超える部分 | 15% | ||

| 無申告加算税 | ・期限後申告または決定があった場合 ・期元素申告または決定について修正申告または更正があった場合 |

正当な理由がある場合や法定申告期限から1カ月以内の期限後申告の場合 | 0% |

| 予知しない修正申告や期限後申告の場合(自主申告) | 5% | ||

| 税務署指摘かつ50万円以下 | 10% | ||

| 税務署指摘かつ50万円超300万円以下の部分 | 20% | ||

| 税務署指摘かつ300万円超の部分 | 30% | ||

| 重加算税 | 意図的な隠ぺいや仮装が認められる場合 | 過少申告課税に代えて | 35% |

| 無申告加算税に代えて | 40% | ||

参考:加算税の概要|財務省

罰則の種類や金額によって税率は以下のように異なるため、100万円以上の罰金が課せられる可能性もゼロではありません。

ペナルティの具体例

以下の条件で自主的に修正を行った場合と、税務調査で悪質と判断された場合の2パターンに分けてどれだけ加算税に差が出るのか確認してみましょう。

- 法定期限内申告・納税後に新たな遺産を発見

- 本税:230万円

- 自主的な申告・納税の場合:法定申告期限を過ぎて1カ月後

- 税務調査で悪質と判断された場合:法定申告期限後3年

|

ケース

|

納税額

|

計算式

|

| 自主的 | 延滞税 | 230万円×2.4%×30日/365日=4,536円 |

| 納税額 | 230万円+4,500円=230万4,500円 | |

| 税務調査による指摘 | 重加算税 | 230万円×35%=80万5,000円 |

| 延滞税 | 230万円×2.4%=5万5,200円 | |

| 納税額 | 230万円+80万5,000円+5万5,200円=316万200円 |

上記の条件では自主的な申告と税務調査で悪質と判断された指摘の場合で、85万円ほどの差があることがわかります。

まとめ

相続税の延滞税について解説しました。

相続税は法定申告期限が10カ月しかないため、慣れない申告作業を短期間で行うと誤る可能性は高いといえます。

誤りに早めに気付いて自主的に修正を行えば延滞税が少なく済むだけではなく、免除期間の適用や理由によっては延滞税そのものが発生しないかもしれません。

「間違っていた」「あとから別の遺産を発見した」といった事情がある場合は素早く申告・納税をすることをおすすめします。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。