毎年年末が近づいてくると、会社員やアルバイト、パートで働いている人は勤務先で年末調整の手続きを行います。

年末調整を正しく行うことで払いすぎた税金が戻ることもありますので、必要な書類を期限までに確実に提出することが大切です。

しかし、手続き方法や書類の書き方について以下のような疑問も出てくるでしょう。

そこで、この記事では年末調整で勤務先に提出する申告書の書き方を初心者向けにわかりやすく解説します。年末調整の基本的な仕組みや注意点なども詳しく解説しますので、ぜひ参考にしてください。

年末調整とは

年末調整とは、会社員やパート・アルバイトなど給料を受け取っている人が、その年の所得税の正確な金額を計算して納税するための手続きです。

給与所得者は、毎月受け取っている給料から所得税が天引きされており、勤務先の会社が本人の代わりに納税しています。

しかし、給料から天引きされる額は概算の金額で、正確な所得や所得控除が反映されていないため、本来納税すべき税額と過不足が生じる場合があります。

そこで、毎年年末になった段階で勤務先の会社に所得控除の申告書を提出し、天引きされた所得税の過不足を調整をする年末調整の手続きが行われます。

年末調整が行われることにより、ほとんどの給与所得者は確定申告が不要になりますので、納税手続きの簡略化につながっています。

年末調整が対象になる人とは

まず年末調整が対象になる人はどのような人なのか見ていきましょう。

年の途中に年末調整を行う場合と、12月に年末調整を行う場合の2つに分けて解説します。

年の途中に年末調整を行う場合

年末調整は通常は12月に行われますが、例外として年の途中に年末調整を行う場合があります。

具体的には以下のようなケースは年の途中でも退職したときに年末調整を行います。

- 海外勤務となり日本の居住者でなくなった場合

- 12月分の給料を受け取った後に退職した場合

- パートで給料が年103万円以下で、その年に他の場所から給料を受け取らない場合

- 死亡による退職者

- 著しい心身の障害による退職者(その年に再就職の見込みなし)

このように、その年のうちに別の勤務先で年末調整を行う見込みがない退職者は年の途中で年末調整を行います。

12月に年末調整を行う場合

12月に年末調整を行う対象者は、会社員、パート、アルバイトなどほぼすべての給与所得者です。

具体的には以下のような人が当てはまります。

- 年間を通じて同じ会社に勤務している人

- 年の途中から就職し、年末まで勤務している人

このように、年末の時点で在籍している人は年末調整を行います。

例外として以下のような人は勤務先で年末調整が行われません。

- 給料の収入が2,000万円を超える人

- 災害減免法で所得税の納税猶予を受けている人

年末調整で提出する申告書の種類は何がある?

年末調整で勤務先に提出する申告書は以下の4種類があります。

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 住宅借入金等特別控除申告書

それぞれの何のための申告書なのか、どのようなことを記入するのか見ていきましょう。

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

この申告書に記入することで、基礎控除と配偶者控除、配偶者特別控除、所得金額調整控除の申告を1枚で行うことができます。基礎控除は給与所得者のほとんどが対象なので、基本的に全員がこの書類を提出することになります。

3つの申告書が1枚の用紙にまとめられていますので、自分が対象となる控除の項目のみ記入し、対象外の控除の欄は空欄のまま提出します。たとえば、配偶者控除や所得調整控除を受けない人は、基礎控除の欄だけ記入して提出しましょう。

給与所得者の扶養控除等(異動)申告書

給与所得者の扶養控除等(異動)申告書は主に扶養控除を申告するための書類です。扶養控除の対象となる扶養親族がいる場合に、その人の氏名や生年月日などを記載して申告します。

控除対象となる扶養親族には年齢や所得、同居しているかどうかなど細かい条件がありますので、間違いがないようにしっかりと確認して記入する必要があります。

給与所得者の保険料控除申告書

給与所得者の保険料控除申告書は、各種の保険料の支払いがあったときに記入して提出する書類です。この申告書1枚で以下の控除を申請することができます。

- 社会保険料控除

- 生命保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除

生命保険料控除については、一般的な生命保険だけでなく介護医療保険や個人年金保険料も対象となります。

社会保険料については勤務先で加入する社会保険の自己負担分は給料から天引きされていますのでこの書類に記入する必要はありません。家族の保険料を支払っていたり、勤務先に入社する前に支払っていた保険料がある場合に記入します。

住宅借入金等特別控除申告書

住宅借入金等特別控除申告書は住宅ローン控除の2年目以降を申告するときに提出する書類です。

住宅ローン控除は一定の条件を満たすマイホームの新築や購入、増改築を住宅ローンを契約して行った場合に申請できる控除です。その年の住宅ローンの残高に応じて控除が受けられますので、毎年控除申告書の提出が必要です。

住宅ローン控除の初年度については年末調整では対応できませんので確定申告が必要です。税務署で初年度の申告を終えた後の2年目以降は、この住宅借入金等特別控除申告書に記入して勤務先に提出するだけで申告できます。

パート・アルバイトの方が提出すべき申告書は?

パート・アルバイトで働いている人も給料から所得税が天引きされていますので、会社員と同じように年末調整を行います。家族の扶養に入っている場合でも年末調整が必要なので忘れないよう手続きしましょう。

パート・アルバイトの人も全員提出するのは以下の2つです。

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の扶養控除等(異動)申告書

給与所得者の扶養控除等(異動)申告書についても、この書類でひとり親や寡婦などに該当するかを申告しますので、自分が家族に扶養されている場合でも提出します。

以下は控除の適用を受ける場合に提出します。

- 給与所得者の保険料控除申告書

- 住宅借入金等特別控除申告書

パートやアルバイトの社会保険料とは別に各種の保険料を支払っている場合に提出します。

住宅ローン控除を受けていて2年目以降の場合はパート・アルバイトの勤務先でも年末調整で申告できます。

年末調整に必要な申告書の書き方を紹介します!

年末調整では毎年同じ書類に記入しますが、仕事が忙しい中で行うことも多いため、前の年にどのような手続きをしたかほとんど覚えていないということもあるでしょう。

以下で年末調整に必要な申告書の書き方を見本付きで説明しますので、書類に記入するときの参考にしてください。

「給与所得者の基礎控除申告書」を埋めるための手順を紹介!

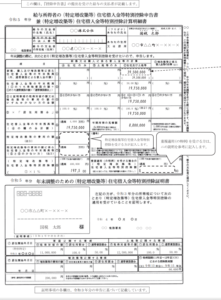

出典:各種申告書・記載例|国税庁

はじめに、「給与所得者の基礎控除申告書」を埋めるための手順を紹介します。

順番に以下の欄に記入していきましょう。

- 「給与所得」の「収入金額」と「所得金額」欄

- 「給与所得以外の所得の合計額」の「所得金額」欄

- 「あなたの本年中の合計所得金額の見積額」欄

- 「控除額の計算」欄を埋め、「基礎控除の額」欄

それぞれどの数字を記入すればよいのか、どのような計算をすればよいのかを以下で解説します。

1.「給与所得」の「収入金額」と「所得金額」欄を埋める

まず、給与所得の収入金額を記入します。源泉徴収票や給与明細を参考にしながら、1年間の合計を記入しましょう。年末調整の段階では12月の給料を受け取っていませんので、見積もり額での記入となります。

ダブルワークなどで複数の会社から給料をもらっている場合は、それぞれの給料を合算して合計額を記入します。

右の所得金額の欄には、給与の収入金額を元に計算した所得金額を記入します。

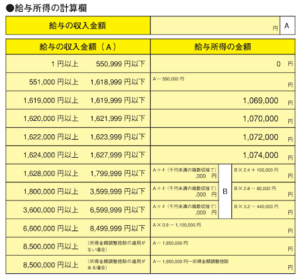

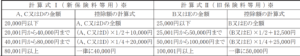

計算方法は給与の収入金額によって変わり、千円未満を切り捨てで記入します。以下に国税庁ホームページから計算表を引用します。

上記の表の計算方法で算出した金額を給与の所得金額の欄に記入しましょう。

2.「給与所得以外の所得の合計額」の「所得金額」欄を埋める

もし給与所得以外に所得がある場合は、すぐ下の「給与所得以外の所得の合計額」欄に記入します。

たとえば、副業をして事業所得や雑所得がある場合や、不動産や株式の投資で利益が出た場合などに記入します。

3.「あなたの本年中の合計所得金額の見積額」欄を埋める。

合計所得金額の見積額とは、給与所得と給与以外の所得を合計した金額です。

電卓を使って2つの数字を足し算して、合計金額を記載しましょう。

4.「控除額の計算」欄を埋め、「基礎控除の額」欄を埋める。

合計所得の金額の見積額を計算したら、下の「控除額の計算」の欄にある表のうち当てはまる項目を探し、左にある四角にチェックを入れます。

区分のA、B、Cに当てはまる場合は、右の区分ⅠにA~Cいずれかを記入します。

判定された控除額を右下の「基礎控除の額」の欄に書き写せば記入完了です。

たとえば、所得の合計が500万円の場合、区分Aで、基礎控除の額は48万円となります。

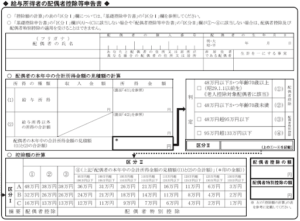

「給与所得者の配偶者控除等申告書」を埋めるための手順を紹介!

出典:各種申告書・記載例|国税庁

次に、給与所得者の配偶者控除等申告書を埋めるための手順を紹介します。

以下の順番に必要事項を記入していきましょう。

- 配偶者情報

- 「配偶者の本年中の合計所得金額の見積額の計算」欄

- 「判定」と「区分Ⅱ」欄

- 「配偶者(特別)控除の額」欄

それぞれの項目を以下で詳しく解説します。

1.配偶者情報を記入する

まず、配偶者の情報として以下の内容を記入します。

- 配偶者の氏名とフリガナ

- 個人番号(マイナンバー)

- 生年月日

配偶者の住所が申告者と違う場合は、配偶者の住所も記入します。

2.「配偶者の本年中の合計所得金額の見積額の計算」欄を埋める

次に、配偶者の今年の所得金額の見積額を記入します。

配偶者の収入が給与所得の場合は、源泉徴収票や給与明細から収入金額を記入し、右の欄に所得金額を記入します。

3.「判定」と「区分Ⅱ」欄を埋める

すぐ右にある「判定」の欄で、さきほど計算した配偶者の所得金額と配偶者の年齢から①〜④の区分を判定します。

「区分Ⅱ」の欄に①から④のいずれかの当てはまる数字を記入しましょう。

4.「配偶者(特別)控除の額」欄を埋める

さきほど判定した配偶者の「区分Ⅱ」と、給与所得者の基礎控除申告書で判定した「区分Ⅰ」から、配偶者控除または配偶者特別控除の控除額が決まります。

申告書の表の中から当てはまるものを見つけて、右の「配偶者控除の額」「配偶者特別控除の額」のいずれかに控除額を記入すれば完了です。

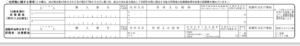

「所得金額調整控除申告書」を埋めるための手順を紹介!

出典:各種申告書・記載例|国税庁

所得金額調整控除申告書は給与所得者の基礎控除申告書の下にある横長の申告書です。

給与が850万円を超える人は、以下の順番で記入していきましょう。

- 要件の欄に該当するものがあればチェックを入れる

- 扶養親族等または特別障害者の欄を埋める

以下でそれぞれ詳しく解説します。

1.「要件」欄の該当項目にチェックを入れる

「要件」欄には所得金額調整控除の対象となる以下の4つの要件が記載されています。

- 申告者自身が特別障害者

- 同一生計配偶者が特別障害者

- 扶養親族が特別障害者

- 扶養親族が年齢23歳未満

上記のうち当てはまるものがあれば、その左にある四角にチェックを入れましょう。

どれかひとつでも当てはまれば控除が適用されますので、複数当てはまる場合でもそのうち1つだけで問題ありません。

2.「☆扶養親族等」または「★特別障害者」を埋める

チェックを入れた要件に応じて、「扶養親族等」または「特別障害者」の欄を埋めます。

「扶養親族等」の欄には、扶養親族の氏名とフリガナ、個人番号、住所が異なる場合は住所を記入します。

「特別障害者」の欄には、障害の状態や、障害者手帳の種類や交付年月日を記入します。

特別障害者に当てはまる人が「扶養控除申告書」に記載している人と同じ場合は、「扶養控除等申告書のとおり」の左にある四角にチェックを入れるだけで記入完了となります。

「給与所得者の扶養控除等(異動)申告書」を埋めるための手順を紹介!

2024bun_01

出典:各種申告書・記載例|国税庁

次に、給与所得者の扶養控除等(異動)申告書を埋めるための手順を紹介します。

以下の順番に記入していきましょう。

- 基本情報の記入

- 「A 源泉控除対象配偶者」欄

- 「B 控除対象扶養親族」

- 「C 障害者、寡婦、ひとり親又は勤労学生」欄

- 「D 他の所得者が控除を受ける扶養親族等」欄

- 「住民税に関する事項」欄

この申告書では、配偶者や扶養親族がいない場合でも基本情報の記入が必要です。

以下でそれぞれの項目を詳しく見ていきましょう。

1.基本情報を記入する

左側にある給与の支払者の名称、法人番号、所在地の3つは、勤務先が埋めますので記入不要です。

その右にある欄に、申告者自身について以下の内容を記入していきましょう。

- 氏名とフリガナ

- 個人番号(マイナンバー)

- 住所

- 生年月日

- 世帯主の氏名と続柄

- 配偶者の有無

自身が世帯主の場合は、世帯主の氏名には自分の氏名を記入し、続柄に「本人」と記入します。

「従たる給与についての扶養控除等申告書の提出」の欄は、2か所以上から給料を受け取っている場合で、年末調整をする会社ではない別の会社で扶養控除等申告書を提出している場合に、◯印を記入します。

2.「A 源泉控除対象配偶者」欄を埋める

まずは「主たる給与から控除を受ける」の中にある「A 源泉控除対象配偶者」の欄を埋めていきましょう。配偶者がいない場合はこの欄は記入不要です。

配偶者控除または配偶者特別控除の対象となる配偶者がいる場合に、配偶者の氏名とフリガナ、個人番号、生年月日、所得の見積額、住所が違う場合は住所を記入します。

源泉控除対象配偶者は以下の条件に当てはまる配偶者のことです。

- 申告者の合計所得が900万円以下

- 配偶者が申告者と同一生計

- 配偶者の所得が95万円以下

- 青色事業専従者として給与を受け取っていない

- 白色事業専従者ではない

上記の条件に当てはまるときは、この欄と配偶者控除申告書を提出することで配偶者控除または配偶者特別控除が適用できます。

3.「B 控除対象扶養親族」欄を埋める

次に「B 控除対象扶養親族」の欄を埋めていきましょう。扶養している親族がいない人はこの欄は記入不要です。

対象の扶養親族について、氏名とフリガナ、個人番号、生年月日、所得の見積額、住所が違う場合は住所を記入します。

扶養親族が同居老親等や特定扶養親族に該当する場合はチェックを入れます。特定扶養親族とは年齢が19歳以上〜23歳未満の扶養親族のことです。

扶養親族が非居住者の場合、扶養控除の対象となるには特定の年齢であることや留学していることなど条件がありますので、当てはまるところにチェックを入れます。

これらの条件に当てはまっているかどうかは、年末調整をする日の時点での状況で判断して記入しましょう。

4.「C 障害者、寡婦、ひとり親又は勤労学生」欄を埋める

この欄の左側には、申告者自身や配偶者、扶養親族が障害者である場合は障害者にチェックを入れて、該当する人数などを記入します。

次に、申告者自身がひとり親、寡婦、勤労学生に当てはまる場合は、その項目にチェックを入れます。

右の欄には障害者に当てはまる事実について、障害者の氏名や状態、障害者手帳の発行年月日などを記入します。申告者本人が勤労学生の場合は、その事実について記入します。

5.「D 他の所得者が控除を受ける扶養親族等」欄を埋める

同じ世帯の中で収入が発生して所得税を納税している人が複数人いる場合は、扶養控除はどの人の納税額から控除を受けるか選べます。

たとえば、配偶者にも所得があり、配偶者の年末調整や確定申告で扶養控除を申請している場合は、その親族は自身の控除対象の扶養親族とはしないため、この欄に記入します。

6.「住民税に関する事項」欄を埋める

出典:各種申告書・記載例|国税庁

一番下にある住民税に関する事項は、所得税には影響しませんが、住民税での控除の申請をするために記入します。

まず、16歳未満の扶養親族がいる場合は以下を記入します。

- 氏名とフリガナ

- 個人番号

- 生年月日

- 住所

- 控除対象外国外扶養親族に当てはまるかどうか

- 所得

- 異動月日と事由

複数人いる場合はそれぞれについて記入します。

配偶者や扶養親族に退職手当などの退職所得が発生しているときは、その人について以下の内容を記入します。

- 氏名とフリガナ

- 個人番号

- 生年月日

- 対象の配偶者や扶養親族が非居住者の場合は該当する場所にチェックを入れる

- 対象の配偶者や扶養親族が障害者の場合は該当する場所にチェックを入れる

- 所得(退職所得を除いた額)

- 異動月日と事由

- 寡婦またはひとり親に当てはまるかどうか

以上を記入することで、住民税での控除の申告漏れを防ぐことができます。

「給与所得者の保険料控除申告書」を埋めるための手順を紹介!

2023bun_04出典:各種申告書・記載例|国税庁

続いて給与所得者の保険料控除申告書を埋める手順を紹介します。

左上から以下の項目を順番に記入しましょう。

- 「生命保険料控除」の「一般の生命保険料」欄

- 「生命保険料控除」の「介護医療保険料」欄

- 「生命保険料控除」の「個人年金保険料」

- 「地震保険料控除」欄

- 「社会保険料控除」欄

- 「小規模企業共済等掛金控除」欄

加入している保険が多いほど記入する項目も増えますが、ひとつずつ順番に埋めていきましょう。

1.「生命保険料控除」の「一般の生命保険料」欄を埋める

一般の生命保険料の項目では、生命保険料の支払先や支払金額を記入し、控除額の計算を行います。

まず加入している生命保険について以下の項目を記入しましょう。

- 保険会社の名称

- 保険の種類

- 保険期間

- 契約者と保険金の受取人

- 新・旧の区分

- 支払った保険料の金額(a)

保険契約の新・旧は以下のように分かれています。

| 新契約(新生命保険料) | 旧契約(旧生命保険料) |

| 平成24年1月1日以降の契約 | 平成23年12月31日以前の契約 |

記入できたら、新契約・旧契約ごとに支払った保険料(a)を合算して、合計額を「A」と「B」を記入します。新保険料の合計が「A」、旧保険料の合計が「B」です。

この保険料の合計額「A」「B」をもとに、決められた計算式に従って控除額を計算し、記入します。

控除額の計算は以下の表を使います。

出典:各種申告書・記載例|国税庁

この計算式は保険料控除申告書の下部に記載されていますので、申告書を見ながら簡単に計算できます。

計算式は支払った保険料の合計金額によって変わりますので、当てはまる項目を見つけて計算を行いましょう。計算式の中にあるC〜Eは介護医療保険料や個人年金保険料の計算で使いますので、ここでは無視してAとBのみで当てはまる項目を探しましょう。

計算式Ⅰは新保険料(A)に対応しており、計算結果を①の欄に記入します。計算式Ⅱは旧保険料(B)に対応しており、計算結果を②の欄に記入します。

①と②が記入できたら、この2つの金額を足し算した合計金額を③に記入します。

最終的な控除額は②と③のいずれか大きい金額となります。②と③を比較して大きい側の金額を「イ」に記入すれば完了です。

2.「生命保険料控除」の「介護医療保険料」欄を埋める

介護医療保険料についても、一般の生命保険料と同じように記入していきます。

介護医療保険料については新契約と旧契約の区別がありませんので、控除額の計算がしやすくなっています。

まず契約している保険について以下の項目を記入していきます。

- 保険会社の名称

- 保険の種類

- 保険期間

- 契約者と保険金の受取人

- 支払った保険料の金額(a)

複数契約している場合はそれぞれ記入していき、支払った金額(a)の合計金額を「C」に記入します。

次に、上記の「一般の生命保険料」で使用したものと同じ計算式の表にある、「計算式Ⅰ」を使い、控除額の計算を行います。支払った保険料の合計額に応じて4種類の計算式から当てはまるものを選んで計算を行いましょう。

計算された金額を「ロ」の欄に記入すれば完了です。

3.「生命保険料控除」の「個人年金保険料」欄を埋める

個人年金保険の契約がある場合は、個人年金保険料の欄に記入を行います。

記入方法や控除額の計算方法、使用する計算式は、上記の「一般の生命保険料」と同じです。

まず契約している個人年金保険の詳細と支払額を記入し、新契約と旧契約に分けてそれぞれ合計金額を記入します。次に、申告書に記載されている計算式に当てはめて控除額「ハ」を計算します。

最後に、一般の生命保険料の「イ」と、介護保険料の「ロ」と、個人年金保険料の「ハ」の金額を合計して、生命保険料控除額を記入します。

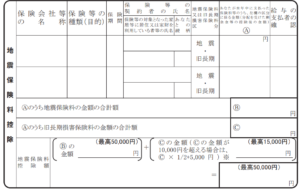

4.「地震保険料控除」欄を埋める

出典:各種申告書・記載例|国税庁

地震保険の契約をしている人は、申告書の右上にある「地震保険料控除」の欄を埋めていきましょう。

地震保険契約について以下の内容を記入していきます。

- 保険会社の名称

- 保険の種類

- 保険期間

- 契約者

- 保険対象の家に住んでいる人の氏名と続柄

- 地震保険料と旧長期損害保険料の区分

- 支払った保険料の金額

地震保険については、地震保険料と旧長期損害保険料に分かれており、それぞれ控除額の計算方法が違います。

支払った保険料のうち、地震保険料に当てはまる契約の支払額を合計して「B」の欄に記入します。同様に、旧長期損害保険料に当てはまる契約の支払額を合計して「C」の欄に記入します。

最後に、申告書に記載されている控除額の計算方法に従って地震保険料の控除額を記入します。

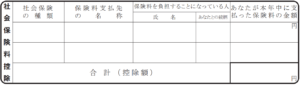

5.「社会保険料控除」欄を埋める

出典:各種申告書・記載例|国税庁

社会保険料控除の欄は、勤務先で加入している社会保険以外の社会保険の支払いを行った場合に記入します。

社会保険料控除では、その年に支払った金額がそのまま控除額になりますので、申告書には加入している社会保険の詳細と、支払った金額、その合計額を記入します。

まず加入している社会保険の詳細として以下の内容を記入していきます。

- 社会保険の種類

- 保険料の支払い先の名称

- 保険料を負担することになっている人の氏名

- 支払った金額

最後に、支払った保険料の金額をすべて合計して「合計(控除額)」の欄に記入すれば完了です。

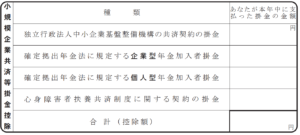

6.「小規模企業共済等掛金控除」欄を埋める

出典:各種申告書・記載例|国税庁

「小規模企業共済等掛金控除」欄は、その年に特定の共済契約などの掛金の支払いがあった場合に、該当する場所に支払った金額を記入します。

上記の画像で引用したとおり4種類の掛金が控除の対象となります。

掛金を支払った先から受け取った証明書に記載の金額を記入しましょう。最後に4つの合計金額を記入すれば完了です。

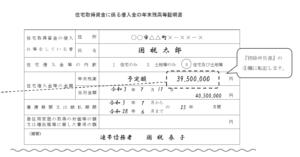

「住宅借入金等特別控除申告書」を埋めるための手順を紹介!

出典:給与所得者の(特定増改築等)住宅借入金等特別控除申告書|国税庁

住宅ローンの申告を行うための住宅借入金等特別控除申告書を埋める手順を紹介します。

以下の順番に記入していきましょう。

- 基本情報

- 「新築、購入及び増改築等に係る住宅借入金等の年末残高(①)」欄

- 「住宅借入金等の年末残高(②)」欄

- 「②と証明事項の取得対価の額又は増改築等の費用の額のいずれか少ない方の金額(③)」欄

- その他の項目

以下でそれぞれ順番に解説していきます。

1.基本情報を記入する

まず、基本情報として以下の内容を記入していきましょう。

- 勤務先の名称と所在地

- 申告者の氏名とフリガナ

- 申告者の住所

法人番号については勤務先が記入しますので調べて書く必要はありません。

2.「新築、購入及び増改築等に係る住宅借入金等の年末残高(①)」欄を埋める

ここからは、住宅ローンの契約を行った金融機関から発行された年末残高証明書に記載された内容をもとに埋めていきます。

以下が残高証明書の見本です。

出典:給与所得者の(特定増改築等)住宅借入金等特別控除申告書|国税庁

残高の金額を記載する欄として「住宅のみ」「土地等のみ」「住宅及び土地等」の3種類があり、いずれか1つが当てはまります。どの欄に記入すべきかを年末残高証明書の「住宅借入金等の内訳」の欄から判断します。

残高証明書の「住宅借入金等の金額」の年末残高の金額を、「新築、購入及び増改築等に係る住宅借入金等の年末残高(①)」の欄に記入します。

3.「住宅借入金等の年末残高(②)」欄を埋める

「住宅借入金等の年末残高(②)」欄には、①に記入した借入残高のうち、以下の金額がいくらなのかを記入します。

- 単独債務での借入残高 + 連帯債務での借入残高 × 自分の負担割合

さらに、自分の負担割合を金額の上のカッコ内に何%なのか記入します。

4.「②と証明事項の取得対価の額又は増改築等の費用の額のいずれか少ない方の金額(③)」欄を埋める

上記で計算して記入した住宅借入金等の年末残高②の金額と、以下の金額とを比較して、いずれか少ない方の額を③の欄に記入します。

- 「ロ」家屋の取得対価の額

- 「ホ」土地等の取得対価の額

- 「リ」増改築等の費用の額

5.残りの欄を埋める

引き続き④〜⑧までの欄を埋めていきましょう。

④の「居住用割合」は、③の金額に居住用と仕事用などの割合を掛けた金額を記入します。自宅として住むためのみに使い、仕事用には使わない場合は100%となり、③と同額を記入します。

⑤の「住宅借入金等の年末残高等」は、④の金額をそのまま記入します。ただし、最高額の4,000万円を超える場合は4,000万円と記入します。

⑥の「特定増改築等の費用の額」と⑦の「特定増改築等の費用の額に係る住宅借入金等の年末残高等」は、特定増改築等住宅借入金等特別控除のための項目です。この控除を申請しない場合は空欄にします。

対象となる場合は、特定増改築等の費用を⑥に記入します。次に、⑤と⑥のうち小さい方の金額を⑦に記入します。

⑧の(特定増改築等)住宅借入金等特別控除額は、⑤の金額の1%に相当する金額を記入します。

年末調整を行う上で注意したいポイントとは?

実際に年末調整の手続きを行う際に注意したい主なポイントは以下の3つです。

- 提出前に記入漏れや申告漏れがないかチェックする

- 提出期限を守る

- 制度改正について調べておく

- 配偶者や扶養家族の所得金額に注意

それぞれ具体的にどのように対策すればよいのか解説します。

記入漏れ・申告漏れがないか要チェック!

年末調整の申告書類で記入漏れや申告漏れがあると、納税額が正しく計算されず、追加で税金を支払ったり、還付を受けられなかったりする可能性があります。見落としや記入漏れがないよう、提出前にもう一度見直して確認するようにしましょう。

申告書には保険料控除の支払額や配偶者の所得など、自分で金額を計算して記入する項目がいくつかありますので計算ミスにも要注意です。

もし提出後にミスや記入漏れが見つかった場合は、できるだけ早く担当者に報告しましょう。早めに対処すれば勤務先の社内で修正できる可能性もあります。

提出期限を守る

申告書類の記入と提出は決められた期限を守って遅れないよう注意が必要です。

勤務先の会社は従業員の年末調整を行う義務がありますが、会社が行う手続きの期限が翌年の1月31日までと決まっています。書類の提出期限に遅れてしまうと社内の処理が間に合わなくなり、適切な納税や還付が行われなくなる可能性があります。

制度改正点を把握しておく

制度改正によって各種控除の控除額や適用条件が変更されることがあります。事前に改正点を把握しておいて、正しく書類の記入を行いましょう。

制度改正があったにもかかわらず、以前の条件を前提に申告すると控除の申告内容に誤りが生じる可能性があります。担当者から指摘されて書き直しになったり、自分で確定申告をして修正することになる場合もあります。

不明点があれば勤務先の担当者に確認し、最新情報をもとに正しく書類の記入を行うようにしましょう。

配偶者控除や扶養家族控除を受けられる所得を超えないようにする

年末調整では配偶者控除等申告書と扶養控除等(異動)申告書を提出することで、配偶者控除と扶養控除の適用を受けることができます。

ただし、これらの控除を受けるには配偶者や扶養家族の所得金額に制限があります。

上限となる所得金額は以下のとおりです。

| 給与収入の場合 | その他の所得の場合 | |

| 配偶者控除、扶養控除を受けるための、配偶者または扶養親族の収入や所得の上限 | 給与の収入が 103万円まで |

所得が 48万円まで |

配偶者や扶養親族の収入がパートなどでの給料の場合、給与所得控除額の55万円を差し引いた後の所得が48万円を超えなければ控除を適用できます。そのため、給与の収入額が103万円以下なら控除が適用可能となります。

事業所得や雑所得など給与所得以外の場合は、経費を差し引いた後の所得が48万円を超えなければ控除の対象となります。

転職した人はどのように前職分を合算して年末調整を行えばいい?

年の途中で転職した人は、転職後に年末に在籍している会社で年末調整を行います。すでに退職している前職での給与なども含めて、1年分を合算して申告を行います。

手続き方法としては、前職の会社から発行された源泉徴収票を新しい会社の担当者に提出します。配布される年末調整書類には、前職での給料と転職先での給料を合算した所得金額を計算して記入します。

子供の学生年金を親が払う時の年末調整の書き方とは?

20歳以上になった子供の国民年金を親が支払っていることもあるでしょう。

この場合は、子供の年金の支払い額も親の社会保険料控除に含めることができます。子供の分もあわせて年末調整で申告することで、親の税金の負担を軽減できます。子供が一人暮らしをしていても、子供の生活費や学費を親が払っていて同一生計ならば控除に含めることができます。

手続き方法としては、年末調整の保険料控除申告書の中にある「社会保険料控除欄」で子供の年金の支払先や支払額を記入します。

まとめ

この記事では年末調整の手続き方法について、申告書の書き方を中心に解説しました。

年末調整は給料を受け取っている会社員やアルバイト、パートの人はほぼ全員が対象となる手続きです。

基本的な流れは、勤務先の担当者から3〜4種類の所得控除申告書が配布されますので、記入して提出することで各種控除の申告ができます。申告書類には様々な記入欄がありますが、自分が申請する所得控除の項目だけ記入して、関係のない項目は空欄のまま提出しましょう。

受けられる所得控除を確実に受けるために、書類の記入漏れに注意しつつ、提出期限に遅れないよう気を付けましょう。

年末調整の申告書類の書き方は把握できましたでしょうか?ぜひこの記事でお伝えしたことを参考にしていただき、ミスなく確実に年末調整の手続きを行ってください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。