会社員として働きながら、ダブルワークで個人事業主・フリーランスとして働きたいと考えている人は多いでしょう。

ダブルワークを行えば自由な時間を活かして収入アップやスキルアップに繋げることができます。

しかし、ダブルワークの働き方として個人事業主という選択にはどのようなメリットがあるのか、デメリットはないのかという疑問もあると思います。また、個人事業主になるための手続きや、個人事業主が雇用保険に入る方法も気になるところです。

この記事では、ダブルワークをするときに個人事業主になるメリット・デメリット、個人事業主として開業する手続きなどを詳しく解説します。個人事業主が雇用保険に入る方法についても分かりやすく解説しますので、ぜひ参考にしてください。

ダブルワークのパターンって?

本業が会社員の場合のダブルワークのときは、副業としてアルバイトを行ったり、個人事業主として事業を始めたり、本業とは違う会社で勤めるというパターンが一般的です。

会社員のダブルワーク時は基本的に本業の方の会社で雇用保険に加入します。

個人事業主のダブルワークには、アルバイトとして働くことや副業で会社に勤めることが考えられます。

ダブルワークをするうえで個人事業主であり、会社員またはアルバイトとなるケースを見ていきましょう。

そもそも個人事業主とは

はじめに、個人事業主とは何なのか確認しておきましょう。

会社などの法人としてではなく個人で事業を営んでいる人です。

具体的には法人を作らず個人で営利目的の業務を反復継続的に行い、税務署に開業届を出した人のことを指します。

一方で、会社などの法人を設立して「法人成り」をした人は、個人事業主ではありません。

事業主には個人か法人かのどちらかしかありませんので、法人を設立するとその時点から個人事業主ではなくなります。

同じ業務を同じ規模で行っていても、法人化しているかどうかによって変わります。

ダブルワーク時に個人事業主になるメリットとは

それでは、ダブルワークをするときに個人事業主として働くと、どのようなメリットがあるのか見ていきましょう。

以下のように、キャリアアップや税金など、さまざまなメリットがあります。

独立・起業の予行練習や足掛かりにできる

ダブルワークで個人事業主をすることで、独立や企業をすることを想定した練習や足掛かりにできるというメリットがあります。

↓

受注

↓

取引の記録や経費の支出管理などを自分で行う

以上のような作業は独立・起業をしたときも基本的にやることは同じです。

安定した本業の収入がある状態で独立・起業の予行練習ができると貴重な経験になるでしょう。

また、会社員と個人事業主をダブルワークで両立しながら独立・起業のタイミングを待てるのもメリットです。

副業として事業を行うことでリスクを分散しながら、副業が上手くいった段階で独立するという判断もできるでしょう。

必要経費を計上できる

個人事業主の所得の計算では、事業の売上などの収入から、その収入を得るために支出した経費を引きます。

仕事用の物を購入したり、仕事の用事で出費があったときなどは、その領収証を保管しておけば経費にできるのがメリットです。

会社員の場合は、通勤や仕事で移動するときの交通費などは会社に申請することで支給を受けることができます。

これはもともと会社が支払うものを立て替え払いしているだけなので、税金の控除にすることはできません。ダブルワークで個人事業主をすれば、その年の所得全体から経費の金額を控除できるようになります。

また、仕事用とプライベート用を兼用している場合は、その費用のうち仕事用の部分のみを経費にするということもできます。

会社員ではこのようなことはできませんので、個人事業主のメリットと言えるでしょう。

・会社員と個人事業主の経費

会社員は経費にできないから、個人事業主よりも損をしているってこと?

会社員は仕事で使った交通費などの出費は、会社が前払いするか、請求すると戻ってくるよ!

だから、実質出費はゼロってことだ!

じゃあ、個人事業主は出費ばかり増えてかわいそうだね…

個人事業主は仕事のために使ったお金を収入から差し引くことができるから、税金が安くなったり、

実費になるってことはないんだよ!

副業の損失や赤字の繰り越しができる

個人事業主としての所得を青色申告で申告する場合は、副業の損失や赤字を繰越できるのもメリットです。

収入金額よりも経費の金額のほうが高くなり、所得がマイナスになった状態のことです。

事業で赤字が出ると、翌年から最長3年間にわたって将来の所得と相殺することができます。

その結果、将来の赤字にならなかった年度の税金が安くなります。万が一ダブルワークで思うように収入が入らないことがあっても無駄になりません。

雑所得は赤字の繰り越しができませんので、個人事業主となる大きなメリットです。

ただし、開業届や青色申告の承認手続きが済んでいない場合は赤字の繰り越しができませんので注意しましょう。

副業が赤字でも本業の所得と損益通算できる

個人事業主の副業が赤字になった場合は、その年の他の所得と損益通算できるというメリットもあります。

収入より経費のほうが大きくなりマイナスになった所得を、別の所得と相殺できる仕組みのことです。

損益通算した後の合計の所得金額は住民税の計算のもとにもなりますので、損益通算して所得が下がれば住民税も安くなります。

ダブルワークで個人事業主をするときは事業以外にも何らかの所得が発生していますので、その所得と副業の赤字を通算できるのは大きなメリットになるでしょう。

青色申告特別控除が使える

個人事業主は条件を満たせば青色申告特別控除が使えます。

税務署に開業届と青色申告の申請書を出すことで、事業で得た所得から最大65万円の控除を受けることができます。

雑所得などの白色申告と比べて所得税と住民税が安くなるのがメリットです。

青色申告を選択するには帳簿の記帳方法などで条件がありますが、会計ソフトなどを利用することで専門知識がなくても対応できます。

もちろんダブルワークで個人事業主をする場合も、青色申告を選択できますので、副業の収入が大きい人や長期的に副業を行うなら個人事業主として開業すると大きなメリットがあります。

青色申告の手続きについては、この記事の後の項目で詳しく説明しますのでぜひ参考にしてください。

ダブルワークしても社会保険料は変わらない

個人事業主でダブルワークをすれば社会保険料が変わらないというメリットもあります。個人事業主は労働者ではないため社会保険の加入の義務がないからです。

本業で会社員として働いている場合は勤務先で社会保険に加入することになり、保険料は給料から天引きされています。

この状態でダブルワークとして個人事業主の仕事をしても、個人事業主は社会保険に新たに加入する必要はないため、社会保険料の負担も変わりません。

一方で、アルバイトやパートでダブルワークをすると保険料が上がる場合があります。

本業の会社と副業の会社の両方で社会保険に加入すると、両方の給料から保険料が天引きされてしまうからです。

これを防ぐには副業のアルバイトなどの勤務時間を減らすしかありませんので、ダブルワークの収入額に制約ができます。

個人事業主でダブルワークをすれば、副業の収入が大きくなっても社会保険料が変わらないのがメリットです。

ダブルワーク時に個人事業主になるデメリットとは

一方で、ダブルワークで個人事業主として働くことでいくつかデメリットも考えられます。メリットとデメリットの両方を知り、自分に合った働き方と言えるか考えてみましょう。

失業保険がもらえなくなる

個人事業主になるデメリットとして、本業の会社を退職しても失業保険がもらえなくなるということがあります。

仕事を退職して次の仕事が見つかるまでの期間や、病気や怪我などで働けなくなったときに支給される手当てのことです。

・再就職手当(就職促進給付)

・教育訓練給付金

・高年齢雇用継続給付

・育児休業給付金

・介護休業給付金

この制度は働く意欲があるのに事情があって働けない人の再就職を支援するためのものです。

個人事業主として開業している人は、会社やアルバイトなどをを退職した時に失業したという認定を受けることができず、受給資格を満たせなくなります。

もし、失業保険を受給したい場合は、退職するタイミングで個人事業も廃業する必要があります。

ダブルワーク時に個人事業主になると青色申告を選択できるなどのメリットがありますが、雇用保険は受け取れなくなる可能性が高いということに注意が必要です。

税金の負担が大きくなる

個人事業主としての収入が大きくなると税金の負担が大きくなるのもデメリットです。

個人の所得税は累進課税なので、所得金額が増えれば増えるほど税率が高くなっていきます。所得税の最低の税率は5%ですが、所得が増えていくと最大で45%まで税率が上がります。

これは会社員の給与所得も同じなので、ダブルワークで収入が増えるにつれて納税額も大きくなっていきます。

一方で、法人の場合は所得が増えても法人税の税率は基本的に変わりません。

稼ぐ金額が大きくなると、累進課税の個人事業主は不利になります。個人事業主としての稼ぎが大きくなってきたら、法人成りを検討するのもひとつの方法です。

青色申告の手続きに手間がかかる

青色申告の手続きは白色申告よりも複雑なため、手間や時間がかかるというデメリットもあります。

青色申告で確定申告をするためには、税務署であらかじめ「青色申告承認申請書」を出しておく必要があります。

ダブルワークで忙しい中で税務署での手続きは大変だと感じてしまうこともあるでしょう。また、普段の取引の正確な記帳も行う必要があります。

複式簿記で記帳することが条件なので、ある程度の知識が必要で単純な簿記と比べると手間がかかります。

副業の稼ぎが少ないうちは、手間がかからない白色申告の方が仕事に集中できるということもあるかもしれません。

ダブルワークで時間の余裕がなかったり、会計の知識がないという人は、「Freee」のような会計ソフトの利用も検討してみるとよいでしょう。

ダブルワーク時に個人事業主として開業する流れは?

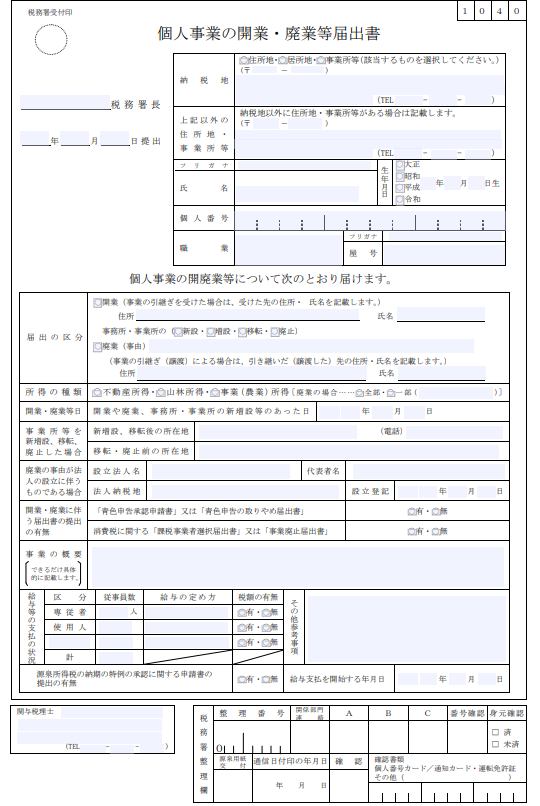

ここからは、ダブルワーク時に個人事業主として開業するための流れを見ていきましょう。個人事業主になるために必要な手続きは、主に「開業届」と「青色申告承認申請書」の2つです。

1.開業届を入手する

開業届の正式名称は「個人事業の開業・廃業届出書」となり、税務署に行けば備え付けの用紙を入手できます。

また、国税庁のホームページでダウンロードしたものをプリントアウトしたり、「開業Free」などのソフトを使って入手することもできます。

開業届には氏名や住所の他に事業内容や所得の種類、青色申告を選択するかどうかなどを記入します。

1枚だけの簡単な届出書なので、すぐに記入することができるでしょう。

2.開業届を税務署に提出する

記入が完了した開業届の提出先は、住んでいる地域を管轄する税務署です。提出方法は以下の3種類がありますので、希望する方法を選びましょう。

- 税務署の窓口で手渡しする

- 税務署に郵送する

- e-Taxで提出する

開業届を税務署で入手した場合はその場で記入して提出することもできます。後日記入する場合や、国税庁ホームページからダウンロードした場合は、郵送で提出するとよいでしょう。

e-Taxの仕組みを利用して自宅からオンラインで開業届を提出することもできます。

3.青色申告承認申請書を提出する

個人事業主として確定申告をするときに青色申告を選択する場合は、開業届を提出するときに青色申告承認申請書も同時に出すとよいでしょう。

青色申告の申請用紙は開業届と同じ方法で入手できます。

青色申告承認申請書の提出期限は個人事業主としての開業日から2ヶ月以内です。ただし、提出が3月15日を超えると、次回の確定申告から青色申告が適用となりますので注意してください。

個人事業主が雇用保険に入るには

本業が個人事業主・フリーランスの人も、ダブルワークをすれば雇用保険に入ることができます。以下で個人事業主が雇用保険に入る方法を解説しますので、参考にしてください。

個人事業主しながら、ダブルワークでアルバイトをする

個人事業主をしながらダブルワークでアルバイトをすれば、アルバイト先の会社で手続きをして雇用保険に加入できます。

アルバイトで雇用保険に加入するための条件は以下の2つです。

- 労働時間が週20時間以上

- 31日以上の雇用が見込まれている

週5日のアルバイトの場合、1日の勤務時間が平均4時間を超えるなら雇用保険の対象となります。条件に当てはまる場合は希望するかどうかに関わらず加入することが原則です。

雇用保険の手続きはハローワークが管轄しています。

アルバイトのダブルワークは、短時間勤務をしたり勤務曜日を柔軟に選んだりできるところがメリットです。個人事業主との両立もしやすいでしょう。

Q&A~事業主の皆様へ~|厚生労働省

会社員になり、ダブルワークとして個人事業主をする

個人事業主と会社員を両立できる場合は、正社員として就職することで雇用保険に加入できます。

正社員は上記で記載した雇用保険に加入する条件を満たすことがほぼ間違いありませんので、正社員として採用された時点で雇用保険も加入する前提となります。

正社員で働きながらダブルワークとして個人事業主をすれば収入も安定しますし、万が一働けなくなったときも失業保険を受け取ることができて安心です。

ただし、正社員の仕事はアルバイトと比べて責任が大きく、勤務時間も長くなりがちなので注意が必要です。ダブルワークの両立が難しくなった場合に、個人事業主の仕事を減らすことができるか検討してみましょう。

ダブルワークしている個人事業主の確定申告の仕方とは

ここからは、ダブルワークをしている個人事業主の確定申告の仕方について見ていきましょう。

個人事業主の確定申告では、経費の計上と正しい所得額の計算が重要なポイントとなります。

1.確定申告書を作成する

確定申告では原則として2月16日から3月15日までの期間に前年分の所得を申告します。

個人事業主の確定申告では以下の書類が必要です。

- 確定申告書

- 青色申告申告決算書または収支内訳書

- 本人確認書類のコピー

- 各種控除のための証明書

確定申告の作成は「Freee会計」などの会計ソフトを利用したり、国税庁の確定申告書作成コーナーを利用するのがおすすめです。

青色申告を選択する場合は「青色申告申告決算書」、白色申告の場合は「収支内訳書」のどちらかを選んで提出しましょう。

また、確定申告書にはマイナンバーを記載しますので、それにともないマイナンバーカードや免許証などの本人確認書類が必要となります。

必要に応じて医療費などの支出があったことを証明できる書類を準備しましょう。

なお、アルバイトなどの給与の源泉徴収票は不要です。

2.確定申告書を提出する

確定申告書と添付書類が準備できたら税務署に提出しましょう。申告書の提出方法は以下の3つがあります。

- 税務署の窓口で手渡しする

- 税務署に郵送する

- e-Taxで申告する

管轄の税務署の場所は国税庁のホームページで検索することができます。

e-Taxとは自宅からオンラインで確定申告ができる仕組みのことで、ダブルワークの個人事業主でも利用できます。

マイナンバーカードの読み取りに対応したスマホかパソコン用カードリーダーが必要ですが、対応機器を持っているなら簡単に申告できるためおすすめの方法です。

開業届を出すタイミングの目安とは

ダブルワークで個人事業主をするときに、開業届を出すタイミングの目安について見ていきましょう。

・本業として個人事業主をしている場合

月20万円以上の収入が見込めるようになったタイミングがおすすめです。

開業届を出すことで青色申告が選択できるようになりますので、最大65万円の特別控除を受けられるようになります。

・会社員が本業で、副業として個人事業主をしている場合

その段階では開業届を出す必要はありません。

その後、会社員をやめて個人事業主を本業として独立・企業することになり、まとまった収入が見込めるようになってから開業届を出すとよいでしょう。

開業届を出すと失業保険を受け取れなくなりますので注意してください。

事業用の口座は用意した方がいい?

個人事業主として開業する場合でも、事業用の口座は必須ではありません。

個人名義の口座で問題ありませんし、これまで使っていたプライベートの口座をそのまま使うこともできます。

しかし、個人事業主として本格的に収入が発生するなら、新しく事業用口座を用意すると収支管理や経費の計算がしやすくなるでしょう。

事業用口座からの支出はすべて経費であることがはっきり分かりますので、確定申告のときに判断に迷ったりミスをしたりするリスクが減ります。

また、開業届で決めた屋号を事業用口座の名義にすることもできます。

「屋号+氏名」名義の口座を使用することで、取引先や融資を受ける金融機関から信用を得られやすくなるメリットも期待できるでしょう。

まとめ

この記事ではダブルワークで個人事業主になるメリットやデメリット、雇用保険に入る方法、確定申告や青色申告について解説しました。

ダブルワークで個人事業主になり、青色申告を選択すれば最大65万円の所得控除など税金に関して大きなメリットがあります。また、将来的に独立・起業することに興味がある人は、副業で個人事業主をしておくことで予行練習ができるのもメリットです。

また、ダブルワークで会社員またはアルバイトの仕事をして週20時間以上働くことで、個人事業主をしながら雇用保険に入ることもできます。

ダブルワークで個人事業主になるメリットやデメリットなどの理解は深まりましたでしょうか?ぜひこの記事で解説したことを参考にしていただき、ダブルワークの働き方について考えてみてください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。