確定申告でふるさと納税を申請する際の方法についてご紹介。

特産品が比較的安い金額で手に入るだけではなく、所得税・住民税の節税対策としても利用できる人気の高い制度です。

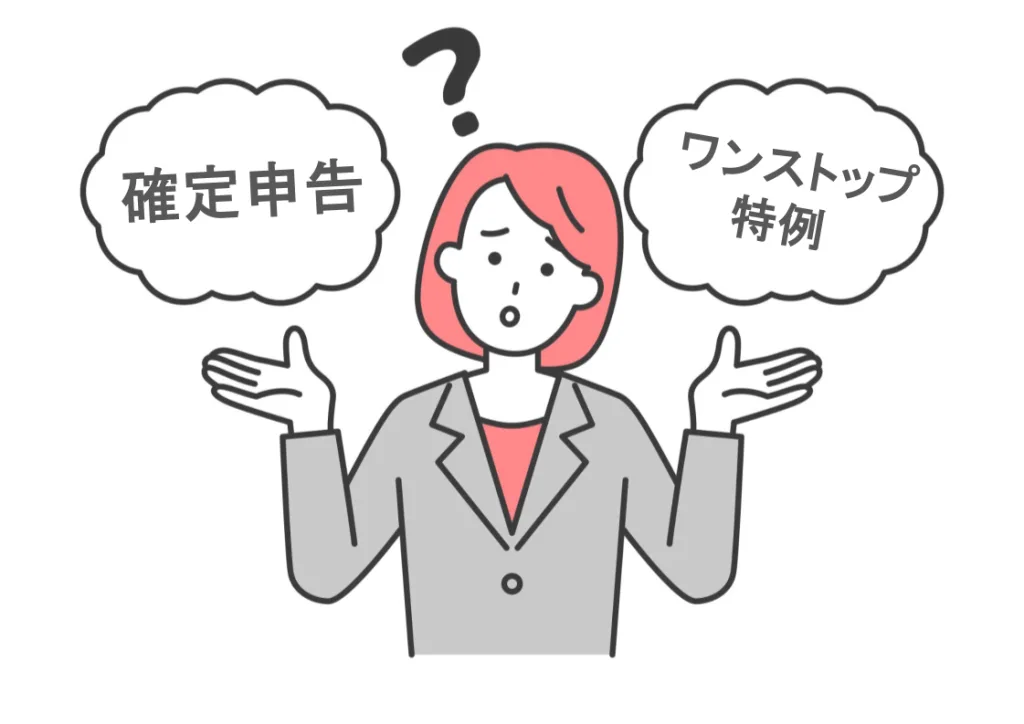

しかし確定申告で申請する際には「やり方がわからない」「ワンストップ特例制度との違いが不明」など疑問を感じている人もいるでしょう。

本記事では、確定申告でふるさと納税を申請する際の方法や対象者などを紹介します。確定申告書の作成方法についても触れるので、ぜひ参考にしてください。

確定申告とは

そもそも確定申告とはどのような手続きなのか、疑問を感じている人もいるでしょう。国税庁では確定申告の説明として、以下のような点をあげています。

・対象期間に生じた所得額とそれに対する所得税額を計算

・源泉徴収および予定納税額がある場合は過不足を清算

確定申告の対象期間は、原則として1月1日~12月31日までの1年間です。この期間に生じた年間総所得額およびそれに対して発生する所得税の納税額を計算して、管轄する税務署に申告します。

確定申告の対象者

確定申告の対象期間は1月1日~12月31日ですが、この期間に収入があったからといって確定申告が必要になるとは限りません。具体的な対象者として、以下のような人があげられます。

・給与所得2,000万円超

・不動産や株取引での所得がある人

・一定額以上の公的年金受給者

・単発バイト従事者

それぞれの対象者を詳しく確認していきましょう。

年間所得が48万円以上の自営業や個人事業主

以下に掲げる年間所得48万円以上の人は、確定申告をしなければなりません。

・個人事業主(フリーランスなど)

自営業・個人事業主は所得税の確定申告を行う際、自動的に基礎控除の48万円が適用されます。年間所得額がこの金額が上回ると課税所得額が発生するので、確定申告が必要です。

例えば、本業が農業を営む自営業で、副業としてWebデザインの仕事で収入を得ていたとしましょう。その場合、農業で得た収入とWebデザインで発生した報酬を合算して、年間所得額を計算しなければなりません。

給与所得が2,000万円を超える人

給与所得2,000万円超の人も、確定申告が必要です。

給与所得者は原則として、勤務先にて給与・賞与から源泉徴収税が差し引かれて支給されます。源泉徴収税とは所得税の前借りのようなものであり、本来の納税額とは差額が出るのが一般的です。そのため、10月頃から開始される年末調整で所得税の納税額との誤差を計算します。年末調整では、年間所得額の計算・所得税額の算出・納税の一連の手続きを勤務先が行うため、対象者は確定申告が必要ありません。

しかし年間の給与所得額が2,000万円を超えると年末調整の対象から外れるため、自分で確定申告をする必要があります。

不動産や株取引で所得がある人

不動産所得・株取引などで所得がある場合も、確定申告をしなければなりません。

|

所得の種類

|

年間所得額のボーダーライン

|

例

|

|

| 不動産所得 | 給与所得者 | 20万円 | 家賃、パーキングエリアなど |

| 給与所得なし | 48万円 | ||

| 株取引 | 給与所得者 | 20万円 | 配当金、投資利益、売却益など |

| 給与所得なし | 48万円 | ||

給与所得者か否かで、確定申告が必要な年間所得額のボーラーラインは異なります。

給与所得なしは主に自営業・個人事業主が該当するので、その場合は48万円を超えなければ確定申告をする必要はありません。

公的年金を一定額以上受け取っている人

一定額以上の公的年金を受け取っている人も、確定申告が必要な場合があります。

・公的年金等の年間収入額400万円以下かつそれ以外の年間所得額20万円以上

確定申告の対象者に該当するのは、上記いずれかの条件に当てはまる場合です。

公的年金等のみしか収入がない場合、ボーダーラインは400万円と覚えておくとよいでしょう。

しかし、中には公的年金を受け取りながら、アルバイト等をしている人もいるかもしれません。その場合は、公的年金等の年間収入額が400万円であっても、アルバイト等で得た年間所得額が20万円を超えると、確定申告をしなければなりません。

単発バイトをしている人

単発のアルバイトや日雇いで収入を得ている場合、年間所得額が103万円を超えるとかくて申告が必要です。

単発バイトまたは日雇い労働では、支払われる給与が源泉徴収されていない可能性が高いといえます。その場合、年間所得額が103万円を超えると確定申告をしなければなりません。

ただし給与額から源泉徴収税が差し引かれている場合は、勤務先で年末調整をしてもらえるかどうかで確定申告の有無が異なります。

▼ 確定申告について詳しく知りたい方はこちら。

確定申告でのみふるさと納税を申請できる人

ふるさと納税の申請方法には2通りありますが、そのなかでも確定申告でのみ可能な人は以下の通りです。

・ワンストップ特例制度を利用しなかった人

・年間で寄付した数が6自治体以上

それぞれの対象者とあわせて、確定申告で申請する必要がない人についても解説するので、参考にしてください。

確定申告対象者

確定申告対象者は、ふるさと納税の申請も同時に行います。具体的には、以下のような条件に該当する人です。

・年間給与所得額2,000万円以上

・不動産

・株取引での所得がある人

・一定額以上の公的年金受給者

・単発アルバイトをしている人

上記に該当する場合、確定申告を行わなければなりません。確定申告の申請書類にはふるさと納税の申請をする欄が設けられているので、あわせて手続きを行います。

ワンストップ特例制度で申請しなかった人

ワンストップ特例制度で利用しなかった人も、確定申告でのみ申請可能です。

ワンストップ特例制度については後述しますが、利用の前提として確定申告対象外であり、前述した確定申告対象者は含まれません。特例制度の利用が可能にもかかわらず選択しなかった場合には、確定申告でふるさと納税の申請を行います。

利用が可能であるにもかかわらず選択しなかった具体例として、申請忘れがあげられるでしょう。

例えば、会社員の場合は勤務先での年末調整対象であれば、確定申告をする必要はありません。ただし、ふるさと納税は年末調整では申請できないため、ワンストップ特例制度が利用可能です。

この特例制度を利用する際でも自分で申請しなければならず、忘れてしまう人もいるでしょう。その場合には、確定申告を行うことでふるさと納税の申請が可能です。

1年で寄付した自治体が6以上の人

1年で寄附した数が6自治体以上の場合、確定申告のみでしかふるさと納税の申請ができません。その理由は、確定申告とは別のふるさと納税の申請方法であるワンストップ特例制度は、5自治体までと制限が設けられているからです。

ふるさと納税をする際、上限額によっては複数の自治体に寄附をすることもあるでしょう。各自治体によって返礼品が異なるため、さまざまな品物を受け取りたいなどの理由から寄附する自治体を分散する人もいます。

確定申告で申請する必要がない人って?

確定申告で申請する必要がない人とは、ワンストップ特例制度の利用を利用した人です。

ワンストップ特例とは確定申告をせずに寄附金控除が適用される特例制度であり、以下の条件を満たすことで利用できます。

・年間の寄附先が5自治体以内

・申込ごとに自治体に申請書を郵送済

特例制度を利用するためには、上記3つの条件をすべて満たさなければなりません。

さらに自治体によっては、マイナンバーカードを利用したオンライン申請が可能なところもあります。オンライン申請ができるかどうかは自治体によって異なるので、各自治体のホームページをご確認ください。

▼ ふるさと納税のメリットや仕組みについて詳しく知りたい方はこちら。

ふるさと納税の確定申告のやり方って?

確定申告でふるさと納税の申請をする手順を簡単に解説すると以下の通りです。

・確定申告書の作成

・申告書類等の提出

各手順を詳しく確認していきましょう。

確定申告は2月中旬から3月中旬

確定申告は原則として、毎年2月16日~3月15日の1カ月間で実施されます。ふるさと納税の申請を確定申告で行う場合も、この期間に手続きを完了させなければなりません。

ただし初日または最終日が土日に重なっている場合は、翌平日に延期されます。例えば2月16日が日曜日の場合、確定申告の受付開始日は2月17日の月曜日です。最終日である3月15日も土曜日と仮定すると、翌平日の3月17日の月曜日まで延期されます。

1.必要書類をそろえる

ふるさと納税の申請を確定申告で行う場合、以下の書類が必要です。

|

必要書類

|

概要

|

| 所得税及び復興特別所得税の確定申告書 | ・国税庁の「確定申告書等の様式・手引き等」から最新のものを入手 ・第一表および第二表のみ ・「確定申告書等作成コーナー」を利用する場合は不要 |

| 寄附金受領証明書 | ・寄附したことを証明する書類 ・寄附金控除の申告時に必要 ・各自治体が送付 |

| 申告年の収入がわかる書類 | ・源泉徴収票や支払調書など ・提出は不要 |

| マイナンバーカード | ・申告書類への記載が必要 ・身分証明書としてコピーを準備する必要あり ・通知カードの場合は運転免許証などが別途必要 |

| 銀行の口座名・番号等がわかるもの | ・還付金が発生する場合 ・確定申告書に記載欄あり ・コピー等の提出は不要 |

上記のなかでも「確定申告書」「寄附金受領証明書」「マイナンバーカード」の3つは、必ず入手・準備しなければなりません。

なお確定申告書等作成コーナーおよびe-Taxを利用して申請する場合にはすべてデータで送信するため、紙媒体の申告書や証明書は不要です。e-Tax等での詳しい作成方法は次の項目で解説するので、あわせて参考にしてください。

寄附金受領証明書は一括管理できる!

複数の自治体でふるさと納税を行うと、寄附金受領証明書の枚数が多くなります。紙媒体での証明書の枚数が多くなれば紛失するリスクが高まり、確定申告時に探さなければならないこともあるでしょう。

ふるさと納税が可能な各サイトでは、購入した返礼品を1つのファイルにまとめてダウンロードできるシステムを公開中です。エクセルファイルにまとめられた証明書をダウンロードすれば、手軽に確定申告ができます。e-Taxを利用して確定申告をする際にはマイナポータル連携が可能なので、よりスピーディーに手続きができるでしょう。

2.確定申告書の作成

確定申告書の作成方法には、以下の3パターンがあります。

・e-Tax

・確定申告ソフト

それぞれの作成方法や違いを確認していきましょう。

▼ 確定申告書の作成について詳しく知りたい方はこちら。

①手書き

手書きで確定申告書を作成する場合は、国税庁の「確定申告書等の様式・手引き等」から最新の申告書類を入手してください。申告書は確定申告書の時期が近づくと、最新のPDFファイルが公開されます。様式が変更されている可能性があるので、必ず最新年度分をダウンロードしましょう。

ふるさと納税の申請のみを行う場合は、第一表と第二表のみを入手します。

最初に第二表の「寄附金控除に関する事項(28)」の欄に寄附金先の名称および寄附金の合計額を記入してください。次に同じ第二表の「住民税・事業税に関する事項」の「都道府県、市区町村への寄附」欄にも寄附金の合計額を明記します。

最後に第一表の「寄附金控除(28)」に寄附金額を記入しますが、ここに書く金額は第二表で明記した合計額ではありません。第二表の2カ所で記入した寄附金の合計額から2,000円を差し引いた金額を、第一表の「寄附金控除(28)に明記します。

第一表と第二表に記入する寄附金額は、同一ではないので注意してください。

確定申告表②e-Tax

e-Taxで申請すれば、紙媒体の申告書・証明書を準備する必要はありません。

国税庁の「確定申告書等作成コーナー」にアクセスして「作成開始」をクリックします。すると税務署への提出方法が選択できるので、好みの提出の仕方を選んでください。

「作成する申告書等の選択」画面に移動したら、「所得税」を選びます。このときマイナポータルを連携済みの場合は、「マイナポータルと連携する」をクリックしましょう。寄附金控除に必要なデータが自動入力されるので、自分で入力する必要はありません。入力間違いのリスクが軽減されるので便利です。

連携をしていない場合は、「連携しないで申告書等を作成する」をクリックしましょう。申請時に必要な情報を入力する項目などが画面に表示されるので、それに従って順番に選択・入力を行います。寄附金受領証明書を確認しながら手入力しなければならず、金額などのミスが起こるかもしれません。入力した内容と、受領証明書の金額が正しいかどうかの確認をこまめに行ってください。

なおe-Taxを利用して電子送信するには、マイナンバーカード方式・ID&パスワード方式のいずれかを選択しなければなりません。

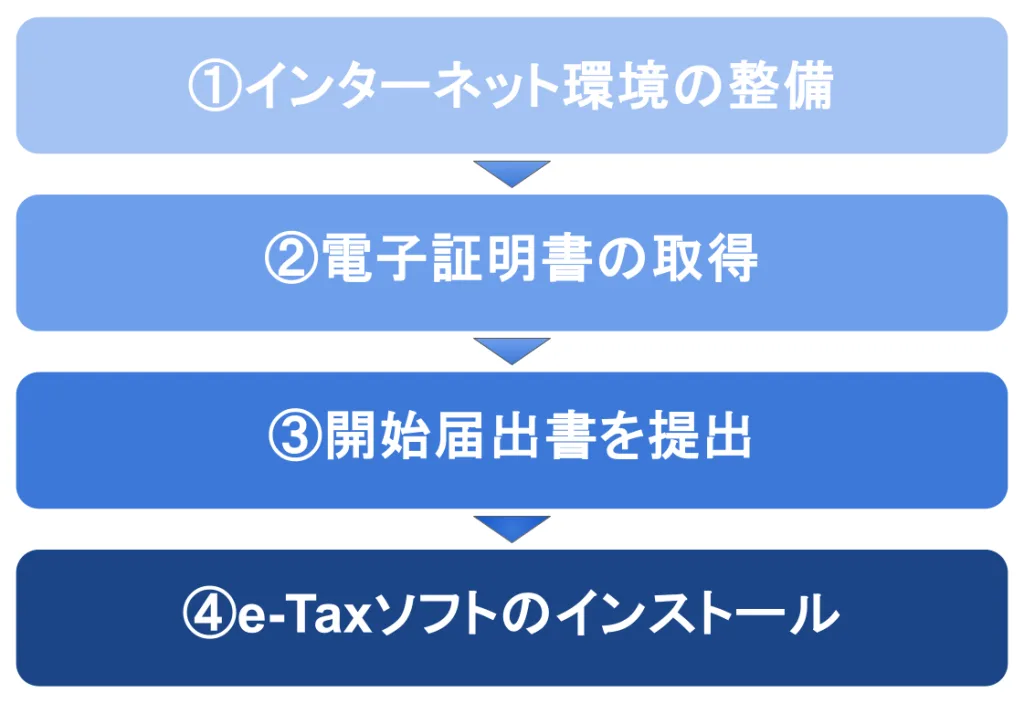

e-Taxは場所・時間に縛られずに確定申告の作成・申告が可能ですが、事前準備が必要なので注意しましょう。

③確定申告ソフト

確定申告ソフトを利用する方法もあります。

確定申告ソフトは国税庁が運営するe-Taxとは異なり、有料です。しかしAIサポートや質問に答えるだけで入力されるなど、便利な機能が搭載されています。初めて確定申告をする際にも迷わず必要な情報が的確に入力できるので、間違った情報を入力するといったリスクは軽減されるでしょう。

1カ月単位での契約が可能なクラウド版の確定申告ソフトもあり、このようなサービスを利用すれば申告時期分だけの料金を支払うだけで済みます。

3.確定申告書の提出

確定申告書が完成したら、最後に税務署に提出しましょう。提出方法は以下の3つです。

|

提出方法

|

メリット

|

デメリット

|

| 持参 | ・書類の過不足チェックをしてもらえる ・マイナンバーや氏名などのチェックをしてもらえる |

・税務署まで赴かなければならない ・開庁時間に縛られる |

| 郵送 | ・ポストに投函するだけで提出完了 ・消印日が提出日 |

・投函するタイミングによっては法定期日以降の提出になる可能性がある |

| 電子送信 | ・時間や場所に縛られることなく提出が可能 ・提出後も簡単に修正できる |

・e-Tax利用者に限られる ・インターネット環境が必要 |

電子送信は、e-Taxにて確定申告書の書類作成を行わなければ利用できないので、注意してください。

ふるさと納税はe-Taxでスマホ申請しよう!

ふるさと納税はe-Taxを利用することで、スマホでも申請が可能です。その際にはマイナンバーカードが必要ですが、以下のようなメリットがあります。

・24時間利用可能(メンテナンス時を除く)

・申告書のデータ取得が可能

・一部の添付書類の提出不要

・早期還付

場所・時間に縛られずに申告書の作成・提出ができる点は、e-Taxを利用したスマホ申請のメリットといえるでしょう。

またe-Taxを利用すればすでに利用者・申請者の身分が証明されているので、マイナンバーカードなどの身分証明書のコピー提出は必要ありません。

以降で具体的な手順について解説するので、参考にしてください。

手順1 事前準備

e-Taxを利用したスマホ申請を行う前提として、スマホ自体がマイナンバーカードの読み取りに対応していなければなりません。

デジタル庁ではスマホ専用の「マイナポータルアプリ」を公表しており、このアプリをスマホにダウンロードして、マイナンバーカードを読み取ります。入手は無料ですが、iOS・Androidともに推奨環境が設定されており、スマホが対応していない場合はアプリの利用ができません。

またマイナンバーカードを利用してe-Tax送信する際には、利用者証明用電子証明書と署名用電子証明書のそれぞれのパスワードも必要です。

|

パスワード

|

概要

|

入手方法

|

| 利用者証明用電子証明書 | ・e-Taxログイン時に必要 ・数字4桁 |

e-Taxの「受付システム ログイン」画面から取得 |

| 署名用電子証明書 | ・作成済申告データ送信時に必要 ・英数字6~16桁 |

マイナンバーカード発行時に設定済 |

マイナポータルアプリをダウンロードした後は、アプリを開いて「登録・ログイン」ボタンを押します。

暗証番号の入力が求められるので、マイナンバーカードを発行した際に登録した4桁の暗証番号を入力しましょう。

その後、マイナンバーカードの読み取り画面が表示されます。ここで所持しているマイナンバーカードの読み取りが完了するとログイン完了となり、自動的にWebサイトが開きます。

手順2 確定申告書等作成コーナーから申告書の作成

事前準備が完了した後は、申告書の作成です。

確定申告書等作成コーナーにアクセスして、「作成開始」をタップします。申告書を作成する前に提出方法の選択画面が表示されるので、提出方法に関する質問の内容を確認したうえで該当項目を選び、作成する申告書の選択画面に移動しましょう。

ふるさと納税の申請は、所得税の確定申告で行います。「所得税」を選択して必要項目を入力してください。入力時には、勤務先から発行された源泉徴収票・支払調書などがあると便利です。

入力したデータ・内容は、一時保存できます。作成を再開する際には「保存データ利用」をタップすれば途中保存した申告書のデータが呼び出されるので、未入力の部分を作成してください。

ふるさと納税の受領証明書データを読み込むことで手入力を省略!

ふるさと納税の確定申告のやり方で、入手した寄附金受領証明書の金額の手入力が必要であると解説しました。

e-Taxを利用してスマホ申請をする際には、データを読み込むことが可能なので自分で入力する必要はありません。ふるさと納税の各サイトで入手可能なエクセルファイルをe-Taxにて読み込ませれば、ファイルに登録されているデータが自動で反映されるからです。

自分で入力すると、金額ミスなどが起こる可能性があります。特にスマホの場合は画面が小さいなどの理由から、確認時にミスを見逃してしまうかもしれません。

入手した受領証明書データを自動で読み込ませれば、このようなミスは未然に回避できるので便利です。

マイナポータル連携で入力の手間が省ける!

e-Taxを利用したスマホでのふるさと納税の申請をする際、事前準備としてマイナポータルアプリのダウンロード・ログイン方法を解説しました。

マイナポータルはe-Taxと連携させることで、所得税を含む確定申告の書類作成時に必要なさまざまなデータの一括取得が可能です。取得可能な主な情報・書類には以下のようなものがあります。

・医療費

・ふるさと納税

・社会保険

・生命保険

▼ iDeCoや他の節税対策が知りたい方はこちら。

あなたはどうやってふるさと納税を申請する?

ふるさと納税の申請方法はさまざまなものが準備されてます。どのような方法で申請すれば、間違いなく確実に完了できるのか知りたいと思う人もいるでしょう。

申請方法で迷っている場合は、以下のような確認基準で選択してみることをおすすめします。

|

選択の基準

|

概要

|

|

| 確定申告 | 対象者 | 確定申告 |

| 対象外 | ・ワンストップ特例 ・6自治体以上の場合は確定申告 |

|

| 寄附金受領証明書の枚数 | 少ない | ふるさと納税ごとの受領証明書を入手 |

| 多い | 各ふるさと納税サイトで公開されている一括データを入手 | |

| インターネット環境 | あり | オンラインまたは確定申告ソフト等の利用 |

| なし | 税務署にて申告書類を入手 | |

| オンライン申請の事前準備 | 可能 | e-Tax利用可能および電子送信 |

| 不可能 | 持参または郵送 | |

| 手書きor印刷 | インターネット環境あり | ソフトなどを利用して申告書を作成後に印刷 |

| インターネット環境なし | 手書き | |

申請方法を選択するうえでの重要な基準は、インターネット環境の有無です。自宅のインターネット環境が整っている場合、オンライン・確定申告ソフトなどを利用して申告書類を作成できます。

確定申告とワンストップ特例制度の違い

ふるさと納税の申請には確定申告とワンストップ特例の2種類が用意されていますが、その主な違いは以下の通りです。

|

ワンストップ特例

|

・利用制限あり(5自治体まで、確定申告不要者など) ・住民税のみ控除 |

|

確定申告

|

・利用制限なし ・所得税をメインで控除し、残りを住民税から控除 |

ワンストップ特例は寄附先が5自治体までに制限されており、確定申告不要者のみしか利用できません。また控除される税金な住民税が対象であり、所得税に対する控除が行われないのも特徴のひとつとしてあげられるでしょう。

一方で確定申告は、利用制限がありません。また控除は所得税がメインであり、所得税で控除しきれなかった分が住民税に適用されます。

まとめ

ふるさと納税の確定申告について解説しました。

確定申告には手書き・ソフト・e-Taxなどさまざまな方法が用意されています。スマホがマイナポータルアプリに対応していれば、e-Taxを利用したオンライン申請が可能です。

本記事ではさまざまな方法での申請・申告の仕方を解説したので、参考にして利便性の高い方法を選んでください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。