給与所得者とは、一般的には給与をもらっている会社員のことです。

個人事業主や法人ではなく、給与以外の所得がなくても確定申告は必要なのか?といった疑問をお持ちの方もいらっしゃるでしょう。

給与所得者の確定申告について、以下のような疑問が出てくると思います。

-

- 給与所得者でも確定申告が必要なのはどんなとき?

- 自分の場合は確定申告が必要なのか知りたい

- 確定申告で税金を安くする方法を知りたい

- 確定申告書の書き方や提出方法が知りたい

そこで、この記事では給与所得者向けに、確定申告が必要なケースやその対象者、確定申告書の書き方などを解説します。

どのような場合に確定申告が必要なのか、確定申告書のどの項目をどのように記入すればよいか知りたい方は、ぜひ参考にしてください。

会社員は確定申告が必須ではない?

まずは会社員にとっての確定申告の必要性について詳しく解説します。

その理由や、必要になるのはどんなときなのか見ていきましょう。

給与所得者とは?

会社に雇われて働いていて、勤務先から得られる給与を収入源としている人のことです。

主に会社員やアルバイト、パート、派遣社員などが当てはまります。

給与所得者が受け取っている給与は労働の対価として支給されるているよ。

所属する勤務先の会社の指示に従って、労働条件に応じた業務を行うことで月給や年俸、時給、手当、賞与などの形で支給されます。

一方で個人事業主やフリーランスが受け取っているのは、プロジェクトの完了や成果物単位で発生する報酬になるよ。

給与所得者は確定申告が基本必要ない

なぜなら、給与所得者が会社から受け取っている給与からは、税金や社会保険料などが源泉徴収されているからだ。

さらに、毎年12月頃に勤務先の会社で年末調整が行われますので、基本的に給与所得者は確定申告を行う必要がありません。

給与の支払い元の会社が所得税や住民税、健康保険や年金、雇用保険の保険料を天引きして、代わりに納める仕組みのことです。

勤務先の会社は給与所得者から天引きした税金や社会保険料を、税務署や市区町村などの支払い先に代わりに納付しています。

概算で源泉徴収された税額と実際の税額の過不足を調整する手続きのことです。

年末調整で配偶者控除や扶養控除のような税負担を軽減する所得控除の手続きが行われます。

このように、毎月行われる源泉徴収と、年に1度行われる年末調整という2つの手続きにより、給与所得者の所得税や住民税、社会保険料は過不足なく支払われています。

勤務先の会社が必要な手続きを行いますので、通常は自分で確定申告を行う必要はありません。

確定申告が必要な場合もある?

はい、あります!

給与所得者でも確定申告が必要になるのは、勤務先の年末調整では対応できない申告内容があるときだよ。

大きく分けて以下の2つがあります。

- 年末調整で申告できない所得がある場合

- 年末調整で申告できない所得控除を申請する場合

以下で、具体的にどのような状況なら確定申告が必要になるのか、例を挙げて解説します。

収入が2000万円を超える人

勤務先から受け取っている給与収入が2,000万円を超える人は、その会社の給与だけが収入源の場合でも確定申告が必要です。

給与収入が2,000万円を超えると勤務先の年末調整では所得の申告ができないため、税務署で直接確定申告をする必要があります。

基準となる2,000万円は、毎月の給与だけでなく、各種手当や賞与を合計した金額のことだよ。

加えて、手取り額ではなく税金などが天引きされる前の額面金額を指しているよ。

収入が2000万円を超えている人は全員確定申告が必要となるんだね!

副業をしている人

副業をしている人のうち、副業の所得が1年間で20万円を超えた場合は確定申告が必要です。

勤務先の年末調整で申告できるのは勤務先の給与所得だけなので、副業をして事業所得や雑所得を得ると、その所得にかかる所得税を納税するために確定申告が必要となります。

ただし、副業の所得が年間20万円を下回る場合は、その年は確定申告は不要です。

所得とは・・・収入から必要経費を引いて残った金額のことです。

例)副業でネットショップを運営をした場合

商品が売れた売上金額-(商品の仕入費用+梱包費用+ECサイト+決済サービスの手数料)=所得

所得が20万円を超えたかどうかで判断します。

保険金など一時所得があった人

保険金の受け取りなどの一時所得があった人で、一時所得が年間50万円を超えると確定申告が必要です。

臨時で発生した収入や、偶然得た一時的な収入のことです。

たとえば、以下のようなものが一時所得に当てはまります。

- 生命保険の一時金

- 懸賞、福引きなどの賞金

- 競馬や競輪の払戻金

受け取った一時金などが年間50万円を下回るなら所得税が発生しないため確定申告は不要です。

超えた金額の2分の1に相当する金額を所得額とし、給与所得などと合算して所得税が課税されます。

これらの申告は勤務先の年末調整ではできませんので、自分で確定申告をする必要があります。

アパート経営などで不動産所得がある人

アパート経営などで収入がある人は、経費を引いて残った金額が年間20万円を超えると確定申告が必要です。

不動産投資でマンションの一室を購入して家賃収入がある場合も不動産所得となります。

もしアパート経営などの不動産収入が赤字になってしまった場合は、確定申告をすることで給与所得と損益通算することができます。

たとえば、会社員としての年収が800万円で、不動産経営が100万円の赤字になった場合、所得700万円として申告可能です。

このようなケースでは確定申告をすることで還付を受けられる場合があります。

株などによる配当所得がある人

株式の配当や投資信託の収益分配金を受け取っている人は、確定申告をすることで節税になる場合があります。

配当所得を確定申告で申告することで税金が安くなるのは主に以下の場合です。

- 株の売買で損失が出ている場合

- 給与所得と合算で申告した方が税金が安くなる場合

株の売買で損が出ているときは、申告分離課税という課税方式を選択すれば、株取引の損失と配当収入を損益通算できます。

総合課税という課税方式を選択すれば、給与所得などと配当所得を合算して申告し、配当控除を受けることができます。

合計所得金額が低く、所得税の税率が低い場合は、総合課税を選んだ方が税金が安くなる場合があります。

ゴルフ会員権など譲渡所得がある人

ゴルフ会員権などを譲渡して収入があった人は、譲渡所得として確定申告が必要です。

譲渡所得に当てはまるのは、以下のようなものを売却して得た所得です。

- 土地

- 建物

- 株式

- ゴルフ会員権

土地や建物を譲渡するケースでは、譲渡した不動産の種類に応じて最大5,000万円の特別控除があります。

不動産を売却した価格にそのまま所得税が課税されるわけではありません。

これらの申告は年末調整ではできませんので、確定申告書を作成して税務署に直接申告する必要があります。

海外の口座で受け取った利子所得がある人

海外の口座を開いて資産を預けたり債権を購入して利子を受け取っている人は、利子所得として確定申告が必要です。

一昨日、sokkin銀行(日本の銀行)の口座を確認したら、100円利子がついていたんだけど僕も確定申告が必要なの!?

国内の銀行口座で受け取る利子は、金融機関で源泉徴収されていますので確定申告の必要はないので安心してね。

また、他人にお金を貸して利息を受け取る収入は利子所得には当てはまりません。

知人などに個人的にお金を貸して利息を受け取った場合は雑所得となり、事業者として貸金業を行う場合は事業所得になります。

退職などで年末調整を受けていない人

退職時に年末調整を受けていない人も確定申告が必要です。

また、年末調整を受けないと所得控除の申告ができないため、確定申告をすることで還付金を受け取れる場合があります、

ただし、退職後に別の会社に入社し、年末時点で在籍している会社で年末調整を受ければ確定申告が不要になります。

この場合は、前職の退職時に受け取る源泉徴収票を紛失しないよう大切に保管しておきましょう。新しい職場で年末調整をするときに担当者に源泉徴収票を提出すれば必要な手続きを行ってくれます。

転職前の収入を含めず年末調整を受けた人

年の途中で転職し、新しい職場で転職前の収入を含めずに年末調整を受けた人は確定申告をする必要があります。

何らかの原因で前職で源泉徴収票を受け取れなかったり、転職先の年末調整で提出を忘れるというケースが考えられます。

この場合は、新しい会社の年末調整により、所得控除の申請はできています。

しかし、前職の会社で受け取った給与と天引きされた税額が反映されていません。また、前職での源泉徴収額に所得控除が反映されていませんので、還付金が発生する可能性があります。

転職先で年末調整をした直後など、早い段階なら修正が間に合う可能性がありますので、転職先の担当者に相談してみましょう。転職先で修正が間に合わない場合は、自分で確定申告書を作成して正確な税額を申告する必要があります。

年末調整に誤りがあった人

年末調整が終わった後に年末調整の誤りが発覚した場合も確定申告が必要です。

所得額や所得控除の申告が誤っていると税額の計算も誤りになってしまいますので、確定申告の期限までに修正する必要があります。

子供が4月から独立して扶養人数が減ったり、新たに親と同居することになったり、年の途中で扶養親族の人数が変わることはよくあるよ!

こういうときも、間違いに気付いた時点で年末調整の担当者に一度相談することが大事だ!

勤務先での修正が間に合わない場合は、翌年の3月15日までに自分で確定申告を行い、正しい申告内容に修正する必要があります。

給与所得者でも確定申告でお得になる!

給与所得者が基本的に確定申告は必要ないことはよくわかったよ!

だけどね、必要なくても確定申告を行うことで、税金の負担が軽減されることもあるんだよ!

給与所得者でも確定申告をすることでお得になるのはどんな場合なのか見ていきましょう。

①医療費控除など確定申告でのみ適用できる控除がある!

所得控除は15種類ありますが、医療費控除など確定申告でのみ適用できる控除があります。

このような控除は勤務先の年末調整では適用できないため、控除を受けたい人は確定申告が必要となります。

確定申告でのみ適用できる所得控除は以下の3種類があります。

自身や家族の医療費が年間10万円を超えると適用できる控除です。

保険金で補填される金額は差し引かれますが、最高で200万円まで控除されますので節税効果の高い控除です。

医療費控除を受けるためには、医療費の領収書などを添付して税務署で確定申告をする必要があります。

国や地方自治体などに寄付を行ったときに、その寄付額に応じて適用できる控除です。

身近な例では「ふるさと納税」が寄付金控除の対象となります。

給与所得者向けのワンストップ特例制度の申請を行っていない場合は、確定申告で申告をすることで還付金を受け取ることができます。

災害や盗難などの被害により損失があったときに申請できる控除です。

経済的に厳しい状況での税負担を軽減できますので、対象となる場合は確定申告を行い還付金を受け取りましょう。

②住宅ローン控除の申告は確定申告でのみできる!

金融機関で住宅ローンを組んで自宅を新築したり増改築したときに、ローンの借入残高に応じて控除が受けられる制度です。控除額が大きく、所得税から控除しきれなかった場合は住民税からも控除されるため、節税効果の高い制度です。

住宅ローン控除では最大13年間にわたって税金を安くできます。

控除適用のための手続きは1年目は確定申告でしかできず、年末調整では対応できませんので注意が必要です。

住宅ローンの残高証明書や登記事項証明書など必要書類を揃えて、確定申告書に添付して税務署に提出します。

確定申告が必要なのは初年度だけで、2年目以降は年末調整で手続き可能となります。

ただし、勤務先に毎年住宅ローン控除の申告書を提出する必要がありますので、忘れないようにしましょう。

③年末調整で申告できなかった控除があった場合

年末調整で申告できなかった控除があった場合は、確定申告を行うことで還付金を受け取ることができます。

よくあるケースとしては、年末になって扶養親族の人数が変わった場合だよ。

扶養親族の人数は変わりやすいってさっきも話していたよね!

冬休みから僕のおばあちゃんが一緒に住むようになったんだけど、こういう場合が当てはまるのかな?

そうだね!扶養控除の判定は12月31日時点の状況をもとに申告するから、年末調整が終わった後に扶養親族が増えた場合は、確定申告で申請すれば還付金が戻ってくるよ!

その他に、年末調整の書類で申請できる控除の欄を記入し忘れていたり、知識がなく控除を受けられるのを知らなかったりなどで控除の申告もれをしてしまう場合があります。

たとえば、今の会社に入社する前に払っていた国民健康保険の支払いで社会保険料控除を受けられるのを知らなかったといったケースが考えられます。

このようなときも年が明けてから確定申告を行い、改めて所得控除の申告をやり直すことで還付金を受けとることができます。

④所得によって損益通算できる!

副業などで経費が収入を上回って赤字になったときは、確定申告を行うことで損益通算できます。

ある所得と別の所得の赤字を合算することで、利益と損失の相殺を行い、合計の所得額が小さくなる計算のことです。

問題!給与所得が500万円の会社員が副業で100万円の赤字となった時、損益通算したらどうなるかな?

損益通算すると「所得500万円-赤字100万円=合計所得額は400万円」になる!

所得額が小さくなることで税額が安く済むよ!

この損益通算は年末調整では対応できず、確定申告が必要となります。

なお損益通算ができる所得の種類は以下のとおりです。

- 事業所得

- 譲渡所得

- 不動産所得

- 山林所得

副業の中には雑所得で申告するものもありますが、雑所得は損益通算の処理はできませんので注意してください。

⑤株やFXなどで損をした場合

株やFXなど投資で損をしてしまうこともあるでしょう。

このようなケースでも確定申告をすることで損益通算が可能な場合があります。

まず、株やFX、仮想通貨の取引で損失が出た場合、その損失額を給与所得と損益通算することはできません。

これは年末調整とは別に確定申告を行った場合でも変わりませんので注意が必要です。

また、当年度の損失を翌年以降の3年間の利益と損益通算するということも可能です。

このようなケースでは確定申告を行うことで税額を安くすることができます。

【給与所得者向け】確定申告のやり方講座

ここからは、給料所得者が確定申告をする際に、どのように行えばよいか解説します。

申告書の準備から、給与所得者向けの記入方法、税務署への提出方法までひと通りの流れを解説しますので、ぜひ参考にしてください。

確定申告に必要な書類

給与所得者の確定申告では以下の書類が必要です。

- 確定申告書

- 本人確認書類

- 源泉徴収票

- 控除を受けるための証明書

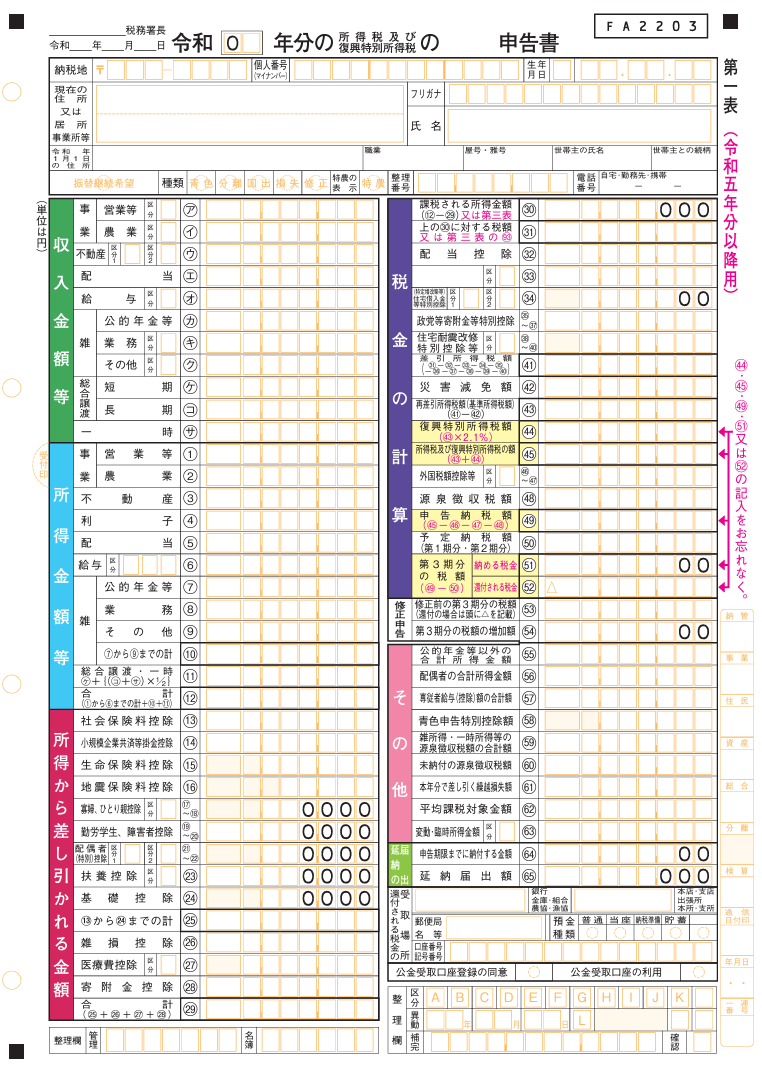

第一表と第二表がセットになっていますので、2枚とも記入して提出する必要があります。

収支内訳書・青色申告決算書

副業などで事業所得がある人は作成が必要です。

確定申告書の提出時に添付します。マイナンバーの提出も行いますので、番号確認できる書類も準備します。

確定申告書には勤務先から受け取った給与の支給額や源泉徴収額などを記入しますので、金額が確認できる源泉徴収票が必要になります。

複数の会社から給料を受け取っている人は、会社ごとの複数の源泉徴収票が必要です。

控除を受けるための証明書

所得控除の申請を行う際には、保険料や医療費などの支払額が記載された証明書が必要になります。

申請したい所得控除で提出が必要な証明書を準備しましょう。

確定申告書3種類の作り方

確定申告書の作成方法は以下の3種類があります。

- 手書きで記入

- 確定申告書作成コーナー

- 確定申告ソフト

それぞれどのような作成方法なのか把握して、自分に合った方法を選びましょう。

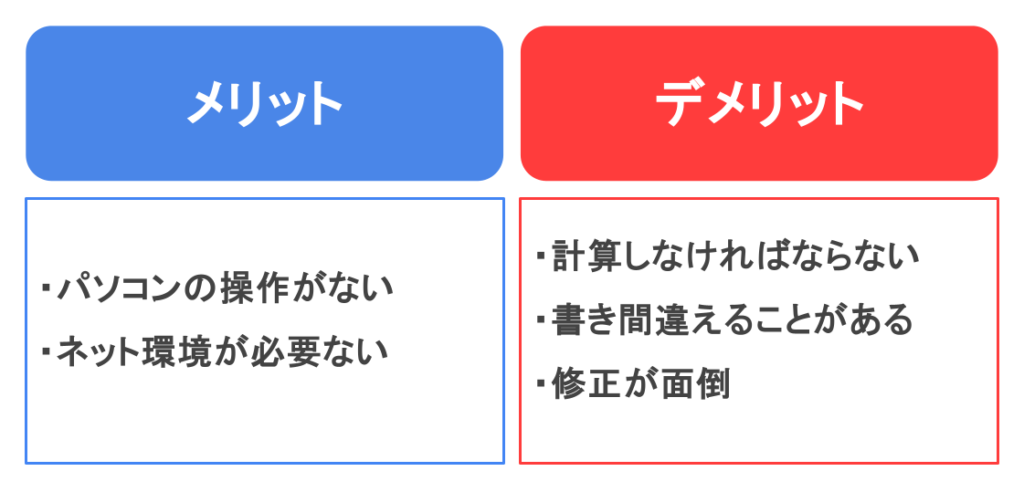

1.手書き

手書きでの申告書作成は、紙の確定申告書を入手して、必要な項目にボールペンで手書きで記入する方法です。

紙の申告書は税務署で入手できるほか、国税庁ホームページ「確定申告書等の様式・手引き等」からダウンロードしてプリンターで印刷したものを使うこともできます。

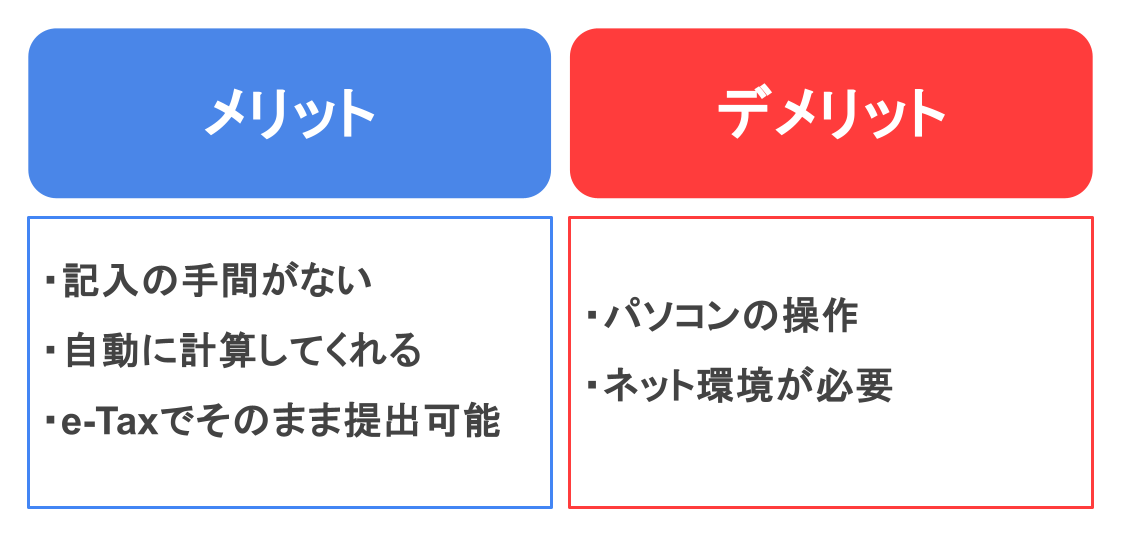

2.確定申告書等作成コーナー

国税庁ホームページにある「確定申告書作成コーナー」を利用すれば、パソコンの画面上で必要事項を入力していくだけで確定申告書の作成ができます。

手書きで記入する手間がかからないだけでなく、収入や保険料の支払い額など必要な金額を入力するだけで所得額や控除額が自動的に計算されるのがメリットです。

作成した申告書はそのままe-Taxで送信したり、紙の申告書として印刷することもできます。

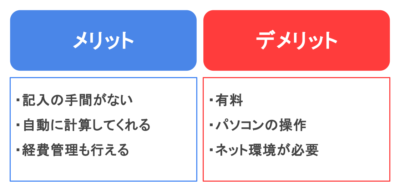

3.確定申告ソフト

確定申告ソフトは民間の企業が提供している申告書作成ツールです。

確定申告書作成コーナーと同様に、手間がかからずスムーズに申告書の作成ができ、自動計算をしてくれるため計算ミスの心配がないのがメリットです。

確定申告ソフトは有料ツールなので使い勝手がよく高機能なのが特徴です。

たとえば、控除証明書や経費の領収書などをアップロードしてクラウドに保存したり、クレジットカードの利用履歴を自動的に取り込んで経費の管理を行うなど便利な機能が利用できます。副業で確定申告を行う人には特におすすめの方法です。

確定申告書の書き方

それでは実際に確定申告書の記入方法を見ていきましょう。

・最初から「0」が印字されている項目は端数が切り捨てまたは切り上げ

・記入を間違えたときは、二重線で消してすぐ下に正しい数字を記入。訂正印は不要。

確定申告書 第一表書き方

ほとんどが金額の数字を記入する項目なので、源泉徴収票や控除証明書などを手元に用意して、数字を転記していきましょう。

パソコンで確定申告書作成コーナーや確定申告ソフトを利用する場合は、自動計算されて入力される項目もあります。

以下でどの項目にどのような内容を記入していくのか順番に解説します。

住所、氏名

まず納税者の基本情報として住所、氏名などを記入しましょう。

・税務署に提出する税務関係書類の押印は廃止されたので、氏名の欄に印鑑を押す必要はない

・個人番号の欄にはマイナンバーカードなどに記載されているマイナンバーを間違えないよう注意しながら記入する

整理番号は、税務署が個人に割り当てる8桁の番号です。

過去に確定申告をしたことがある人は、税務署から届く封筒などに整理番号が記載されていることがありますのでその番号を記入しましょう。

整理番号が分からない場合は空欄のままでも問題ありません。

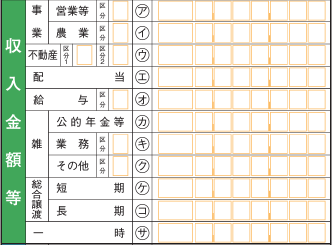

①収入金額等

収入金額等の欄には、その年に発生した収入金額を種類ごとに記入します。

それぞれの項目に当てはまる収入の具体例としては以下のようなものがあります。

| 事業(営業等) | 個人事業主やフリーランスでの副業など |

| 事業(農業) | 農業の収入 |

| 不動産 | 不動産の家賃収入など |

| 配当 | 株式の配当や投資信託の分配金など |

| 給与 | 勤務先からの給与 |

| 雑(公的年金等) | 年金収入 |

| 雑(業務) | 事業所得に当てはまらない副業など |

| 雑(その他) | その他の雑所得に当てはまる収入 |

| 総合譲渡(短期) | 不動産の譲渡(所有期間5年以内) |

| 総合譲渡(長期) | 不動産の譲渡(所有期間5年超) |

| 一時 | 懸賞や競馬などの当選金 |

・収入が発生していない項目は空欄のままにしておく

→給与以外に副業で事業所得があり、雑所得もあった場合は、ア、オ、キにそれぞれの金額を記入する。

・収入金額等の欄には必要経費を差し引く前の金額を記入

・給与については源泉徴収額や給与所得控除を差し引く前の支給額を記入

→源泉徴収票の「支払金額」の欄の金額をそのまま転記しましょう。

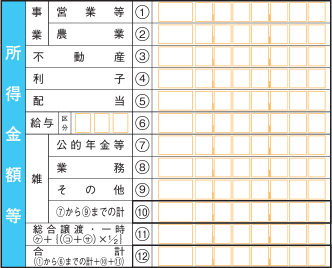

②所得金額等

→副業などで事業所得や雑所得がある場合は、経費を引いた所得額を記入する。

・給与所得では、経費を差し引くことができない代わりに給与所得控除を差し引いた金額が所得額となる。

→勤務先が発行する源泉徴収票に「給与所得控除後の金額」という項目がありますので、その金額を転記する。

・この欄に記入する金額は、年末調整で申告を行う配偶者控除や扶養控除などの所得控除を適用する前の金額であることを注意する

・その年に発生した所得のみ記入

・発生していない所得の欄は空欄のまま

・最後に、全種類の所得額を足した合計金額を⑫の欄に記入

③所得から差し引かれる金額

・各所得控除について条件を満たしているか確認のうえ控除額を計算し、⑬〜㉔、㉖〜㉘の欄に控除額を記入する

・⑬〜㉔までの控除は年末調整で申告可能な所得控除

→年末調整で申告済の場合は源泉徴収票に記載されている控除額をそのまま転記

・年末調整から追加や修正を行う場合は、変更後の正しい金額を記入

・㉕の「⑬から㉔までの計」の項目は、所得控除の額の合計額を記入

→㉕の欄には源泉徴収票の「所得控除の額の合計額」を転記

・申請内容に変更がある場合は、⑬〜㉔の金額を足し算した合計額を記入

・㉖〜㉘の所得控除は、確定申告でのみ申請できる所得控除

→医療費控除などを受ける場合は控除額を計算して㉗に記入

・最後に、㉖〜㉘の合計額と、㉕の金額を足し算して、㉙の欄に記入します。

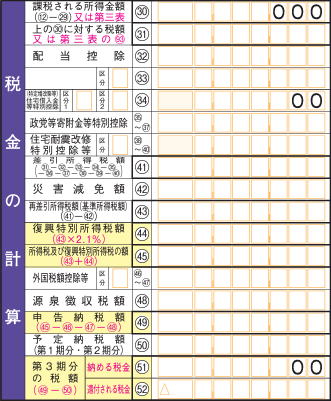

④税金の計算

税金の計算の項目では、所得税の計算の以下の手順について記入していきます。

- 所得金額の合計を計算する(㉚)

- 所得税の税率を掛けて税額を計算する(㉛)

- 税額控除を適用する(㉜〜㊷、㊻〜㊼)

- 復興特別所得税を加算する(㊹〜㊺)

- 源泉徴収税額を差し引く(㊽)

→源泉徴収税額(㊽)の欄には、勤務先が発行する源泉徴収票「源泉徴収税額」という欄の金額を転記 - 納税額または還付される税金を計算する(㊾〜52)

- 計算の結果、勤務先から天引きされた税額から追加で納税額が発生する場合は「納める税金」の欄に金額を記入

- 医療費控除や扶養親族の人数増加などで還付金が発生する場合は、「還付される税金」の欄に金額を記入

確定申告で住宅ローン控除初年度の申請をする場合は、㉞の欄に控除額を記入します。

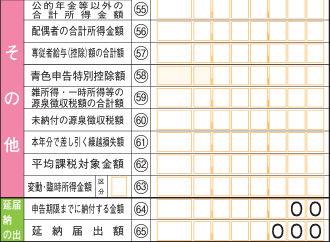

⑤その他・延納の届出

その他・延納の届出の項目では以下のような内容を記入します。

| 公的年金以外の合計所得金額 | 公的年金の収入がある場合に記入 |

| 配偶者の合計所得金額 | 配偶者特別控除を受ける場合に記入 |

| 専従者給与額の合計額 | 副業などで事業所得がある場合に青色事業専従者または事業専従者の給与額を青色申告決算書または収支内訳書から転記 |

| 青色申告特別控除額 | 副業などで青色申告を行う場合に特別控除額を記入 |

| 雑所得・一時所得等の源泉徴収額の合計額 | 雑所得や一時所得などから源泉徴収された金額を記入 |

| 未納付の源泉徴収税額 | 給与の支払者など源泉徴収者に未納付の源泉徴収税額がある場合に記入 |

| 本年分で差し引く繰越損失額 | 前年分から繰り越された損失額を所得から差し引く場合に記入 |

| 平均課税対象金額 | 変動所得・臨時所得について、平均課税を選択した場合に記入 |

| 変動・臨時所得金額 |

・当てはまらない場所は空欄のまま

・「延納の届出」の項目は、事情があり期限までに所得税の全額を納税できない場合に、届出を行ったうえで延納する場合に記入

→所得税の本来の納期限は3月15日ですが、納税額の2分の1以上を期限までに納付すれば、残りを5月31日までの期限で延納できる

・「申告期限までに納付する金額」の欄に3月15日までに納付する金額を記入

・5月31日までに納付する残りの金額を「延納届出額」に記入

還付金

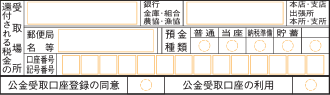

還付金が発生する場合は、還付金の受け取り方法として希望する口座情報などを記入します。

・ゆうちょ銀行の支店や郵便局窓口で受取を希望する場合には、「郵便局名等」の欄に希望する郵便局名を記入

・還付金の受取口座は申告者の本人名義の口座を指定する必要がある

→旧姓の名義の口座や、屋号や店名などの名義の口座では還付金が振り込まれない場合がありますので注意が必要

・公金受取口座をすでに登録していて、その口座で還付金を受け取る場合は、「公金受取口座の利用」に◯を記入

→この場合は銀行口座の口座番号などは記入不要

還付金の振込時期は、通常は確定申告を行ってから約1ヶ月〜1ヶ月半後になることが多いです。

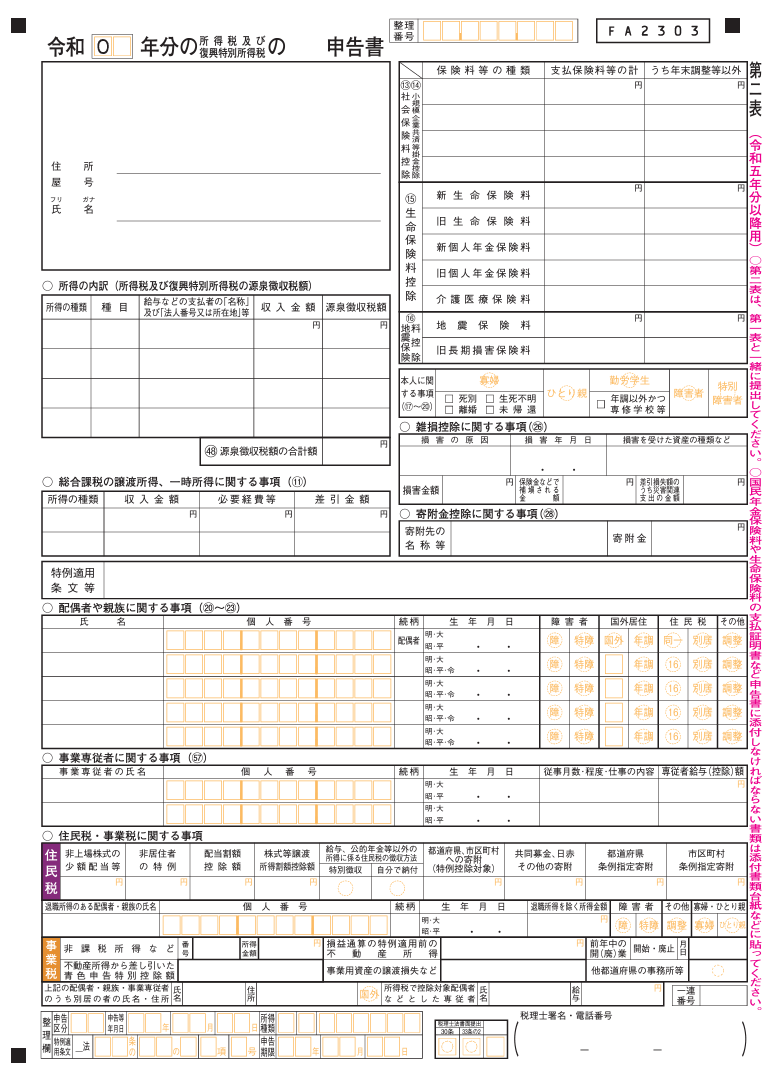

確定申告書 第二表書き方

第二表では、支払った保険料や配偶者、扶養親族など、主に所得控除の申請に必要な情報を記入します。

それに続いて、住民税や事業税に関する事項も記入する欄があります。

自分が申請を行わない控除に関する欄は記入を行せず空欄のままで問題ありません。

以下でそれぞれの項目に記入する内容などを見ていきましょう。

①住所・屋号・氏名

・個人事業主として開業届を出している場合に屋号を記入

・屋号がない場合は空欄のままで問題なし

・氏名の横に印鑑は不要

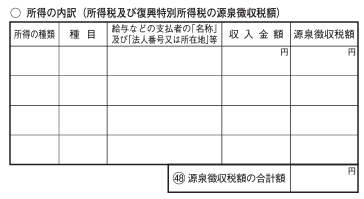

②所得の内訳

所得の内訳の欄には、所得の種類や給与などの支払者について、収入金額、源泉徴収税額を記入します。

給与所得者の場合は、勤務先の給与所得について、支払者や金額を記入することになります。勤務先から発行される源泉徴収票を用意して必要な情報を転記しましょう。

・収入金額は源泉徴収票に記載の「支払金額」を記入

・「源泉徴収税額」は源泉徴収票に記載されている金額をそのまま転記

・2か所以上から給与を受け取っていたり、給与以外に所得税が源泉徴収されている所得がある場合はその支払者や金額なども記入

・最後に源泉徴収税額の合計を記入

→源泉徴収されているのが勤務先の給与のみの場合は、勤務先の源泉徴収税額と同じ金額をそのまま合計の欄に記入

・合計金額が第一表に記入した㊽の金額と同じになっているか確認

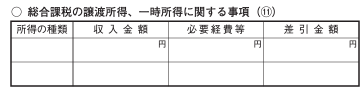

③総合課税の譲渡所得、一時所得に関する事項

総合課税の譲渡所得、一時所得に関する事項は、確定申告書第一表にある譲渡所得と一時所得の所得金額を記入する項目(⑪)の内訳を記入する欄です。

土地や建物などを売却して譲渡所得を得た人や、一定額以上の保険の一時金や競馬の払戻金を受け取った人が記入します。

・収入金額と必要経費等の金額を記入

・収入から必要経費等を差し引いて残った金額を差引金額の欄に記入

・複数ある場合はそれぞれ記入し、合計金額が第一表の⑪の金額と同じになっているか確認

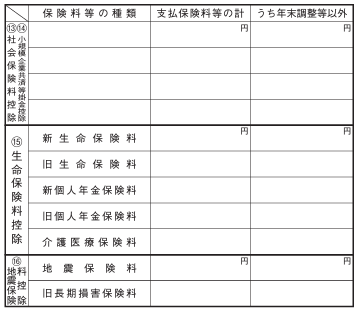

④保険料控除に関する事項

保険料控除に関する事項は、第一表の⑬〜⑯に記入する保険料控除に関係する詳細を記入します。

以下のような保険料などの支払いがあったときに記入します。

- 健康保険料

- 年金保険料

- 小規模企業共済等の掛金

- 生命保険料

- 個人年金保険料

- 介護医療保険料

- 地震保険料

・「うち年末調整等以外」の項目には、源泉徴収票に記載されていない保険料の支払い額を記入

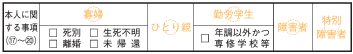

⑤本人に関する事項

本人に関する事項では、寡婦控除、ひとり親控除、勤労学生控除、障害者控除の申告のための項目です。

・いずれも当てはまらない場合は空欄のまま

・寡婦控除については、その理由として4つの項目から当てはまるものにチェックを入れる

・この欄で◯印を記入した控除について、第一表の⑰〜⑳に正しい控除額が記入されているか再確認する

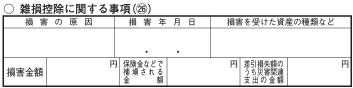

⑥雑損控除に関する事項

雑損控除に関する事項の項目は、雑損控除を申請する場合にその理由などの詳細を記入します。

災害や盗難の被害に遭って財産の損害を受けた人の税負担を軽減するための控除です。

・「損害年月日」は損害が発生した日にちを記入

・損害を受けた資産の種類を記入

・損害を受けた金額を左下に、保険金で補填された金額真ん中に記入

・「差引損失額のうち災害関連支出の金額」には、災害によって必要となった建物や家財の取り壊しや除去のための支出額を記入

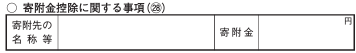

⑦寄附金控除に関する事項

第一表の㉘の項目に記入する寄付金控除を申請する人は、寄付金控除に関する事項に寄付先の名称と寄付金額を記入します。

・ふるさと納税で自治体に寄付を行った場合もこの欄に記入

→寄付先の名称には寄付を行った市区町村名を記入し、寄付先の自治体が発行する寄附金の受領書を準備して、記載されている寄付金額をそのまま転記

⑧特例適用条文等

特例適用条文等の欄は、特例を申請する際にその特例の条文を記入するための欄です。

たとえば、転廃業助成金や社会保険診療報酬といった特例を申請する際に、対応する条文を記入します。

転廃業助成金を申請する際には、対応する条文として「措法28の3」を記入します。

また、住宅ローン控除を申請する際には、対象の住宅での居住を開始した年月日を記入することになっています。

それに加えて、バリアフリー改修や省エネ改修などに該当する場合は、それに対応する記号を記入します。

住宅ローン控除での細かい記入ルールは国税庁ホームページに記載されています。

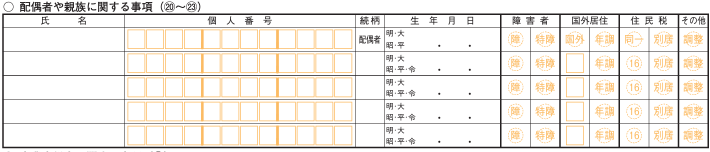

⑨配偶者や親族に関する事項

配偶者や親族に関する事項は、配偶者控除、配偶者特別控除、扶養控除の申請に必要な項目です。

・扶養控除についても同様で、控除対象扶養親族の氏名や個人番号、続柄、生年月日などを記入

・生年月日の右側には◯印を付ける欄があり、配偶者や不要親族が障害者や海外在住に当てはまる場合は◯印を付ける

・扶養親族の年齢が16歳未満の場合は「16」の場所に◯印を記入

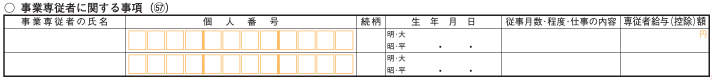

⑩事業専従者に関する事項

事業専従者に関する事項は、個人事業主として事業所得がある場合の項目です。

・会社員で副業を行っていない人は空欄のまま

白色申告の個人事業主と同一生計の配偶者か扶養親族で、申告者の事業の業務を6ヶ月を超える期間行った人のことです。

条件を満たすと控除が受けられますので、必要な情報をこの欄に記入します。

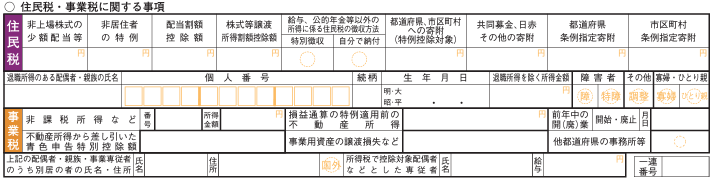

⑪住民税・事業税に関する事項

住民税・事業税に関する事項は、住民税などの地方税の申告に必要な情報です。

確定申告を行うと納税者の収入や所得、配偶者や扶養親族等の情報が自治体に共有されています。

所得税と住民税では課税の仕組みや控除の条件が違う点もあるため、住民税や事業税の計算で必要となる情報をこの欄に記入します。

・ふるさと納税を行った人は、「都道府県、市区町村への寄付(特例控除対象)」に寄付金額を記入

→確定申告書第二表の「寄付金控除に関する事項」で記入したのと同じ金額になる

・副業などで勤務先以外に所得がある場合で、副業により増えた住民税を自分で納税したい場合は、「給与、公的年金等以外の所得に係る住民税の徴収方法」の欄の「自分で納付」に◯印を付ける

→「特別徴収」を選ぶと勤務先の翌年の給与から天引きされます。

・副業で事業所得がある人は、事業税についての申告欄で当てはまるところを記入

・その他に配偶者や親族に退職所得がある場合や、障害者、寡婦、ひとり親に当てはまる場合は該当の欄に記入

確定申告の提出方法

確定申告書が作成できたら、全体の見直しを行い、問題なければ税務署に提出しましょう。

提出方法は以下の3種類があります。

- e-Tax

- 税務署に持ち込み

- 郵送

それぞれどのように提出するのか具体的に解説します。

e-Tax

e-Taxはインターネットを通じて確定申告ができる仕組みです。

e-Taxを利用するには、事前準備として利用者識別番号の取得が必要です。

マイナンバーカードをパソコンやスマホで読み取ることで利用者登録が可能です。

税務署に持ち込み

紙の申告書に手書きしたり、確定申告書作成コーナーや確定申告ソフトで作成した申告書を印刷したものを税務署に直接持ち込むことができます。

窓口の職員に直接手渡しすれば、その場で収受印が押された控えを受け取れる場合があります。

土日や夜間などは時間外収受箱に投函して提出することもできます。

郵送

手書きや印刷で作成した紙の確定申告書を税務署に郵送して提出することができます。

確定申告書を送る封筒の中に、返信用封筒に返信用の切手を貼って同封しておけば、収受印が押された控えを返送してもらうことができます。

確定申告をしないとどうなるの?

給与所得者が確定申告をする状況に当てはまるにもかかわらず、確定申告をしなかった場合はどうなるのでしょうか?

確定申告が義務になるケースとそうでないケースで変わりますので、以下で2つに分けて解説します。

無申告課税が科せられる

確定申告の義務があるにもかかわらず確定申告をしなかった場合は、無申告加算税が課せられる場合があります。

確定申告が義務となるのは、副業などで給与以外の所得が年20万円を超える場合、2か所から給与を受け取っていて片方で年末調整をしていない場合、年収2,000万円を超える場合など様々なケースがあります。

確定申告の期間は毎年2月16日から3月15日までですが、期限を過ぎても申告しないまま放置していたり、期限に遅れて申告を行うと無申告加算税の対象となります。

税金が高くなる

医療費控除や住宅ローン控除、寄付金控除(ふるさと納税)など、確定申告をすることで税金が安くなるケースがあります。

この場合は確定申告を行うのは義務ではありませんので、申告しなかったとしてもペナルティや罰則はありません。

しかし、このケースで確定申告をしないでいると、利用できるはずの節税制度を申請することができません。

その結果、本来よりも税金が高くなってしまいますので注意が必要です。

還付金を受け取るための確定申告も忘れずに行うようにしましょう。

まとめ

この記事では、給与所得者でも確定申告が必要なケースの詳細や、確定申告書の記入方法などについて解説しました。

副業や株をしている人など、給与以外の所得がある人はほとんどのケースで確定申告が必要となります。

期限内に申告を行うことで正しい税額で納税を行うと同時に、所得控除や損益通算などの仕組みで税金を安くできます。

副業をしていない給与所得者も、医療費控除や住宅ローン控除など、確定申告の知識を持つことで税金を安くしましょう。

ぜひこの記事でまとめたことを参考にしていただき、スムーズな確定申告の手続きや節税制度の活用で役立ててください。

SOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。