消費税の引き上げと一部据え置きの2パターンでの運用が開始されたことを受け、課税事業者のみならず免税事業者にとっても多大な影響を及ぼしているのがインボイス制度です。

この制度が導入されたことで、法人・個人事業主などさまざまな形態で事業活動を行う人たちはその対応に追われています。

しかし、なかにはインボイス制度についての知識・理解を深め切れていない人もいるでしょう。そもそもインボイスとはどういう制度なのでしょうか。

本記事ではインボイス制度全般について解説するとともに、対応方法・支援措置なども合わせて紹介するので参考にしてください。

インボイスってなに?

インボイス制度とは、適格請求書(インボイス)に基づいて消費税を計算する仕入税額控除の方法です。

仕入税額控除については後述しますが、この控除制度の適用を受けるためには仕入先に適格請求書(インボイス)を発行してもらわなければなりません。

請求書には適格請求書以外に不適格請求書が存在し、国税庁が定める方式・記載内容に則ったものを適格、それ以外を不適格に分類します。

仕入税額控除適用の前提として適格請求書の発行・受取が条件として掲げられていますが、この請求書はどのような事業者でも発行できるものではなく、一定の手続き・審査を経て許可されなければなりません。

この制度は2023年10月に導入されましたが、なぜ突然このような複雑な方式での手続きが必要になったのでしょう。

適格請求書として認められる必要事項・発行可能な事業者・制度導入の背景についてさらに詳しく解説します。

▼ インボイス制度について詳しく知りたい方はこちら。

インボイスに必要な記載事項

インボイス(適格請求書)として認められるためには、原則として請求書に以下の内容を記載しておかなければなりません。

2.売り手(自社)の氏名または事業者名および登録番号

3.取引年月日

4.取引内容(軽減税率対象品目である旨を記載)

5.原則税率(10%)・軽減税率(8%)それぞれの対象対価の総額および適用税率

6.原則税率(10%)・軽減税率(8%)それぞれの消費税額等

上記の条件のなかでも「(2)登録番号」「(5)適用税率」「(6)消費税額等」の3つは必ず明記しておかなければならない項目です。これら3つのうちいずれかでも記載漏れがある場合は、インボイス(適格請求書)として認められません。

ただし以下に掲げる事業に該当する場合は、適格簡易請求書の交付ができます。

・飲食店業

・写真業

・旅行業

・タクシー業

・駐車場業(不特定多数のものに限る)

・その他(上記に準ずる、かつ不特定多数を対象とした事業)

(出典:適格簡易請求書の交付ができる事業|国税庁)

適格簡易請求書における必要な記載内容は以下の通りです。

・取引年月日

・取引内容(軽減税率対象品目である旨)

・適用税率または消費税額等のいずれか一方を記載

(参考:インボイス制度について|国税庁)

インボイス発行できる事業者

インボイス(適格請求書)は仕入税額控除の適用を受けるために必要な請求書ですが、どのような事業者でも発行できるわけではありません。前述で「登録番号」について少し触れていますが、この番号は税務署に事前に申請を出して発行してもらわなければ記載できないからです。

登録番号を発行してもらうためには、国税庁のホームページからダウンロード可能な「適格請求書発行事業者の登録申請書」を入手して必要事項に記入し、管轄する税務署に提出します。またe-Taxからでも登録申請が可能であり、パソコン・インターネット等の環境が整っている場合は、こちらを利用して申請手続きを行ってください。

書面・e-Tax申請のいずれも登録番号が発行されるまで約1カ月程度かかります。

申請後、すぐに発行されるわけではない点に注意してください。

申請手続きが完了して登録番号が発行されると消費税の課税事業者として認められ、インボイス(適格請求書)の発行が可能です。

▼ 個人事業主の消費税について詳しく知りたい方はこちら。

インボイス制度導入の理由

2023年10月からスタートしたインボイス制度ですが、なぜ導入されたのでしょうか。その背景には標準税率と軽減税率の2種類の消費税の存在が関係しています。

2019年10月1日に消費税は8%から10%に引き上げられましたよね。標準税率はこれにて10%となりました。

でも、すべての商品・サービスを対象に消費税の引き上げを行ってしまうと、国民全体の消費量が少なくなり、国が財源を確保するのが難しくなってしまうんじゃないですか?

まさにそうですね。

国はそうなることを危惧し、生活必需品として認められる一部の商品・サービスについては8%に据え置かれました。これが軽減税率です。

消費税の経理処理や確定申告の際、標準税率(10%)と軽減税率(8%)の2種類の税率が混在したままでは混乱・間違いを引き起こしかない、、、ってことは、そこで導入されたのがインボイス制度ですね!

インボイス制度には、適用税率を明確化することで日常的な会計処理だけではなく、消費税の確定申告の際にも誤りを軽減するといった役割があります。

▼ 軽減税率について詳しく知りたい方はこちら。

仕入税額控除ってなに?

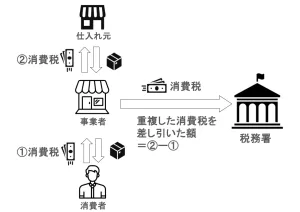

消費税の仕入税額控除とは、消費税を計算するときに課税売上の消費税額から課税仕入の消費税額をマイナスすることです。

商品やサービスの取引時に消費税が課税されますが、税金を負担するのは消費者ですが納税は事業者が行います。しかし事業者が消費税を納税すると生産・流通の取引時に消費税が累積してしまうため、重複納税を防ぐために取り入れられた仕組みが仕入税額控除です。

例えば、3,300円(消費税300円)で仕入れた商品を、5,500円(消費税500円)で売却したとしましょう。売上で受け取った消費税は500円ですが、仕入時にすでに300円は支払っています。500円をそのまま納税すると重複してしまうため、仕入時に支払った300円を差し引いて200円で申請すれば、重複することはありません。

【インボイス制度】売り手と買い手の対応

インボイス制度の導入に伴い、売り手・買い手ともに対応が必要です。

ここではインボイス交付者の売り手・インボイス未登録者の売り手・インボイス受領者の買い手とあわせて、免税事業者の対応についても確認していきましょう。

売り手(インボイス交付者)の対応

売り手がインボイス交付者となるためには、以下のような手続き・対応が必要です。

・適格請求書の発行、保存

・取引後の値引き・返品については適格返還請求書を発行

インボイスを交付する際には請求書に登録番号の記載が必須ですが、その番号は適格請求書発行事業者へ登録しなければ取得できません。

書面申請を行う場合は国税庁の「申請手続」のページ下部にある「登録申請等用式」に申請書のPDFが用意されているので、ここから入手してください。同サイトには提出書類・書き方のフローチャートなどが掲載された説明書も掲載されています。必要に応じてダウンロードし、申請書を作成しましょう。

また、e-Taxでの登録申請も可能です。申請方法とあわせてe-Taxソフトの使用法についても解説されています。「インターネット環境が整っている」「確定申告等はe-Taxを使用している」などに該当する場合は、こちらの方法で申請するとよいでしょう。

登録番号が発行されれば、取引先に対してインボイスの発行が可能です。発行するとともに、発行済インボイスの保存も忘れないでください。

売り手(インボイス未登録者)の対応

課税事業者であっても、インボイス発行が可能な適格請求書発行事業者であるとは限りません。

適格請求書発行事業者に登録すると取引先に対してインボイスの発行義務が生じてしまうため、登録しないでおこうとする事業者も存在します。

インボイスを発行するためには登録だけではなく、経理事務関連のシステム整備や対応可能な人材の確保が必要です。しかし、すべての課税事業者でこれらの対応ができるわけではなく、事業の形態・大きさなどによってはインボイス発行が困難なケースもあるでしょう。

課税事業者であるからといってインボイス発行が可能な事業者であるとは限らず、さまざまな理由から発行不可のところもあるのが現状です。

買い手(インボイス受領者)の対応

インボイス受領者である買い手側の対応は、主に以下の通りです。

・適格請求書の受領

・1万円以上の仕入分のみ適格請求書の保存

買い手は、取引先が適格発行事業者であるかどうかの確認をしなければなりません。具体的な方法としては取引先へのヒアリングや公表サイトの活用がおすすめです。ヒアリングの際には自社の登録番号の連絡とともに行うと、確認・通知の作業が同時に行えるので手間が省けるでしょう。

また国税庁は、法人番号から登録番号の検索が可能な「国税庁インボイス制度適格請求書発行事業者公表サイト」を公開しています。法人番号が不明な場合は、同じ国税庁が運営する「国税庁法人番号公表サイト」にて事業名・住所などから検索できるので、こちらもあわせて活用してください。

受領した適格請求書は原則として保存義務が課せられています。しかし以下の条件に該当する場合のみ、保存する必要はありません。

・仕入取引額1万円未満

・2023年10月1日~2029年9月30日までの取引分

上記はインボイス制度導入の際に設けられた支援措置です。永久的な特別措置ではなく、期限が限られているので注意してください。

免税事業者の対応

免税事業者とは消費税の納税義務が発生しない事業者のことであり、具体的には以下の要件すべてに該当する事業者を指します。

・課税事業者未選択

・適格請求書発行事業者未登録

免税事業者におけるインボイス制度への対応は主に以下の通りです。

・買い手:特になし

買い手としての対応は適格請求書の発行を求める必要がない程度であり、特別な対応は必要ありません。

しかし売り手の場合は、課税事業者登録への検討を余儀なくされるでしょう。免税事業者と課税事業者の主なメリット・デメリットは以下の通りです。

|

事業形態

|

メリット

|

デメリット

|

| 免税事業者 | ・消費税の申告や納税義務なし ・適格請求書発行事業者への登録不要 |

・取引を打ち切られる可能性あり ・新規契約困難の可能性あり |

| 課税事業者 | ・あらゆる取引先との契約等が可能 ・事業拡大が容易になる可能性大 |

・消費税の申告や納税義務が発生 ・経理処理の煩雑化 |

免税事業者のまま事業を継続する場合、引き続き消費税の申請・納税義務は発生しません。しかしその一方でインボイスの発行ができないことから取引先では仕入税額控除の適用が受けられなくなるため、取引を打ち切られたり新規契約が困難になったりする可能性が高くなるでしょう。

課税事業者になるとインボイスの発行が可能であり、取引先は仕入税額控除の適用が受けられます。このことから既存の取引先との契約が継続可能になるだけではなく、新規契約の獲得なども容易になるかもしれません。ただし消費税の申告・納税義務が発生するため、売上に大きな影響を及ぼす点はデメリットといえます。

インボイス制度の支援処置

インボイス制度の導入に伴い、さまざまな支援措置が取られています。

そこでどのような支援措置が設けられているのか、概要・対象者なども含めて確認していきましょう。

会計ソフトの導入における補助金

会計ソフト導入のための補助金制度は、売り手と買い手の両方が対象です。

インボイス制度導入に伴い対応した会計ソフト等を導入した場合は、「IT導入補助金」のインボイス枠が利用できます。

補助の対象や中小企業と小規模事業者で、補助率や補助額は導入したIT機器等別に以下の通りです。

|

補助対象

|

補助率

|

補助額

|

| インボイス対応の会計・受発注・決済ソフト | ・中小企業:3/4以内 ・小規模事業者:4/5以内 |

50万円以下 ※会計・受発注・決済のうち1機能以上を有すること |

| 2/3以内 | 50万円超350万円以下 ※50万円以下は補助率3/4(小規模事業者は4/5)、50万円超は2/3 ※会計・受発注・決済のうち2機能以上を有すること |

|

| PC・タブレット等 | 1/2以内 | 10万円以下 |

| レジ・券売機など | 20万円以下 |

(出典:インボイス枠(インボイス対応類型) | IT導入補助金2024)

なお「インボイス枠(インボイス対応類型) | IT導入補助金2024」には、補助金シミュレーターが公開されており、該当項目を選択して金額を入力することで補助額を試算できます。あらかじめ補助額をシミュレーションすると購入の際の目安になるでしょう。

免税事業者からの仕入も経過措置中は控除される

適格請求書等保存方式は、原則として適格請求書発行事業者以外の課税仕入は仕入税額控除の適用が受けられません。しかしインボイス制度開始後6年間は経過措置として一定の割合の仕入税額控除が適用されます。

|

期間

|

割合

|

| 2023年10月1日~2026年9月30日まで | 仕入税額相当額の80% |

| 2026年10月1日~2027年9月30日まで | 仕入税額相当額の50% |

(参照:5 経過措置|国税庁)

ただし、帳簿と請求書の両方で以下の要件を満たさなければなりません。

|

適用要件

|

|

|

帳簿

|

・課税仕入先の氏名または名称 ・取引年月日 ・取引の内容(軽減税率対象項目および経過措置対象) ・課税仕入分の支払対価 |

|

請求書等

|

・発行者の氏名または名称 ・取引年月日 ・取引内容(軽減税率対象品目および経過措置対象) ・税率ごとの合計税込価額(軽減税率対象品目および経過措置対象) ・交付を受ける事業者の氏名または名称 |

(参照:適格請求書等保存方式(インボイス制度)の手引き|国税庁)

また請求書と帳簿は連動させなければならないため、軽減税率対象品目と経過措置対象のそれぞれに異なる記号を明記して記号の種類を請求書と帳簿でそろえておきましょう。

2割特例

2割特例とは、免税事業者から適格請求書発行事業者(課税事業者)になった場合に一定期間の売上消費税額を2割減額する経過措置です。

具体的な適用要件は、以下のように定められています。

・2023年10月1日以降に新規課税対象事業者

・2021年分および2022年4月~6月の課税売上高が1,000万円以下

・課税期間短縮適用外

・一般課税および簡易課税の申告対象外

(参考:インボイス発行事業者の「2割特例」適用可否フローチャート|国税庁)

上記の要件はすべて満たさなければなりません。

消費税の納税額は上記の計算式で算出しますが、適用期間は2023年10月1日〜2026年9月30日までと限定的なものである点に注意してください。

小規模事業者持続化補助金の増額

小規模事業者持続化補助金の増額とは、申請要件を満たす事業者に対して適用される補助金の額に50万円が上乗せされるインボイス特例のことです。

小規模事業者持続化補助金は小規模事業者などが自ら経営計画を策定して商工会議所・小高所の支援を受けながら販路開拓取り組みの支援目的で実施されており、通常は50〜200万円の補助金が支給されます。

通常枠・特別枠の2種類が設けられており、各枠組別の補助率や補助上限額は以下の通りです。

| 通常枠 | 特別枠 | ||||

| 賃金引き上げ枠 | 卒業枠 | 後継者支援枠 | 創業枠 | ||

|

補助率

|

2/3(賃金引上げ枠の赤字事業者は3/4) | ||||

|

補助上限

|

50万円 | 200万円 | |||

|

インボイス特例

|

50万円(インボイス特要件を満たす場合) | ||||

(出典:小規模事業者持続化補助金|中小企業庁)

特別枠およびインボイス特例における申請要件は以下のように定められています。

|

申請要件

|

|

|

賃金引上げ枠

|

事業内最低賃金を地域別最低賃金より30円以上増額している事業者 |

|

卒業枠

|

小規模事業者としての従業員数を超えて規模拡大する事業者 |

|

後継者支援枠

|

アトツギ甲子園のファイナリスト等になった事業者 |

|

創業枠

|

過去3年以内に「特定創業支援事業」の支援を受けて創業した事業者 |

|

インボイス特例

|

免税事業者のうち適格請求書発行事業者の登録を受けた事業者 |

(出典:小規模事業者持続化補助金|中小企業庁)

なお中小企業庁は具体的な補助対象として厨房増設などの店舗改装や広告掲載をあげており、これらとあわせて免税事業者から適格請求書発行事業者の登録を受けると50万円が上乗せされた補助金が支給されるので同時に行うとよいでしょう。

インボイス制度で気を付けること

インボイス制度の導入に伴っていくつかの注意点があります。

対応・支援措置とともに注意点についての理解も深めましょう。

インボイス発行事業者の登録には時間がかかる

インボイス(適格請求書)発行事業者に登録する際には税務署への申請が必要ですが、申請から登録番号が発行されるまで時間がかかります。

「売り手(インボイス交付者)の対応」の項目内でも触れましたが、登録申請は申請書・e-Taxのいずれかの方法で可能です。e-Taxを利用して税金関連の手続きを行う際には、書面での申請よりも処理スピードが速いことが多く、早く手続きを完了させたい場合には便利な方法でもあります。

しかしインボイス(適格請求書)発行事業者の登録については、e-Taxで申請をしたからといって番号が発行される期間が短縮されるわけではありません。

申請書・e-Taxのいずれの方法で申請登録を行っても、登録番号が発行されるまで約1カ月かかるので注意してください。

従業員へのインボイス制度の情報共有

従業員へのインボイス制度導入の情報共有も忘れてはいけません。

従業員のなかには、取引先との交際費などが発生するケースがあります。経理処理を行うにあたってこれらを経費計上する際には請求書が必要ですが、その際に従業員が受け取る請求書も適格請求書でなければなりません。

交際費・出張費等が発生する部署については、インボイス制度の導入とともに具体的な内容・ルールなどを周知徹底し、適格請求書に則った領収書・請求書を受領してもらうようにしましょう。

請求書の受領が難しいものは帳簿の保存を忘れない

インボイス制度の導入に伴い、課税事業者は適格請求書等の保存が原則です。しかし取引内容によっては請求書の受領が困難な場合もあり、その際には帳簿の保存を必須としています。インボイス保存が免除される主な取引ケースは、以下の通りです。

・3万円未満の自動販売機・自動サービス機の代金(ジュース代など)

・一部の郵便サービス(ポスト投函など)

上記は一部ですが、このようなケースでは適格請求書の受領は困難であるため、請求書の代わりに帳簿保存が必須とされています。

控除不能額を把握する

控除不能額の把握も重要です。

取引先のすべてがインボイス(適格請求書)発行事業者とは限りません。継続して免税事業者として事業活動を展開するところもあれば、課税事業者であってもインボイス発行の対応が困難などの理由で発行事業者未登録のところもあるでしょう。

インボイス制度の導入によって仕入税額控除の適用を受けるためにはインボイスの発行が必要不可欠であり、発行が不可能な取引は控除不能額として処理しなければなりません。

控除不能額として処理しなければならない取引先の数が多くなればなるほど、それに伴って控除制度が適用される取引数は減少します。

経過措置の期間中はさほど大きな影響を及ぼさないにしても、期間終了後のことを考慮して不能額を把握し、早めに何らかの対応を考えておいたほうがよいでしょう。

免税事業者は消費税を請求できない?

インボイス制度開始に伴い、免税事業者のなかには消費税の請求ができなくなると思っている人もいるかもしれません。

インボイス制度のもとでの免税事業者と消費税の関係などを確認していきましょう。

免税事業者も消費税を請求できる

インボイス制度が開始されても、免税事業者は取引先に消費税の請求が可能です。

インボイス制度は消費税に関連した制度ではありますが、仕入税額控除の適用の可否を左右するものであり、消費税の請求可否についてのものではありません。

「免税事業者の対応」で紹介した免税事業者における3つの条件のうち、1つでも該当しなくなれば必然的に課税事業者となり、消費税の申告・納税の義務が発生します。課税事業者の可否はインボイス(適格請求書)発行事業者登録の目安のひとつでもあり、免税事業者の取引の際にも消費税は発生しているので請求可能です。

インボイス制度導入で変わったこと

インボイス制度導入前は、免税事業者・課税事業者に関係なく仕入税額控除の適用が可能でした。

しかし導入後はインボイス(適格請求書)のみが対象と限定されてしまったため、インボイスの発行が認められていない免税事業者との取引は仕入税額控除の対象に含まれません。

控除対象にならない取引が増えると費用負担が増加するため、免税事業者との取引を控えるなどの対応をする企業・会社も増えてくる可能性があります。

経過措置中は免税事業者との取引も仕入税額控除の対象に含まれていますが、措置期間が終了した後は突然契約・取引を打ち切られるかもしれません。免税事業者にとっては取引数・売上が激減するなど、マイナスの影響を受けるでしょう。

課税事業者への切り替えも検討しよう

インボイス制度導入に伴い、免税事業者のなかには課税事業者へ切り替え、インボイス(適格請求書)発行事業者の登録を行うところもあります。

現在の取引数・契約内容などを確認し、取引先にも確認するなどして慎重に切り替えを検討したほうがよいでしょう。

まとめ

インボイス制度について解説しました。

この制度の開始に伴い、個人事業主・フリーランスなどの免税事業者のなかには、事業活動が困難になるといったケースも発生する可能性があります。

課税事業者に切り替えてインボイス(適格請求書)発行事業者登録をすればインボイス発行ができるため、既存の取引先との契約継続とあわせて新規開拓もしやすくなるでしょう。

しかしその一方で消費税の申告・納税の義務が発生することから、必ずしもメリットだけとはいえないのが現状です。

本記事で紹介した支援措置なども参考にしつつ、現在の事業形態に合った方法を選択してください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。