インボイス制度が開始したことで、課税売上高が1,000万円以下の個人事業主も消費税の納税を行うケースが増えています。

それに伴って、以下のように消費税の計算や仕訳の方法、課税方式などで疑問をお持ちの方もいらっしゃるのではないでしょうか?

・消費税の仕訳方法や記帳方法が知りたい

・消費税の課税方式(簡易課税・原則課税・2割特例)について詳しく知りたい

そこでこの記事では、個人事業主向けに消費税の経費計上や仕分けの方法、勘定科目、課税方式などを解説します。事業者が消費税の負担を軽減する方法も紹介しますので、ぜひ参考にしてください。

消費税について知ろう!

消費税とは、商品を販売したり、サービスの提供を行った場合に発生する税金です。消費税の負担を行うのは商品やサービスの消費者で、事業者は顧客から預かった消費税の納税を行います。

日本の消費税の税率は、現在は標準税率が10%、軽減税率が8%です。この中には通常の消費税と地方消費税の両方が含まれており、税率の内訳は以下のようになっています。

| 消費税率 | 地方消費税率 | |

| 標準税率(10%) | 7.8% | 2.2% |

| 軽減税率(8%) | 6.24% | 1.76% |

消費税の課税期間は、個人事業主の場合は毎年1月1日から12月31日となり、申告期限は翌年の3月31日までです。個人事業主は3月15日までの期限で所得税の確定申告を行うため、多くの個人事業主は所得税と消費税の確定申告を同時に行っています。

軽減税率って何?

軽減税率とは、通常の税率よりも低く適用される税率のことです。日本の消費税の標準税率は10%ですが、軽減税率は8%となります。

現行の消費税は2019年10月に当時の8%から10%に上がりましたが、軽減税率の対象は8%のまま据え置きになっています。その結果、現在は標準の10%と軽減税率の8%の2種類の区分があります。

消費税の軽減税率の対象となるのは以下の2つです。

- 飲食料品(酒類や外食などを除く)

- 新聞

代表的な例はスーパーマーケットなどで購入する食品や飲料品です。たとえば、スーパーで食品とお酒を購入すると、お酒には10%、食品には8%の消費税が課税されます。

ぼくがハンバーガー屋でテイクアウトしたら、スーパーじゃないから10%課税されるの?

ハンバーガー屋でもテイクアウトだったら10%、店内で飲食する時は8%とややこしいんだ!

じゃあ、持ち帰った方がお得だね!

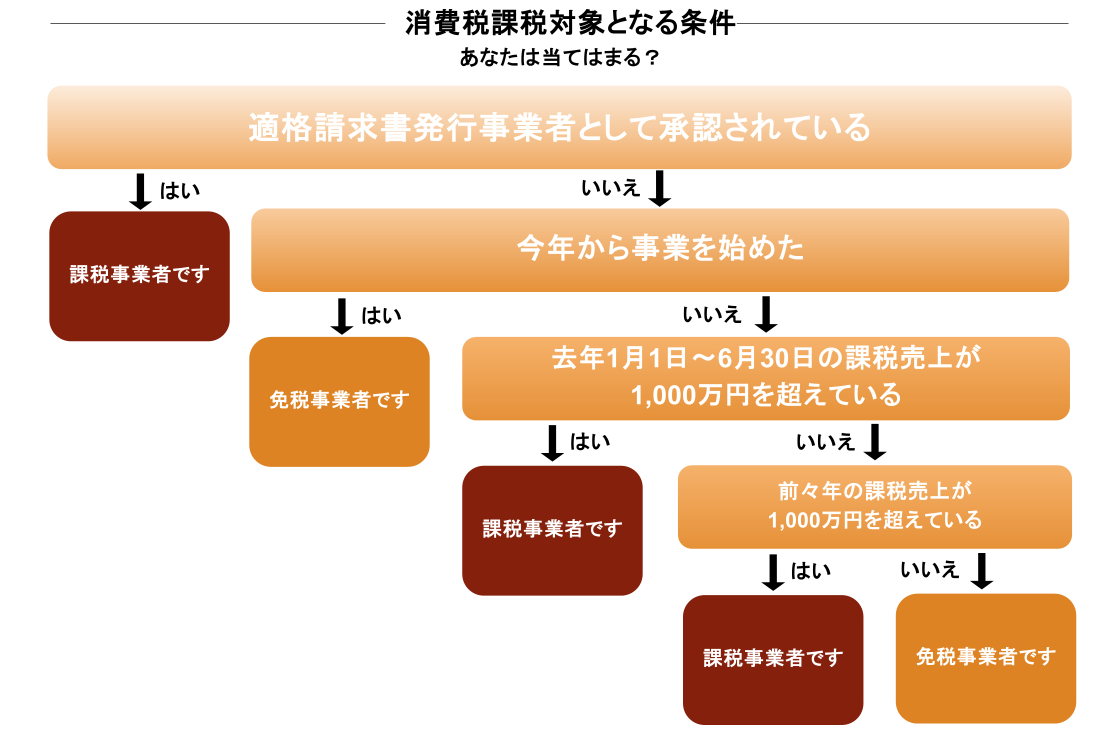

消費税課税対象となる要件

商品を販売したりサービスを提供すると顧客から消費税を預かりますが、すべての事業者が消費税を納税するわけではありません。事業者によって消費税の納税が義務となる場合とそうでない場合があります。

以下の条件を満たす事業者は消費税の納税が義務となります。

特定期間の課税売上が1,000万円を超えている

適格請求書発行事業者として承認された

このような事業者は、「課税事業者」として毎年消費税の申告と納税が必要です。

上記の売上1,000万円の判定期間は以下の通りです。

- 基準期間…前々年の1月1日〜12月31日

- 特定期間…前年の1月1日〜6月30日

以前は売上が1,000万円を超えるかどうかにより判定されていましたが、インボイス制度が開始されたことにより、売上1,000万円以下でも課税事業者となる場合があります。

消費税を免除される事業者

消費税の納税が義務ではない事業者は「免税事業者」と呼ばれます。免税事業者となるケースは、上記の課税事業者の条件を満たさない場合です。

つまり、インボイス登録を行っておらず、前々年の1年間の売上と、前年の6月30までの売上のいずれも1,000万円未満の場合は、免税事業者となります。

また、事業を開始した最初の年度は、前年以前の売上が存在しないため免税事業者となります。

免税事業者となる場合は、消費税の申告と納税をする必要はありません。

【消費税】会計上の勘定科目

ここからは、消費税の会計上の勘定科目について解説します。

消費税のお金の動きをどのように記帳していけばよいのか、詳しく見ていきましょう。

租税公課

租税公課は国や地方自治体などに納める税金を仕訳するときに使う勘定科目です。「租税」は税金、「公課」は罰金や公共団体に納める会費などを指しており、両方を合わせた言葉です。

租税公課は税込処理の場合のみ使う勘定科目となり、経費に分類されます。そのため、消費税の納税を行い租税公課として仕訳した場合は、消費税を経費計上できます。

また、消費税だけでなく、以下のような事業を行う上で支払う必要がある税金は、租税公課として経費計上できます。

- 事業税

- 固定資産税

- 都市計画税

- 自動車税

ただし、事業とは関係のなく個人に課税される税金や、罰金やペナルティの性質がある税金は経費に計上できません。

個人の税金のため事業の経費には計上できない例として以下のような税金があります。

- 所得税

- 住民税

罰則の性質があるため経費計上できないのは以下のようなものです。

- 延滞税

- 交通違反の反則金

交通違反の反則金は、業務中の事業用の自動車で発生したものでも経費計上することはできません。

仮払消費税

仮払消費税は、経費の支出時や仕入れ時、資産の購入時に、こちら側が支払った消費税を記載する勘定科目です。

たとえば、税込3,300円の経費の支出があった場合は、以下のようになります。

| 借方 | 貸方 | ||

| 仕入 | 3,000円 | 現金 | 3,300円 |

| 仮払消費税 | 300円 | ||

このように、税抜処理では本体価格の部分と消費税の部分を分けますので、消費税のための勘定科目として仮払消費税を使用します。

仮払消費税は税抜き処理方式でのみ使う勘定科目です。税込処理では支払った総額を税込で仕訳し、消費税の部分も売上の金額に含まれるため、仮払消費税は使いません。

仮受消費税

仮受消費税も税抜処理方式でのみ使う勘定科目で、売上が発生して購入者やサービス利用者など消費者から受け取った消費税を記帳するときに使います。

たとえば、本体価格5,000円、税込5,500円の商品が売れた場合、税込処理では売上は5,000円となります。消費税の部分については、仮受消費税500円として仕訳を行います。

| 借方 | 貸方 | ||

| 現金 | 5,500円 | 売上 | 5000円 |

| 仮受消費税 | 500円 | ||

税込処理方式では消費税の部分は売上に含まれますので、仮受消費税の勘定科目は使いません。

未払消費税

未払消費税は、売上にかかる仮受消費税から、経費の支出時にかかる仮払消費税を差し引いて残った金額に使う勘定科目です。この未払消費税の金額を消費税として納税することになります。

たとえば、消費者から預かった売上にかかる借受消費税が80万円で、経費の支出時に支払った仮払消費税が70万円の場合、未払消費税は10万円となります。

未払消費税は、税込処理と税抜処理の両方で使用可能な勘定科目で、決算時にのみ使用します。

もし仮払消費税の方が仮受消費税よりも大きかった場合は、この未払消費税ではなく、以下で紹介する未収消費税を使用します。

未収消費税

未収消費税は、仮受消費税よりも仮払消費税の方が大きかった場合に、還付を受ける消費税として記載する勘定科目です。

高額の先行投資や設備投資を行って経費の支出が大きかった場合は、支払う消費税額も大きくなり、支払う消費税が受け取る消費税を上回る場合があります。また、何らかの原因で売上が減少し、事業が赤字になった場合にも未収消費税を使う機会があります。

たとえば、仮払消費税が50万円、仮受消費税が45万円だった場合、未収消費税は5万円となります。

未収消費税は税抜処理と税抜処理どちらでも使用できる勘定科目です。

2つの消費税処理方法

消費税の仕訳を行って記帳するときに、経理方式を選ぶ必要があります。

経理方式は以下の2種類があり、どちらの処理方法を選ぶかによって消費税の勘定科目が変わります。

- 税込経理方式

- 税抜経理方式

それぞれに特徴やメリット、注意点がありますので、以下で具体的に解説します。

①税込処理方式

税込処理方式は、売上発生時に預かった消費税や、経費の支出時に支払った消費税を、それぞれ売上額や経費の金額に含めて税込み金額で処理する方法です。

たとえば、税込み5,500円で商品を販売して、その商品の仕入れ価格が税込み3,300円だった場合は以下のようになります。

- 仕入時の記帳方法

| 借方 | 貸方 | ||

| 仕入 | 3,300円 | 現金 | 3,300円 |

- 売上発生時の記帳方法

| 借方 | 貸方 | ||

| 現金 | 5,500円 | 売上 | 5,500円 |

- 決算時の記帳方法

| 借方 | 貸方 | ||

| 租税公課 | 200円 | 未払消費税 | 200円 |

このように、販売時と仕入時の税込価格をそのまま記帳すればよいため、手間がかからない処理方式です。

②税抜経理方式

税抜経理方式は、売上発生時の消費税額と、経費の支出時の消費税額を、それぞれ本体価格と分けて処理する方法です。

上記と同じ税込み3,300円で仕入れて税込み5,500円で販売したときの記帳例は以下のようになります。

- 仕入時の記帳方法

| 借方 | 貸方 | ||

| 仕入 | 3,000円 | 現金 | 3,300円 |

| 仮払消費税 | 300円 | ||

- 売上発生時の記帳方法

| 借方 | 貸方 | ||

| 現金 | 5,500円 | 売上 | 5000円 |

| 仮受消費税 | 500円 | ||

- 決算時の記帳方法

| 借方 | 貸方 | ||

| 仮受消費税 | 500円 | 仮払消費税 | 300円 |

| 未払消費税 | 200円 | ||

このように、税込み処理方式と比べると手間がかかりますが、消費税のお金の動きがひと目で分かるのがメリットです。

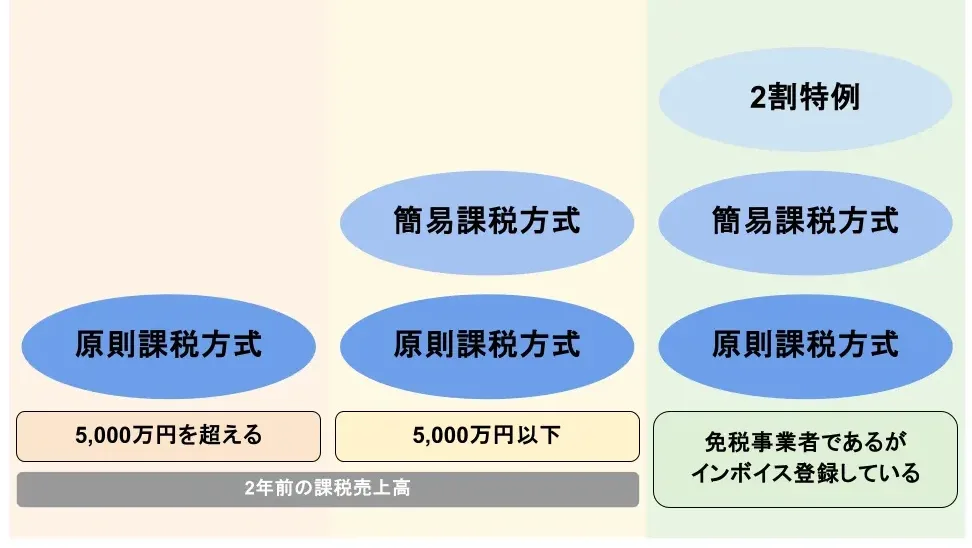

消費税のあらゆる課税方式

ここからは、消費税の課税方式について見ていきましょう。

基準期間(2年前)の売上高が1,000万円以下の場合は免税事業者のため、消費税を納税する必要はありませんが、売上高が1,000万円を超えた段階で課税事業者となります。

課税事業者となる際には、納税する消費税額をどの方式で計算して申告するのかを選ぶことができます。この納税額の計算方法が消費税の課税方式です。

課税方式には以下の3つの種類があります。

- 原則課税方式

- 簡易課税方式

- 2割特例

これらのうちどの方式が選択できるかは、その事業者の基準期間(2年前)の売上高によって変わります。

また、上記のうち「2割特例」についてはインボイス制度の導入に伴う経過措置のため、期限が定められています。

以下でそれぞれどのような方式なのか、計算方法や選択できる条件などを解説します。

簡易課税

簡易課税方式は、商品やサービスの販売時に顧客から預かった消費税に対して、業種ごとにあらかじめ決められた割合の率を掛けて納税すべき消費税額を算出する方法です。

簡易課税が選択できるのは、基準期間(2年前)の課税売上高が5,000万円以下の事業者です。

業種ごとの率は「みなし仕入率」と呼ばれ、以下のように6種類の区分があります。

| みなし仕入率 | 該当する事業 |

| 90% | 卸売業 |

| 80% | 小売業、飲食料品に関係する農業・林業・漁業 |

| 70% | 農業・林業・漁業、鉱業、建設業、製造業など |

| 60% | 飲食店業など |

| 50% | 運輸通信業、金融業、サービス業など |

| 40% | 不動産業 |

簡易課税では、預かった消費税に上記の業種ごとの率を掛けるだけで納税額が決まります。経費の支出時に支払った消費税の実際の金額を計算する必要がないため、手間がかからないのがメリットです。

原則課税

原則課税は、「顧客から預かった消費税から、支払った消費税を差し引き、残った消費税を納税する」という原則どおりに計算を行う方式です。本則課税や一般課税と呼ばれることもあります。

課税事業者になる際に簡易課税を選択しない場合は原則課税で納税します。また、基準期間(2年前)の課税売上高が5,000万円を超えると簡易課税が選択できないため、原則課税での納税となります。

原則課税のメリットは、仕入時や経費の支出時に実際に支払った消費税を全て計算するため、実際の正確な消費税額で納税できる点です。経費の支出が多い事業者や、設備投資などの先行投資を行う際は、簡易課税より税負担が軽くなる場合があります。

ただし、取引ごとの全ての消費税を正確に計算する必要があるため、簡易課税と比較すると手間が多くなります。

2割特例

2割特例とは、消費税の納税額が売上発生時に顧客から預かった消費税額の20%に相当する金額となる特例です。

2割特例が使えるのは以下の条件を満たす事業者です。

・インボイス発行事業者の登録を行っている

・インボイス登録前に課税事業者になっていない

この特例は免税事業者からインボイス登録を行った事業者が対象のため、以前に課税事業者だった場合は適用できません。

2割特例の計算方法は、売上時に預かった消費税額に20%を掛けるだけなので、簡易課税方式と同じく納税額の計算が簡単なのが特徴です。また、20%という割合は簡易課税方式のどの業種と比較しても大幅に低いため、節税につながりやすいのもメリットです。

ただし、2割特例は令和5年から令和8年まで適用可能な期間の決められた経過措置です。特例の期間が終了すると、簡易課税か原則課税のいずれかで納税することになります。

消費税の会計処理中に気を付けること

ここからは、消費税を会計処理する際に気を付けたい注意点について解説します。

事業と私生活の支出を混同しない

税金を経費計上する際には、事業と私生活の支出を混同しないことが大切です。税金の支払いを経費に分類できるのは、事業を行うために必要な支出である場合のみです。誤ってプライベートの支出にかかる税金を算入してしまわないよう注意が必要です。

自宅で使う仕事用の設備など、事業用とプライベート用で兼用の場合は、按分という方法で事業用の割合を算出することができます。たとえば、事業とプライベートで1/2ずつなど、明確に割合が区分できるもので、それを客観的に示せるものである必要があります。

また、白色申告と比較して青色申告の方が按分できる範囲が広くなります。事業とプライベートで兼用しているものが多い人は青色申告にして経費を見直すことが節税につながります。

消費税が租税公課の場合のみ経費計上できる

消費税を経費として計上したい場合は、税込経理方式を選択する必要があります。また、勘定科目で「租税公課」を使った場合のみ経費にできます。そのため、勘定科目で「租税公課」を使わない税抜経理方式を選択した場合は、消費税を経費計上できません。

この記事ですでに挙げた税込経理方式と税抜経理方式それぞれ仕訳方法の例で、決算時の記帳方法を抜き出すと以下のようになります。

- 税込経理方式の場合

| 借方 | 貸方 | ||

| 租税公課 | 200円 | 未払消費税 | 200円 |

- 税抜経理方式の場合

| 借方 | 貸方 | ||

| 仮受消費税 | 500円 | 仮払消費税 | 300円 |

| 未払消費税 | 200円 | ||

このように、勘定科目として租税公課が使えるのは税込経理方式のみです。税抜経理方式では消費税を経費として計上できないため注意が必要です。

税区分に応じた仕訳処理の実施が必要

消費税の仕訳処理は税区分に応じて行う必要があります。事業内容によって取引先の数や取引数は様々なので、会計が複雑になる場合もありますので注意が必要です。

現行の消費税の制度では10%の標準税率と8%の軽減税率の2種類があり、それぞれ分けて処理する必要があります。

また、インボイス制度が開始されたことで、適格請求書の取り扱いをする機会も増えていきます。適格請求書についても、これまでの通常の請求書と区別して処理する必要があります。

新しい商品やサービスを扱ったり、取引先が変わったりした際には、それに伴って会計の処理方法が変わる場合もありますので注意が必要です。

インボイス制度移行期間中は3年ごとに控除適用率が減少する

インボイス制度が導入されたことで、免税事業者からインボイス登録を行った事業者向けに、経過措置として納税する消費税額が8割控除される「2割特例」が利用できるようになっています。

しかし、この特例は期間限定のもので、3年ごとに控除適用率が減少するため注意が必要です。

具体的には、以下のようなスケジュールとなっています。

| 期間 | 控除率 |

| 2023年10月1日〜2026年9月30日 | 80% |

| 2026年10月1日〜2029年9月30日 | 50% |

控除率が低くなることにより消費税の納税額が増える可能性がありますので、事前に準備しておくことが大切です。

また、経過措置が延長されなければ、終了後は簡易課税か原則課税かのいずれかでの納税となりますので、この点にも注意が必要です。

事業者が消費税の負担を軽減する方法

ここでは、事業者が消費税の負担を軽減するための方法を2つ紹介します。

事業内容や売上高をもとに適切な処理を行うことで、消費税の負担を軽減できる場合があります。

課税売上高を1,000万円に抑える

インボイス登録を行っていない場合は、課税売上高を1,000万円に抑えることが負担軽減につながります。

消費税の課税事業者となる条件は、インボイス登録以外では以下の2点があります。

・前年の6月30日までの課税売上高が1,000万円を超える

上記のラインを超えなければ免税事業者となり、消費税の納税をする必要がなくなります。

年間の課税売上高が1,000万円前後で、売上の調整が可能な事業者は、1,000万円に抑えることで節税が可能です。

事業に応じた課税方式を採用する

消費税の課税方式は簡易課税方式と原則課税方式のどちらかを事業者側で選ぶことができます。それぞれの方式で消費税の計算方法が変わりますので、納税額も大きく変わります。

簡易課税方式は小規模の事業者向けで、業種によって変わるみなし仕入率を使って簡易的に消費税の納税額を計算します。この方式は消費税がかかる経費の支出が少ない場合や、原価率が低い場合に節税につながりやすいという特徴があります。

逆に、経費の支出が多い場合、特に先行投資で赤字になる場合は、原則課税方式を選択した方が納税額が低くなる場合が多いです。

どちらを選択するかで納税額が変わりますので、事業内容に応じた方式を採用することが重要です。

消費税が経費になる理由

「仕訳のやり方によって消費税を経費にすることができる」と聞いたことがある人もいるかもしれません。

実際のところは、税込処理方式では消費税を経費に分類しますが、そのことで事業の利益が増えたり消費税の納税額が変わったりするわけではありません。

以下で消費税が経費になると言われる理由や、実際の計算はどのようになるのかを解説します。

消費税を経費計上できる税込処理方式

消費税は税込処理方式で経理を行うと経費として計上することができます。これは、税込処理方式の仕訳方法では、勘定科目として租税公課を使うからです。

| 借方 | 貸方 | |

| 売上発生時 | 現金5,500円 | 売上5,500円 |

| 仕入れ時 | 仕入3,300円 | 現金3,300円 |

| 消費税の仕訳 | 租税公課200円 | 未払消費税200円 |

このように、税込処理では消費税を租税公課として仕訳します。租税公課は経費に分類されるため、消費税を経費計上することができ、実際に経費の合計額も増えることになります。

一方で、税抜処理では租税公課の勘定科目を使いませんので、消費税を経費に計上することはできません。

税込処理も税抜処理も消費税額は同じ

上記のように税込処理なら消費税を経費計上できますが、納税する消費税額や事業の利益が変わるわけではありません。

消費税のお金の動きは、売上発生時に商品の購入者やサービス利用者から一時的に預かっている税金を納税しているからです。

| 税込処理 | 売上5,500円 – 経費(仕入3,300円 + 租税公課200円) = 利益2,000円 |

| 税抜処理 | 売上5,000円 – 経費(仕入3,000円) = 利益2,000円 |

このように、消費税が会計処理で経費になったとしても、税込処理では売上も税込価格で大きくなるため事業の利益は同じです。納税する消費税額も同じなので、負担が軽くなるわけでもありません。

税込処理や税抜処理の選択は、消費税を経費にできるかどうかを優先するよりも、事業内容や会計処理の負担などを考慮して、事業に合った最適な方式を選ぶことが大切です。

まとめ

この記事では消費税の経費計上や仕訳の方法、課税方式などについて解説しました。

事業を営む上で必要な税金の支払いは、租税公課として経費計上することができます。消費税についても、税込経理方式を選択して、勘定科目で租税公課を使えば経費にすることができます。

ただし、消費税は売上発生時に一時的に預かった税金を国に納めているため、消費税を経費計上する場合としない場合で、納税額や利益に違いはありません。消費税を経費計上すること自体が節税になるわけではありませんので、事業内容に合った課税方式を選ぶようにしましょう。

また、インボイス制度をきっかけに課税事業者になった事業者は、2割特例の活用や、経過措置終了後の課税方式の選択も重要なポイントです。

ぜひこの記事でまとめたことを参考にしていただき、消費税の計算や納税に役立ててください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。