住民税は一定の所得を得ている人全員に負担義務が発生しますが、納税のタイミングは1月や4月といった節目の月からスタートするわけではありません。そのため、いつから支払えばよいのかわからない人もいるでしょう。

またなかには一定の所得を得ているにもかかわらず、住民税が課税されない人もいます。この違いはどこにあるのでしょうか。

本記事では住民税はいつから払うのかの疑問解消を中心に、課税対象者・計算方法・控除制度なども紹介するので参考にしてください。

住民税とは?

住民税は、市区町村や都道府県で実施されている行政・公共サービスの維持・運営をするための必要経費を目的とした地方税です。

主な使用用途として、以下のようなものがあげられます。

・民生費(子育て支援や生活保護など)

・土木費(道路整備、住宅の建設・管理など)

・清掃事業(地域のゴミ収集など)

・教育費(学校で使用する教科書代や実験器具など)

・その他の行政サービス(消防、救急など)

これらはその地域に住む人たち全員が何らかの形で利用している施設やサービスですが、運営や維持には費用が必要であり、その財源を確保しなければなりません。その負担を地域住民に分割して負担する税金が住民税です。

基本的には地域住民全員が分担して負担する税金ですが、収入などの事情を考慮して一定の所得がある人に対して納税が発生します。

住民税には個人住民税と法人住民税の2種類がありますが、法人・企業などは法人住民税を、それ以外の個人は個人住民税を負担します。

住民税はいつから納付するものなの?

住民税の納税発生時期は、納税対象者によって異なります。

|

納税対象者

|

納税発生時期

|

| 個人事業主・フリーランスなど | 6月~7月 |

| 年金受給者 | 6月 |

| 給与所得者 | 6月 |

ただし上記は前年に一定の所得があった場合に限られており、前年の所得がゼロまたは一定金額以下の場合は納税義務は発生しません。

例えば前年が無収入の社会人1年目が、ある企業に就職して給与所得者になった場合は、給与所得者は6月給与分から住民税が天引きされるんですか?

今回のケースでは前年が無収入であるため、社会人1年目は給与から住民税が天引きされません。支払義務が発生するのは、社会人2年目の6月給与分からです。

住民税はその年ではなく、前年の年間総所得額をもとにして計算するため、前年での収入がゼロまたは一定金額以下の所得額だった場合はその年の納税義務は発生しません。

住民税の算定期間は?

住民税の算定期間は先述したように、前年の年間総所得額をもとに算定します。

例えば2023年6月から納付が発生する住民税は、前年2022年1月1日〜12月31日までの年間総所得額をもとに計算されており、納付年の所得額を基準にしているのではありません。

よって2022年分の年間総所得額が0円または一定の金額以下だった場合、住民税の納税額はなしになるので、2023年に支払いが発生する分については課税対象外です。

学生から企業に就職して給与所得者になった場合、前年は会社勤めをしていたわけではないので基本的には所得がなく、社会人初年度は給与から天引きされることはありません。

ただし学生中にアルバイトなどをして一定金額以上の所得があった場合は、社会初年度から住民税の給与天引きが始まります。

転職後、住民税が天引きされるのはいつから?

転職後の住民税の天引きタイミングは、退職時期によって以下のように異なります。

|

退職時期

|

転職先の天引きタイミング

|

| 1月~5月 | その年の6月から |

| 6月~12月 | 翌年6月から |

上記のように退職時期によって転職先での天引き時期が異なるのは、住民税の納税期間が原則として6月〜翌年5月に設定されているからです。

1月〜5月に前職を退職する場合、住民税の最終納税期間である5月分までを前職でまとめて特別徴収します。転職先は6月以降の入社になり、住民税も新年度分の納税額が決定しているのでその年の6月から天引きが始まることが一般的です。

一方の6月〜12月に退職した場合、1月〜5月分の住民税は残ったままであり、これらも納税しなければなりません。会社・企業によっては退職日以降の住民税についてはまとめて特別徴収してくれるところもありますが、そうではない勤務先では普通徴収に切り替わります。

住民税はどうやって納付するの?

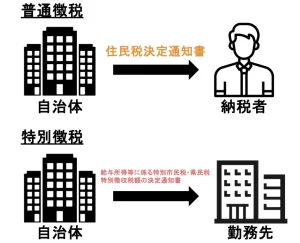

住民税の納付方法には普通徴収と特別徴収の2種類があり、納付の方法や時期が異なります。

それぞれの納付方法を解説するので、参考にしてください。

普通徴収とは?

「普通徴収」とは、納品書で納税する方法です。

毎年6月〜7月頃に自宅に自治体から納付書が送られてくるので、金融機関・コンビニエンスストアなどで納税します。納付書は4回の分割払い分と一括払い分の2種類が同封されており、選択が可能です。

「忘れる可能性がある」「年間納税額が低い」などに該当する場合は、一括払いを選択するとよいでしょう。

納付書によっては、クレジットカードやスマホアプリ決済などに対応している場合があります。しかしこのような支払方法に対応するためにはシステム等の準備が必要であることから、すべての自治体で対応しているわけではありません。

また4回の分割払いを選択した場合、6月・8月・10月・翌年1月の納期限が一般的です。ただし各自治体の手順・処理方法などによっては納期限が異なる場合があります。例えば、大阪市は7月1日・9月2日・10月末・翌年1月末が納期限です。

納期限は納付書に明記されているので、確認して期限までに納付しましょう。

特別徴収とは?

特別徴収とは、企業・会社などに所属して給与を受け取っている人と年金受給者に適用される住民税の支払い方法です。

「転職後、住民税が天引きされるのはいつから?」でも触れましたが、6月支払分の給与・年金から自動的に天引きされ、翌年5月まで続きます。

毎月自動的に徴収されるので、普通徴収のように納付忘れなどを心配する必要はありません。企業・会社の場合、徴収した住民税は代わりに各自治体に納付してもらえます。

一般的に会社・企業に就職した場合、普通徴収を選択できるんですか?

特別徴収対象者は、自分の都合・希望に合わせて住民税の納付方法の選択ができません。

会社・企業側で特別徴収が義務付けられているからです。

ただし副業をしている場合は、副業分の住民税のみ確定申告を行うことで普通徴収の選択が可能です。申告書第一表に住民税の支払方法を選択できる欄があるので、「普通徴収」に丸印をつけて提出してください。

副業分の収入・所得で住民税が発生する場合は、その分の納付書が自宅に送られてきます。

住民税はどうやって計算するの?

住民税は原則として各自治体が納税額を計算して企業や個人などに納付書等を送付するため、自分で計算することはありません。

しかしなかには目安となる納税額を知っておきたいと思う人もいるでしょう。

住民税の計算方法とともに令和6年度に臨時導入された定額減税についても解説するので、あわせて参考にしてください。

住民税は二つの税額の合計

住民税は、大きくわけて以下2つの税金から成り立っており、所得税のように1種類ではありません。

|

住民税の種類

|

概要

|

| 所得割 | ・一定金額以上の所得があった場合に課税 ・年間総所得額によって課税額が変動 |

| 均等割 | ・一定金額以上の所得があった場合に課税 ・負担額は全員一律 ・森林環境税(国税)の1,000円を加算 |

また所得割・均等割のいずれもさらに2つから成り立っており、税率・金額が以下のように異なります。

|

住民税の種類

|

道府県民税

|

市町村税

|

|

所得割

|

4% | 6% |

|

均等割

|

1,000円 | 3,000円 |

上記の税率・金額は標準として定められているものであり、地方税法では各自治体の条例に基づいて自由設定が認められています。

例えば所得割の場合、神奈川県では道府県民税4.025%、市町村民税6%に設定されており、他府県と比べて税率は10.25%と高い税率です。その一方で愛知県名古屋市は道府県民税2%、市町村民税7.7%と低く設定されています。

このように自治体によって異なる税率・金額が設定されていることがあるので、各自治体のホームページなどを確認してください。

▼ 住民税の仕組みや詳しい支払い額が知りたい方はこちら

令和6年度は定額減税が適用される

定額減税とは2024年分の所得税と個人住民税を減税する経済施策です。

2024年6月から1年間と期限が定められており、半永久的に継続して行われるものではありません。

また以下のような要件が設けられており、それを満たした場合に限り一定の金額が減額されます。

|

要件

|

2023年の合計所得が1,805万円以下(給与収入のみの場合は2,000万円以下)の2024年納税者 |

|

減税額

|

・納税者本人:1万円 ・生計を同一とする配偶者または扶養家族:1万円(1人につき) |

普通徴収対象者は第1期分でまとめて控除され、残額分については第2期以降分から順次差し引かれますが、減税が適用された納付書が届くので自分で計算する必要はありません。

給与所得者は、減税適用後の住民税を11カ月に分割して7月〜5月まで毎月特別徴収します。本来なら6月から特別徴収が始まりますが、減税適用の事務作業のために6月は実施されず、7月から徴収が始まる点に注意してください。

住民税を滞納したらどうなる?

住民税を滞納したらどうなるのか、気になる人もいるでしょう。

一定の段階を経て自治体から「滞納している金額」「納期限」などの連絡が入りますが、最終的には差し押さえが実行されることもあります。

滞納した場合に直面する現実と支払困難な場合の対処法について解説するので、参考にしてください。

最終的には差し押さえられてしまう

住民税を滞納すると、以下のデメリットが発生します。

・社会的信用の喪失

「社会的信用の喪失」とは、具体的には「勤務先に電話がかかってくる」「口座を差し押さえられる」などが起こることで、職場や取引先に滞納の事実が知られてしまう可能性が高いからです。

住民税を滞納すると最終的には預金口座や家財道具などが差し押さえられてしまいますが、具体的には以下のような手順で進みます。

2.催告通知の送付

3.差し押さえを予告する通知書の送付

4.財産調査

5.差し押さえ実行

督促状の送付は滞納日から20日以内です。督促状を受け取ったら、発送日から10日以内に滞納分を納税するなどの対応をしなければなりません。「10日以内」という期間は受け取った日からではなく、督促状に印字されている発送日が起算日なので注意してください。

納付がどうしても困難な時には役所に相談

督促状などが届いても金銭面で困窮しており、納付したくてもできない状況もあるでしょう。その場合は、早めに市役所に相談してください。

督促状が届いてしまうと延滞金が発生するため、本来の納税額よりも金額が高くなってさらに支払困難な状況に追い込まれるリスクは高まるでしょう。

仮に納期限前であっても支払いが困難であることが分かった時点で相談に行けば、分納などの対応をアドバイスをしてもらえる可能性があります。

なお、分納とはさらに小さな金額で分割支払いをする方法です。納付書は4回の分割払い分と一括払い分の2種類が同封されて自宅等に届きますが、1カ月単位や2カ月単位といった分納が認められると新しい納付書が発行されます。

全体の納税額は変わりませんが、4回の分割で支払うよりも1カ月単位や2カ月単位で分納したほうが1回の納税額は低くなるので納付しやすいという人も少なくありません。

ただし市役所に相談して必ず考慮してもらえるわけではないので、その点は注意してください。

住民税の控除にはどんなものがあるの?

住民税にはさまざまな控除制度が設けられており、これらの適用を受けることで納税額は抑えられます。

控除制度は大きくわけて所得控除と税額控除があり、これらは控除のタイミングなどが異なるので同一の制度ではありません。

それぞれの控除制度について解説するので、該当するものがあるかどうかチェックしてください。

▼ 住民税の控除の詳しい種類や申請の仕方はこちら

所得控除を受ける

所得控除とは、年間総所得額から一定の金額が控除される制度です。

住民税で適用可能な制度は10種類以上あり、主な例として以下のものがあげられます。

|

種類

|

内容

|

控除額

|

| 基礎控除 | 年末調整や確定申告対象者全員に適用 | 一律43万円が控除 |

| 扶養控除 | 配偶者以外の扶養家族がいる場合 | 最大控除額45万円 |

| 配偶者(特別)控除 | 配偶者がいる場合 | ・最大控除額38万円 ・特別控除は一律33万円 |

上記以外にも「医療費控除」「生命保険料控除」などさまざまな制度が用意されており、それぞれの要件を満たすことで適用可能です。

年間総所得額から上記一覧表に明記している金額を差し引くことで住民税所得割を計算する際のベース額が抑えられ、納税額も低くなります。

税額控除を受ける

税額控除とは納税額から直接差し引く控除制度のことで、住民税の場合は以下の4つがあり、各要件を満たすことで適用可能です。

|

税額控除

|

概要

|

| 配当控除 | 総合課税の配当所得が一定金額ある場合 |

| 外国税額控除 | 外国所得において所得税・住民税に相当する課税があった場合 |

| 寄附金税額控除 | 自治体や一定の団体に2,000円超の寄附金を支払った場合 |

| 調整控除 | 所得税と住民税の控除額の差に基づく負担増の調整 |

(出典:個人住民税|暮らしと税金|東京都主税局)

上記以外にも条件を満たせば以下の2つも適用できるかもしれません。

・住宅借入金等特別税額控除(住宅ローン控除)

(出典:個人住民税|暮らしと税金|東京都主税局)

この2つは所得税で控除しきれなかった場合に、住民税所得割で適用されます。

まとめ

住民税はいつから払うのかの疑問解消を中心に解説しました。

タイミングは自治体や徴収方法によって異なるので、一律ではありません。給与所得者や年金受給者が対象の特別徴収の場合は、自動的に天引きされるので納付忘れは起こらないでしょう。

しかし普通徴収対象者は自分で納付しなければならないため、いつから支払うのか知っておいたほうが無難です。各自治体に問い合わせるかホームページで確認して、納付忘れをしないようにしてください。

副業探しにおすすめのSOKKIN MATCHとは

世の中にはたくさんの副業があるため、自分に合った副業を選ぶのが大変という方も多いのではないでしょうか?副業選びに困っているという方は、副業マッチングサービスのSOKKIN MATCHがおすすめです!ぜひ副業探しにお役立てください。

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。