相続税の節税対策のひとつとして贈与があげられますが、この場合は贈与税が課税されます。しかしこの贈与税も節税が可能であり、控除条件を満たしたり受け取り方を工夫したりすれば課税額を抑えることが可能です。

しかし節税対策は容易ではなく、贈与税も例外ではありません。いくつかの注意点を知っておかないと節税に反して納税額が増加してしまうことも起こるでしょう。

本記事では贈与税の節税対策と注意点について解説します。あわせて贈与税の相談先も紹介するので、「節税の一環で贈与を考えている」「贈与税の適切で効果的な節税対策が知りたい」という人はぜひ参考にしてください。

贈与税とは

贈与税とは個人から財産を贈与された場合に、その取得額に応じて課税される税金のことです。財産を相続する際には相続税が発生しますが、その税金逃れを目的とした贈与を防ぐために導入されています。

高齢化に伴って相続のタイミングがより遅くなっている昨今、早い段階で子・孫の世代に資産の移転を行えば経済社会の活性化につながるかもしれないと期待が寄せられるようになりました。その結果、導入されたのが贈与税の基礎控除です。

基礎控除内の贈与110万円だったら税金がかからない

贈与の方法にはいくつかありますが、そのなかでも比較的ポピュラーなものが暦年贈与です。

暦年贈与には基礎控除が設けられており、1年間の控除額は110万円に設定されています。1年間という控除期間は1月1日〜12月31日までのことで、年が変わると控除額はリセットされる仕組みです。

一人の相続人に対して110万円!

暦年贈与の基礎控除である110万円は、相続人1人に対しての金額です。そのため、複数人に贈与すれば基礎控除額は上がります。

例えば、配偶者と子3人に贈与を行うとしましょう。この場合の贈与人は合計4人であることから、基礎控除額は110万円が4人分で合計440万円です。

また基礎控除額は毎年リセットされる仕組みなので、毎年最大440万円までは贈与税の非課税枠で財産を配偶者と子3人に譲れます。

なお贈与可能な範囲に、制限はありません。個人から贈与する場合には配偶者や子だけではなく、孫や兄弟姉妹も対象です。贈与できる親族等が多ければ短期間で財産を減らすことも可能でしょう。

贈与をしたというやり取りの証拠を残しておこう!

1年間で110万円以内の贈与は少額であることから、贈与された側が忘れてしまったり気づかなかったりすることもあるかもしれません。

特に金銭で贈与した場合には不動産や株式のように名義変更などの証拠が残らないので、不便です。また贈与したという証拠がない場合、のちのち相続税の対象になる可能性があります。相続税の節税対策のために110万円の範囲内で贈与を行ったのに、証拠がないばかりに相続税がかかっては意味がありません。

生前から少しずつでも贈与をしておくと節税効果は高い!

生前から少しずつ贈与しておいたほうが節税効果は高いといえます。

3億円の資産をもつ被相続人がそのままの状態で死亡した場合と、配偶者と子1人に毎年110万円ずつ10年間贈与していた場合を比較してみましょう。

【3億円の資産をもったまま被相続人が死亡した場合】

|

基礎控除額

|

3,000万円+(600万円×2人)=4,200万円 ※計算式は「No.4152 相続税の計算|国税庁」を参照 |

|

課税相続額

|

3億円-4,200万円=2億5,800万円 |

|

相続税額

|

2億5,800万円×45%-2,700万円=8,910万円 ※税率や控除額は「No.4155 相続税の税率|国税庁」を参照 |

配偶者と子1人に毎年110万円ずつ10年間贈与していた場合】

配偶者と子1人にそれぞれ110万円ずつ10年間贈与した場合、死亡時の財産は3億円から2,200万円を差し引いた2億7,800万円です。

しかし相続開始前7年以内の贈与は相続税の課税対象になるため、対象外となるのは3年分のみとなります。

|

贈与額

|

110万円×2人×3年間=660万円 |

|

相続財産額

|

3億円-660万円=2億9,340万円 |

|

基礎控除額

|

3,000万円+(600万円×2人)=4,200万円 ※計算式は「No.4152 相続税の計算|国税庁」を参照 |

|

課税相続額

|

2億9,340万円-4,200万円=2億5,140万円 |

|

相続税額

|

2億5,140万円×45%-2,700万円=8,613万円 ※税率や控除額は「No.4155 相続税の税率|国税庁」を参照 |

上記の計算から贈与を行った方が相続税額が安くなっているので、早めに贈与を行っておいたほうが良いでしょう。

教育資金の非課税制度を利用する

受贈者が教育資金目的で贈与者(祖父や祖母などの直系尊属)から贈与を受けた場合は、その金額の一部が非課税として認められます。ただしこの制度を利用する際には、以下の適用条件をすべて満たさなければなりません。

- 受贈者が教育資金管理締結日の時点で30歳未満

- 受贈者は直系尊属のみ(父母や祖父母)

- 教育資金口座の開設・利用

参考:No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税|国税庁

教育資金として認められる範囲は、以下の通りです。

|

学校等に支払われるもの

|

・入学金や授業料、入園料や保育料、入学試験の検定料など ・学校用品の購入費、修学旅行費、学校給食費など |

|

学校等以外に直接支払われるもの

|

・学習塾やそろばんなどの役務提供に対する費用 ・スポーツや文芸芸術活動などにかかる私道への対価 ・塾や文芸活動などに使用する物品購入費 ・通学定期代や留学渡航費 など |

参考:祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし(令和5年5月)|国税庁

なお贈与は金銭に限らず、証券会社を利用した有価証券も適用範囲として認められています。

相続時精算課税制度を利用する

相続時精算課税制度とは、贈与税申告の際に「相続時精算課税選択届出書」と所定の書類を税務署に提出することで利用可能な制度です。この制度を利用することで、累積2,500万円までは贈与税が課税されません。

また2023年の税制改正により2024年1月以降は制度を利用した場合でも、年間110万円の基礎控除適用対象になりました。

ただしこの制度は暦年課税との選択制となっており、一度相続時精算課税制度を利用すると暦年課税には戻れないので注意してください。

相続時精算課税制度が使えるのは2つの場合に当てはまる人のみ

相続時精算課税制度を利用するためには、以下の要件を満たさなければなりません。

- 贈与者は60歳以上の父母または祖父母

- 受贈者は贈与を受けた1月1日時点で18歳以上かつ贈与者の直系卑属(子・孫など)である推定相続人または18歳以上の孫

ただし贈与分で「非上場株式等についての贈与税納税猶予および免除の特例(法人)」に関連する非上場株式等や「個人事業用資産についての贈与税の納税猶予および免除」に該当する事業用資産を取得する場合は、贈与者が贈与年の1月1日時点で60歳以上であり受贈者が18歳以上であれば直系卑属である推定相続人以外でも適用可能です。

簡単に言い換えると、贈与された財産を利用して事業用の株式や資産を購入する際には直系卑属の推定相続人でなくても相続時精算課税制度の適用が認められています。

不動産などの分割しにくい財産も贈与が可能

相続時精算課税制度の上限額は累積2,500万円までであり、これを超える分は20%の贈与税対象です。

2,500万円を超えなければ110万円の基礎控除が適用されますが、上限額を超えるとこれもなくなってしまうので「損をする」「メリットが少ない制度」と感じる人もいるでしょう。

しかし、贈与する財産が必ずしも金銭のように分割できるものとは限りません。不動産や株式のような分割が難しい財産を贈与する場合、暦年贈与の基礎控除110万円では到底足りないこともあるでしょう。

その場合に相続時精算課税を利用すれば、上限額までは贈与税の非課税対象です。遺産分割ではなく、小さくわけることが困難なものを贈与する際には利用価値が高い制度といえます。

値上がりしそうな財産を贈与する場合は相続税対策になる

相続時精算課税制度を利用すると、値上がりしそうな財産贈与については相続税対策が可能です。

この制度は、財産贈与をしておいて贈与者が故人となったあとに相続財産に贈与分を戻して贈与税を計算します。わかりやすく言い換えると、本来支払うべき相続税を贈与を受けた時点ではなく先延ばしにしているのです。

相続税は戻した分も含めて計算されますが、戻し分の評価額は贈与された時点での金額を採用します。

例えば、評価額500万円の土地を生前贈与されたとしましょう。10年後に贈与者が故人となり、事前に受け取っていた土地を相続財産として戻して相続税が計算されることになりました。その時の土地の評価額は1,000万円に上がっていましたが、相続時精算課税制度を利用して受け取っていた土地は贈与されたときの評価額である500万円で計算されます。

暦年課税に戻せないというデメリットもある

相続時精算課税制度は、一度選択すると暦年課税に戻せません。

相続時精算課税制度の上限額は2,500万円ですが、この金額を超えるとそれ以降の贈与分には20%の贈与税が課せられます。

上限額を超えない間は基礎控除額が適用されますが、超えると110万円の基礎控除額もなくなるので注意してください。

配偶者への贈与には税金がかからない

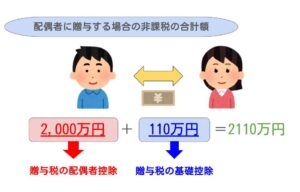

配偶者に贈与する場合は税金がかからない制度があります。それが贈与税の配偶者控除です。

この制度は通称「おしどり贈与」とも呼ばれており、一定の条件を満たすことで最大2,000万円までが非課税として認められます。なおこの制度にも基礎控除が適用されるので、非課税額は実質2,110万円までです。

贈与税の配偶者控除を掘り下げて解説するので、参考にしてください。

贈与税の配偶者控除を受けるための条件

贈与税の配偶者控除を適用するために国税庁が定めている条件は以下の通りです。

- 夫婦の婚姻期間20年超での贈与

- 贈与財産は居住用不動産または居住用不動産取得用の金銭

- 贈与年の翌年3月15日までに取得不動産に居住かつ継続居住見込み

参照:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

上記要件の「居住用不動産」とは、居住用の土地にある家屋のことで国内にあるものに限ります。例えば海外にある居住用不動産を贈与した場合、たとえ婚姻期間20年超であってもこの制度は適用できません。

またこの制度は同配偶者間での贈与について一生に一度しか適用できず、離婚後に再婚して配偶者間で贈与が行われても利用できないので注意してください。

相続税の持戻しの対象外になる

贈与税の配偶者控除は、相続税の持戻し対象外です。

贈与者が故人となった場合、過去7年の贈与分については相続財産への持戻しをしなければなりません。

例えば7年間毎年基礎控除額110万円の範囲内で贈与されていてその後贈与者が故人となった場合、その間の贈与税は適用されませんが、相続財産に持戻しをして相続税の計算が行われます。贈与税の節税にはなりますが、相続税の節税対策にはならないのです。

しかし贈与税の配偶者控除を利用すると、相続税計算時の持戻しは行われません。7年間110万円以内で贈与されていて贈与者が故人となっても、7年間受け取った贈与分は相続税の対象からも外れます。

離婚していても利用可能

贈与税の配偶者控除は、離婚していても利用可能です。ただし、贈与と離婚のタイミングを考慮しなければなりません。

贈与税の配偶者控除は夫婦関係にある除隊での贈与のみに適用されるため、離婚前に贈与が完了していればその分についてはこの制度が利用できます。

特定障害者への贈与の非課税制度を利用する

特定障害者へ贈与すると最大6,000万円までが非課税なる制度があり、これを「障害者非課税信託」や「特定贈与信託」といいます。国税庁では「障害者非課税信託」と表現していますが、金融機関では「特定贈与信託」と明記しているところが多いでしょう。

これは障がいがある扶養家族等の生活費などにあてることを目的として、財産を特定の金融機関に信託して贈与した場合に適用される制度です。具体的な対象範囲と上限額は、以下のように定められています。

|

特定障害者の適用条件

|

上限額

|

| 特別障害者 | 6,000万円 |

| 特別障害者以外の障害者のうち精神に障害がある方 | 3,000万円 |

参考:障害者と税|国税庁

なお適用を受ける場合は、「障害者非課税信託申告書」を取扱金融機関に提出してください。

住宅資金贈与の非課税制度を利用する

住宅取得等資金の贈与税非課税制度とは、直系尊属(父母や祖父母)から住宅の購入や増改築用の金銭を受け取った場合、一定金額までは贈与税の対象外になる制度です。対象は受贈者の年齢が贈与年1月1日時点で18歳以上だった場合に限ります。

この制度は本来2023年12月末で終了する予定でした。しかし2023年12月14日の「令和6年度 税制改正大綱」にて、2026年12月31日までに期間が延長されています。なお期間延長に伴い、一部適用要件が変更されているので確認しましょう。

|

要件

|

内容

|

|

| 所得 | 受贈者の贈与年における合計所得額が2,000万円以下 | |

| 床面積 | 50平方メートル以上 ※合計所得額1,000万円以下の受贈者は、40平方メートル以上50平方メートル未満でも適用 |

|

| 質の高い住宅 | 新築 |

|

| 既存住宅・増改築 |

|

|

出典:住宅:住宅取得等資金に係る贈与税の非課税措置 – 国土交通省

結婚子育て資金の非課税制度を利用する

結婚子育て資金の非課税制度とは、直系尊属から契約締結日の時点で18歳以上50歳未満の受贈者に対して結婚・子育てを目的として金融機関を通して贈与された場合に適用される制度です。

この制度の条件・上限などは以下のように定められています。

- 受贈者の年齢が18歳以上50歳未満であること

- 結婚・子育てを目的とした贈与であること(金銭または有価証券)

- 金融機関との一定の契約に基づいていること

- 上限額1,000万円(結婚資金の場合は上限額300万円)

- 2025年3月31までの期間であること

参考:父母などから結婚 ・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし|国税庁

この制度は当初2023年3月31日で終了する予定でした。しかし前述の「住宅取得等資金の贈与税非課税制度」同様に「令和6年度 税制改正大綱」にて、2025年3月31日までと2年延長されています。無期限で実施される制度ではない点に、注意してください。

注意点

贈与税の節税対策には、いくつかの注意点があります。

考えられる注意点を紹介するので、参考にしてください。

みなし贈与に要注意

みなし贈与とは、贈与の意図がなかった場合でも贈与としてみなされる行為のことです。具体的には、以下のようなケースに該当する際にみなし贈与と判断されます。

- 生命保険金等の受取(保険料・掛金の未負担人の満期・解約・死亡による保険金の受取|相続税法第5条、第6条)

- 低額譲渡(著しい低価額での財産譲渡|相続税法第7条)

- 債務免除等(無償または著しい低価額での債務の免除|相続税法第8条)

- 経済的利益の享受(無償または著しい低価額での利益享受|相続税法第9条)

参考:相続税法

みなし贈与に該当するかどうかは税務署の判断によるところが大きいですが、上記に当てはまる場合は可能性が高くなるので注意しましょう。

長期間の贈与は早いうちからがおすすめ

暦年贈与にて生前贈与を行う場合は、早い段階で始めることをおすすめします。

暦年贈与で毎年基礎控除範囲内での贈与をする場合、110万円は年が変わればリセットされるので贈与税はかかりません。しかし贈与者が故人となった場合には過去7年間の贈与分が戻されて相続税計算されてしまいます。

例えば20年間、毎年100万円ずつ生前贈与を行った場合、贈与税は20年分が非課税ですが相続税は20年から7年を差し引いた13年分です。

▼節税について詳しく知りたい方はこちら

現金を手渡しで贈与すればばれないというわけではない

贈与を行う際、現金で手渡しすればわからないと思っている人もいるようです。

しかし毎年行われる贈与税の税務調査は金融機関の預金口座も調査対象であり、まとまった金額の引き出しや振り込みがあれば「贈与があったかもしれない」と疑われる可能性が高くなります。

現金手渡しでの贈与も税務署が把握できるのでおすすめしません。

贈与税と相続税との関係に注意

原則として、贈与税と相続税はどちらか一方の納税義務が発生します。贈与税は相続税の補完税だからです。

「長期の贈与は早いうちからがおすすめ」で解説した暦年贈与は基礎控除内なら贈与税の納税義務は発生しませんが、贈与者が故人となった場合には過去7年にさかのぼって相続税が課税されます。

一方の相続時精算課税制度も同様に2,500万円までは贈与税の非課税対象ですが、贈与者が亡くなった場合には相続税を計算して納税しなければなりません。

贈与を受けた人が自由に使えるようにする

贈与財産は受贈者が自由に使えることが前提であるため、これに反する場合は贈与として認められない可能性が高くなります。

例えば現金贈与の場合、金融機関に贈与された現金が振り込まれたとしましょう。その際の「口座の名義人が贈与者」「口座の名義は受贈者だが、通帳等の管理は贈与者」に該当する場合、名義預金とみなされて贈与ではないと判断されることがあります。

贈与をする際は通帳を受贈者に渡すなど、自由に使える状態にしておきましょう。

贈与された目的以外には使わない

贈与税には教育資金・結婚子育て資金など、目的・用途にあわせた特例制度が設けられています。このような特例制度を利用して贈与を行った場合、その目的以外の使用は認められていません。

例えば、教育資金目的で贈与された財産で車を購入したとしましょう。車の購入は教育には無関係と判断され、贈与として認められない可能性があります。

贈与税の相談はどこにすればいいの

贈与税は制度が難しく、どのようにすれば良いのかわからないこともあるでしょう。その場合には、税理士・弁護士・司法書士に相談することをおすすめします。

どのような場合に相談すれば良いのか解説するので、参考にしてください。

税理士に相談

贈与税・相続税について相談したい場合は、税理士がおすすめです。

税理士は税金関連のスペシャリストであり、資産・税金の計算もしてもらえます。

効果的な生前贈与の方法や適切な節税対策が知りたい場合には、相談すると良いでしょう。

弁護士に相談F

財産分与・相続などでトラブルを抱えている場合は、弁護士への相談がおすすめです。

財産関連はさまざまな問題がつきものであり、解決や未然に防ぐためには法的な知識が欠かせません。

また弁護士は生前贈与や相続における書類作成なども可能なので、法律が関わる際には相談しましょう。

司法書士に相談

財産のなかに不動産がある場合は、司法書士への相談をおすすめします。

司法書士は登記の専門家であり、不動産登記についても詳しい知識を持っているからです。

弁護士・税理士と比較すると相談範囲は限られていますが、不動産に関連した事柄はすべて任せられるので不動産の生前贈与などを考えている場合は相談すると良いでしょう。

まとめ

贈与税にまつわる節税・控除の条件などを解説しました。

贈与税と相続税は切っても切れない税金であるため、どちらか一方の節税対策を積極的に行うともう片方の税金が高額になることもないとはいえません。

正しい方法で節税をするためには、豊富な知識が必要です。

本記事で紹介した節税方法・控除の条件や受け方とあわせて、注意点なども参考に適切な方法で贈与税の節税対策を行ってください。

副業探しにおすすめのSOKKIN MATCHとは

SOKKIN MATCHは企業の人材課題に対して厳選したマーケター/クリエイターをマッチングし、企業の事業課題を解決するサービスです。

SOKKIN MATCHの運営事務局は、元大手WEB代理店のプロマーケターが運営しているため厳選されたスキル診断によりミスマッチなく最適な案件へのアサインができます。

また、定期的なフィードバック面談や皆様の案件対応へのサポートにより安定したプロジェクト進行が見込め、皆様の持続的な収益拡大へのサポートが可能となります。

そして、スキル診断の結果・稼働条件・企業側からの評価などによって、SOKKIN MATCH事務局より企業側へ報酬単価アップの交渉を行います。

報酬単価アップの交渉を行うことで持続的に案件に取り組んでいただき、皆様のモチベーションアップと市場価値最大化に貢献して参ります。

こちらのWEBサイトでは、案件のご紹介や複業術など随時配信してまいりますので、無料でプロフィール・スキルシートへのご登録してみてはいかがでしょうか。